【MORNINGSTAR】投資組合應該持有多少標的?

鉅亨台北資料中心

-投資組合持股分散不僅止於一個 "安全數字" 的簡單概念

作者:Morningstar

投資人持有的個股股價下跌,即便只是帳面上的損失,還是會有失落感;以 20 檔股票持重一致的投資組合為例,其中任一檔個股股價下跌 10%,其實只會拖累整體投資組合報酬減少 0.5%。不過,投資組合持股分散不僅止於一個 "安全數字" 的簡單概念。由於投資組合中的持股走勢未必相同,且股票常有波動表現,故欲透過分散標的達到降低整體投資組合風險之目的。

◆ 勿將雞蛋放在同一個籃子裡

雖說如此,重要的是要清楚分辨哪些風險可藉由投資分散達到目的,系統性風險代表不能藉由調整股票投資比重而降低的整體股市風險。理論上,可透過配置於其他資產類別,達到降低系統性風險的目的。然獨立來看,市場風險依舊存在,而避險策略發揮的效益常會低於預期。非系統性風險則是個股本身存有的潛在風險,如:鹽礦意外崩塌,而此類風險則可藉由建立投資組合並納入多檔股票而達到目的。投資組合分散並非絕對有效,它或許能降低風險,然不能保證一定抗跌,更不能保證絕對獲利。

那麼投資組合要持有多少檔股票,才能有效達到分散非系統性風險的目的呢?我們都了解,若參考報酬標準差,投資組合增加持股數,常能降低投組波動度;而許多學術研究也顯示隨著持股數量增加,整體投資組合風險即隨之降低,且增持的個股數量常會少於普遍所預期,就能發揮降低風險的效果。

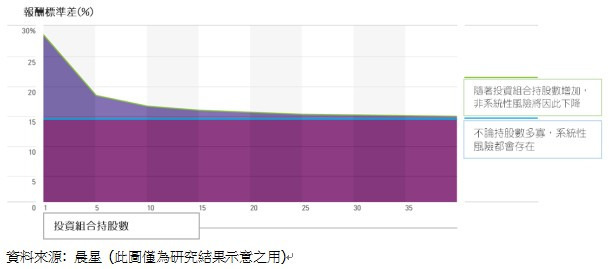

在 1968 年,John Evans 及 Stephen Archer 的研究結論是,隨機選取 15 檔股票建立的投資組合之風險,並不會大於整體市場風險。另在投資分析與投資組合管理 (Investment Analysis and Portfolio Management, 2002 年版) 一書中,Frank Reilly 與 Keith Brown 指出,單一投資組合裡若持有 12-18 檔個股,即可發揮最大的投資分散效益 (約 90%)。晨星投資管理(Morningstar Investment Management, MIM) 更近期的研究,亦肯定了上述研究結果。晨星科學投資管理首席 James Xiong 利用隨機挑選的個股得出之平均報酬標準差,導出以下圖示 (此研究的投資組合持股數量則從 1 檔到至多 40 檔不等)。

Xiong 的研究顯示,當投資組合數量從單一個股上升至 10 檔股票之時,標準差會顯著下滑。當投資組合標的增加至 10-20 檔個股之時,標準差會進一步微幅下滑,惟一旦投資組合標的達 20 檔股票之時,投資組合的平均標準差,僅會略大於整體市場的標準差。值得一提的是,Xiong 的研究範疇相當廣,也包含了小型股在內。如果研究範疇預先設限於大型股,那麼這些股票之間的相關性可能會因此升高 (起因於近年逐漸增加的被動式商品),投資組合的平均標準差則可能因此上升。另外,他使用了月報酬;相較於日報酬,月報酬的相關性較低。與眾多相似的學術研究一樣,Xiong 的研究是依據隨機挑選出來的股票,而非如同主動式經理人精挑細選出來的標的。

晨星與其它的研究陸續發現,由於 ETF 與指數型基金數量的增加,造成大宗交易 (block trading) 的現象,已提高股票之間的相關性,並導致必須提高持股數量,才能達到等同於過去數十年以來投資分散之水平。除了上述趨勢之外,Xiong 的研究亦發現,在 2011-2015 年之間,投資組合平均標準差低於 1961-2015 年之間的平均標準差。即使 2011-2015 年之間相對較低的標準差是一個異數,惟上述圖表畫出的曲線可望持續,而非系統性風險的顯著下降,主要是肇因於投資組合持股數量增加至多達 20 檔股票。

◆ 投資組合標的數量偏集中的原因

幾乎所有的股票投資人都希望能達到投資分散的目的。在重壓一檔具有成長潛力的個股之時,下行風險也會隨之而生。若依據投資分散的觀念,是否有更好的理由要在主動式管理的投資組合中,持有 20 多檔,甚至更多的股票?依我們所見,可能並沒有;平均而言,持有 20-30 檔股票即能分散投資人會面臨的一連串非系統性風險。此外,選擇持有 20 多檔股票,而非持有百檔以上的股票,還有更實際的理由。試想,你能確實追蹤研究的公司能有多少家?持股數越少,越能讓經理人更仔細的追蹤研究投資標的。而標的數量偏集中的投資組合,則有利主動式經理人能更專注在他 / 她最高的投資信念之上。

持股數量較多除了需要額外的時間與精力花在個股研究之外,投資人可能由於投資過多的股票 / ETF / 共同基金,造成投資組合過度分散,雖分散了投資組合中的非系統性風險,但仍無法避免系統性風險。不過,這類投資組合只可能會產生較高的投資成本 (交易成本、基金費用、手續費等),還不如申購一檔被動式管理基金。投資人自行建構的投資組合之各式成本,將降低其投資報酬貼近或超越被動式基金報酬的機會。

◆ 不遵循基準指數

如果你的投資目標是超越基準指數之總報酬,那麼投資組合就必須與基準指數相異。不然,投資組合報酬落後基準指數報酬的幅度,可能約等同於投資成本。一個持股數量偏集中的股票投資組合,更能達到與其基準指數相異的效果。在任何投資期間內,在風險水平可能相似的前提下,標的數量偏集中的股票型投資組合之報酬表現,依然非常可能與其基準指數相異。這些差異時而為正,時而為負;惟我們認為任何短期內出現的差異並沒有太多意義。故建議投資人應將眼光放遠,聚焦在完整市場循環之上,且以累積報酬超越其基準指數為目標。

從個股層面來看,波動度對投資人並非絕對壞事。如果任一股票的股價,長期保持與其內在價值相近的水平,那麼即反映這檔股票的投資價值相對較低。投資市場對企業獲利未有長期影響的事件,時常產生過度反應,並拖累股價表現,然卻代表投資人可逢低買進。晨星認同在個股的內在價值出現折價之時,逢低買進的觀念,並與價值投資觀念相結合 (參考個股的內在價值,在其股價合理之時買進個股),且重視具有經濟護城河優勢(永續競爭優勢) 的企業。如此一來,投資人可望降低投資單一個股產生永久性資本損失的風險;而這也是我們認為投資人應該更重視的風險,非僅止於波動度。

(本文由晨星美國撰寫,晨星台灣編譯)

c2017 晨星有限公司。版權所有。晨星提供的資料:(1)為晨星及 (或) 其內容供應商的獨有資產;(2)未經許可不得複製或轉載;(3)純屬研究性質而非任何投資建議;及 (4) 晨星未就所載資料的完整性、準確性及即時性作出任何保證。晨星及其內容供應商對於因使用相關資料而作出的交易決定均不承擔任何責任。過往績效紀錄不能保證未來投資結果。本報告僅供參考之用,並不涉及協助推廣銷售任何投資產品。

- 七期資金終點,The Lume資產跳板!

- 掌握全球財經資訊點我下載APP

文章標籤

- 講座

- 公告