鉅亨網 首席經濟學家 邱志昌博士

下任 Fed 主席鮑爾在 2018 年時,會面對的最大難處與風險是;他如何面對前 Fed 已設下的預期通膨,及高處不勝寒股價、世界政治局勢的物換星移、中國和平崛起。因為川普不喜歡現任 Fed 主席葉倫,因此在上週就確認,在 2018 年 2 月後 Fed 主席是鮑爾。鮑爾目前就是聯準會理事,對於過去 20 多年來、美國貨幣與金融市場,多有深度理解與政策運用心得。在尚未考慮到 2018 年後總體經濟環境下,鮑爾是最為被看好會繼承、鴿派貨幣政策最佳人選。而對另位在學術界聲望很高的約翰、泰勒博士,則大多以鷹派視之;這與經濟學家的學習過程有關。學者多數沒經過實際股票或是貨幣市場的廝殺、大風大浪的洗禮;他們多是在學習處理危機,不是在金融風暴中大放異彩、如克魯曼;就是在新興國家中喊出「完美風暴」、如羅比尼;永遠多是風險的保守主義者。他們的風險偏好多不是行為財務上 S 型態,多一直偏向保守、甚至一生預警偏空到底。

鮑爾會是 2018 年 2 月,Fed 主席葉倫卸任後,續任聯準會主席。在過去近 8 年中,Fed 在柏南克與葉倫主持下,對美國金融市場戰功彪炳。不僅將次級房貸金融風暴消彌無形,且又使美國股市在 QE 退場後,還頻頻創歷史新高。債券市場則欣欣向榮,美國 10 年期公債殖利率從未跨過 3% 上限;連全球新興國家高收益債,多無視美 Fed 升息、與緊縮資產負債表、嗨翻天了。這種優異成績恐怕是前無古人、後無來者。對 Fed 人選最為關心的,當然是華爾街投資銀行與全球金融投資機構。如果川普團隊決定出來 Fed 人選,是和藹可親、而且以華爾街榮枯為至上;則道瓊指數要登上 3 萬、或 4 萬點或許不是遙不可及夢想。但如果選出鷹派主席,是以打擊通貨膨脹為首要目標;則華爾街的皮就要繃緊一點。發生通貨膨脹唯一的策略,就是調高利率、緊縮貨幣政策、甚至拉倒股市也在所不惜。

鮑爾要面對的 2018 年,會是什麼樣的一個經濟環境?物價上揚?GDP 強勁復甦?失業率繼續降低?或是薪資水準大幅上揚?或是經濟突然變天?北朝鮮與川普反目成戰:世界安定局勢趨於不穩定?這多是一個無法在現在就說得非常準確的答案。人類文明發展建立在和諧互動中,穩定壓倒一切;如果川普與金正恩真要對幹,什麼 AI 與電動車、物聯網等發展多是痴人說夢。人在面對大自然時要逆來順受,在面對彼此競合時、也不要硬逞強;他人的失敗絕對不會是自己的成功。期待中國大陸「一帶一路」失敗的人,就是不想長進的政客;自己沒成功的能力,也希望對手笨到底、這是唐古阿德、阿 Q。

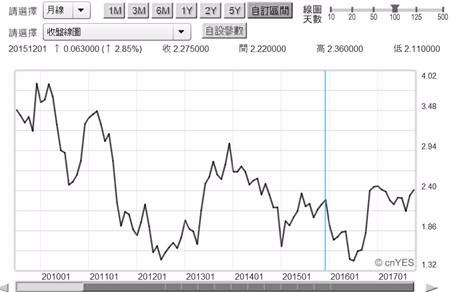

現在可以預料到場景是,Fed 將會進行縮表;也就是藉由公開市場操作,減少貨幣供給量;拉高市場利率、接近 Fed 的 FOMC 利率水準。在 2016 年底開始將 Federal Fund Rate 升高後,對利率非常敏感的債券市場,並沒有就因此走進空頭。如圖美國 10 年期公債殖利率,見到這圖就會想到;2015 年中國人民銀行、在美債殖利率下跌過程中,一路拋售美國國債。使得 2016 年日本央行,在美債持有部位、曾經一度超過中國、成為全球最大美國債權人。中國為阻擋人民幣匯率貶值的 Over Reaction,因此藉用美國債券為拋補匯率的操作工具;人民行這樣的操作一直做到 2016 年終才收手。如圖所示,人民幣在預期利多、IMF 宣告人民幣將成為 SDR 貨幣,2015 年 10 月後仍然持續貶值。人民銀行不得不運用拋補策略,賣出美元買進人民幣資產、促進人民幣資產價格穩定。

Fed 的決策者會注意 SDR 貨幣?歐元、日圓、英鎊與人民幣匯率動向?它當然是以自己美元、美國貨幣與資本市場為主。但美國貿易對手國、尤其是賺盡美國大錢的中國、日本、德國、瑞士等。這些國家的貨幣匯率,財政部每年多要關切幾次。像 2018 年 10 月這一次,台灣在匯率調查報告中,被美財政部剔除在觀察名單外;成為被監視成員。在此之前被美國列為運用貨幣匯率操縱,以此獲取不當貿易盈餘國家有中國、日本、韓國、台灣與瑞士、德國等。若被認定為是操縱匯率國家,則美國政府會祭出逞罰性高關稅,對付貿易對手國商品進入美國。其實要觀察該國有無操縱匯價,從技術分析匯率價格日 K 線圖就可鑑別;每天拉尾盤、殺尾盤、常在 K 線圖出現「上影」與「下影」線,這就代表該國央行常在,尾盤交易收盤上下其手,就是該國操縱匯率;騙也騙不了人。但眾所周知,在所有價證券市場中、要每天作價也要有實力,沒有三兩三、絕無法過梁山。沒有財金外匯存底實力、每天拋美元,最後耗盡外匯存底、向全球外匯市場投降;繼而成為避險對沖基金 Hedge Fund「嘴邊肉」,會發生資金外逃金融與經濟風暴。

脫穎而出的 Fed 主席人選為鮑爾 Jerome Powell,是目前聯準會的理事,在多年 FOMC 會議決策中已身經百戰。而先前呼聲高的泰勒,是鼎鼎有名、史丹福大學資深學者、也是 1994 提出、現在 Fed 還在持續執行的、訂定利息「泰勒法則」(Tailor Rule) 始祖。這個法則媲美「菲利浦斯曲線圖理論」,及上一代貨幣政策與理論論戰,爭辯激烈的「權衡貨幣政策」(Weight Policy)、與「規則貨幣政策」(Rule Policy)。「泰勒法則」在實體貨幣決策上,歷經 2008 年金融風暴考驗,成為美國聯準會 FOMC 會議決策準則,未來必然名留青史。Fed 貨幣政策論述基礎原本是建立在,價格 Price 或是數量 Volume 身上;價格是為利率、而數量就是預估貨幣需求、與實際貨幣供給量。Fed 可以控制的是貨幣供給,也就是 M1B 或是 M2。但如何決定利率或是 M2?長久以來全球央行,在基本理論論述核心就是「菲力普斯曲線理論」(Phillips Curve Theory)。在該理論下,「通貨膨脹」與「就業」成為經濟成長過程中宿敵。如果不介意發生通貨膨脹,那就會有機會讓失業率下降。在這個理論基礎上,所有央行多是以寬鬆政策去促使失業率下降;但是只能夠以緊縮政策對付通貨膨脹。央行總裁會採取哪一種策略?主要在對通膨與失業率預期,是哪一個會較嚴重?或是何者為優先?

目前最喜歡鮑爾的,當然是目前享受高本益比科技新貴;您看貝佐斯亞馬遜書店在電子商務業務成就。公司股價所帶來的財富,多要比真正經營盈餘還高。台灣科技人才成為大陸華為拉攏對象,但台灣人才也是想藉用此平台、跳板到亞馬遜公司;這已成為台灣高科技業界不用問的秘密。華為所開出來的條件是高薪水,台灣科技人才進去後競合激烈程度,不比在鴻海、台積電、聯發科辛苦。但是在華為能夠有較很較勁對手可以學習,而美商亞馬遜在挖華為人才更狠,它是給予股票選擇權、家庭居住、美國身分、子女教育在挖;科技的競爭就是人才的效率運用。華為員工多是股東,但它是未上市公司;亞馬遜是全球股市股王。鮑爾在 2018 年時會面對最大難處與風險是,他如何面對前 Fed 已設定的預期通膨,及高處不勝寒股價、及世界政治局勢物換星移、就是中國的和平崛起。

(提醒:本文是為財金專業研究分享,無政治立場,非投資建議書;不為任何引用本文為行銷或投資損益背書。)

下一篇