〈Fed縮表〉亞洲企業財務槓桿改善 亞債後市持續看俏

鉅亨網記者宋宜芳 台北

柏瑞新興亞太策略債券基金經理人施宜君表示,雖然美國聯準會(Fed)多數官員 曾透露今年稍晚應開始縮減資產負債表,但卻也強調須以被動且漸進方式進行,目前看來 Fed 縮表對於亞債的影響不大,反而亞洲企業亮眼的財報表現可望帶動亞債持續走揚。

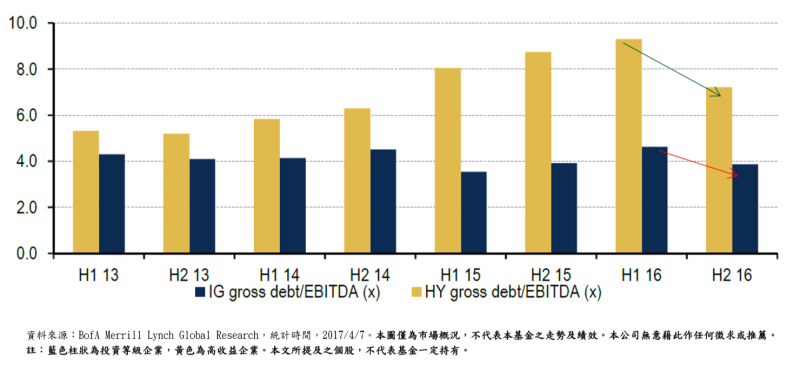

根據外資券商美銀美林 4 月公布的統計資料顯示,亞洲企業 2016 年下半年財報平均 EBITDA(稅前息前折舊前盈餘),較去年同期大增 25%,財務槓桿也較 2016 年上半年下降 1.04 倍到 6 倍。

如果依產業來看,原物料產業盈餘的成長率最高達 121%,而科技和原物料產業的財務槓桿改善最多,分別減少 4.8 倍與 3 倍。

由於亞洲企業財務體質持續改善,帶動財務槓桿下滑,促使信用評等機構調升亞債評等,預計亞高收債今年違約率仍可維持在歷史相對低點。

穆迪信評公司近期就陸續調整亞債評等,且以調升居多,大多落在中國高收益公司。例如, 龍湖地產(調升到 Baa3)、中國奧園(調升到 B1), 以及時代地產和新城發展的信用展望亦都調升到正向。穆迪預期, 2017 年亞高收的 12 個月移動平均違約率可維持在 3.1% 的低點。

柏瑞新興亞太策略債券基金經理人施宜君表示,隨著亞債信用品質提升,有助於利差維持在低點,雖然目前市場對於 Fed 在 6 月升息的期待降低,但 10 年期美國公債殖利率已來到今年低點,下檔空間已相對有限,預期第 2 季亞債報酬仍以債券利息收入為主。柏瑞投信建議,投資人可趁亞債回穩時進場布局。

- 如何控管資金與避險布局?

- 掌握全球財經資訊點我下載APP

- 講座

- 公告

上一篇

下一篇