〈鉅亨主筆室〉台股萬點行情呼之欲出?!

鉅亨網總主筆 邱志昌博士

壹、前言

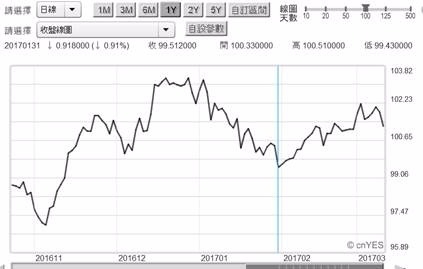

外資撤?匯率貶?萬點行情呼之欲出?理解股市價格形成,就可透視供需雙方面變化誘因,與雙方互動不變的邏輯;就可熟悉每種證券「價格」,它們所帶來的關鍵訊息。反過來說,在價格背後通常多有供需訊息,這些訊息有益於對未來趨勢,做出貼近事實的預測。在財務文獻上,非常在乎「數字」所帶來的信息。最近 Fed 升息呼聲很 High,2017 年 3 月 7 日油價突然從平台式穩步久走後大跌。油價是生活消費性物品、產業需求面的重要指標;是紡織、石化、及塑膠最上游的生產原料。如果下游需求趨淡,則油價自然下跌。自 2016 年 1 月 19 日,全球油市創下 27.1 美元 / 桶最低價後。在 OPEC 多次減產與減供後,價格步入區間整理;2016 年下半年起,油價浮動價格區間多在 53 至 55 美元 / 桶間。但 3 月 7 日原油價格,突然自 56.41 美元 / 桶向下滑落,使產業經濟景氣復甦與否再受關心。

貳、經濟景氣復甦的過程、不可能會有過度低吟的油價!

回顧過去數年油價最高、與最低價格的乍現;其方式多是「稍縱即逝」;讓商品市場投資者有著後知後覺的感受。2014 年 6 月 16 日,油價從 114.12 美元 / 桶突然大跌,跌到 2016 年 1 月 19 日。然後再由最低 27.1 美元 / 桶上漲,直到 2016 年下半年 OPEC 減產協議成功。金融投資者可從中吸取的重要經驗是,前者是歐洲央行 ECB 大推「負存款準備率」政策,而後者是日本央行推「負利率」時點;油價發展與貨幣政策互動時間點,搭配到如此天衣無縫的地步。前者發生的 10 個月後,2015 年 4 月是全球景氣「次循環」的高峰;台股股價指數,由當時萬點,10,014.28 點開始回跌;直到 2016 年 1 月低檔區止跌。

以「道瓊氏波浪理論」(Dow Jones Wave Theory) 詮釋,「經濟景氣」(Business Cycle) 與「股價指數循環」。則 2008 年的繁榮期是經濟景氣「主循環」的最高峰。古典與理性預期學派認為,最高峰的經濟景氣驟變後;QE 政策只能對經濟做出、短期殘喘與挽救;長期還是會回到「主循環」的衰退 (Recession) 周期中。但即使在「主循環」衰退周期中,也會有「次循環」的復甦周期出現。最近一次實體經濟「次循環」多頭期間;起始於 2012 年 6 月、止住結束在 2015 年 4 月。在衰退前的 2014 年 6 月、油價已先行示警。台股經過前述近兩年多整理後,近期再度仰攻 10,000 點。這次台股多頭來勢不弱,夾帶著 Fed 的升息「非利多」、與 CRS 全球查稅「非利空」。以目前全球資金面流向潮流與趨勢,及台股類股結構表現,現在的確有利於台股攻擊萬點、與站上萬點;甚至低價股可能會有較長期的爬坡期間。但近期油價突如其來的短線乍跌,使得多頭熱情降溫。

油價是實體經濟產業的「有效需求」指標,低吟的價格是需求不振;高昂價格則是復甦與繁榮,油價是「引伸性需求」(Induced Demand) 最佳量化指標。實體經濟是否成長,最後必然唯 GDP 成長率是問。若 2017 年 GDP 各季成長率的確呈現 U 字型;則 2017 年第二季的 GDP 成長率會回檔,而股價指數高點是會落在 2017 年第一季的。也就是 2017 年的 3 月底或 4 月初、就距當下不久了。但這個高點精準發生的時點,會涉及到短線操作投資損益;而且這筆損益還不能小覷、不能不計較。以台股而言,即使目前有臨近高點風險,但它的未來是先跌後漲?還是會衝到萬點以上才會回檔?還是現在就是回檔的開始?這些攸關短期操作,甚至長期投資者的調節賣出策略;使得在 Fed 升息前的股市呈現膠著狀態。

叁、外資開始撤退?匯率回貶?台股還有萬點行情?

從加權股價指數近期發展氛圍,在外資已顯著賣超撤退;新台幣兌換美元匯價也由升轉貶;台股再攻擊萬點環境似乎已轉變。但從「次循環」觀點,台股個股表現空間卻仍然很大。績優的權值股今年再度夾帶不錯的現金股息還尚未除權息,低價的個股則還有迴避 OECD 全球查稅 CRS(Common Reporting Standard)、潛在班師回朝的資金投入、回補股票的助力;當然還有 Fed 升息的利差,將會增加金融業存放款收益。例如在 3 月 10 與 13 日兩天,台股金融類股夾帶著升息、存放利差預期獲利增加而上揚。台股金融類兩大金控、國泰與富邦股價,在膠著大盤下顯得明亮與閃爍。以台股多頭市場派看盤經驗,這就是台股準備以金融類股攻擊萬點的前奏。

長期投資者在風險面該關切的是,再度驟然速跌的油價,只是因為商品與金融市場之間正常互動的必然性而已嗎?也就是預期美元升息→美元指數上揚→黃金價格受壓抑→油價下跌;就這麼單純嗎?在這過程中不會涉及到石油本身供需變化?也不必然會牽連到,實體經濟 GDP 興衰問題?如果現在油價驟然下跌背後的訊息是,未來實體經濟的成長趨緩;則目前高貴的道瓊或是 S & P 500 股價指數,它們將會面對未來回檔或重跌;持股者就需小心了。美股的未來不會只反應該國內需,也涉及到其它股市與全球新興市場;例如美國財政政策中的富人稅、邊境稅、企業稅預期利多潛力,及升息前後的諸多隱憂等。或許多頭會說,Fed 之所以會三度升息,就是經濟復甦的趨勢已經非常非常篤定。但空頭也會說、這的確如此,唯這是否是景氣復甦的高峰期了呢?接下來景氣又將要回檔了呢?經濟景氣的谷底與高峰與股價指數一樣,永遠是事後才會水露石出;也是投資者永遠無奈的,千金永遠買不到的「早知道」。

即使運用量化景氣領先、同時與落後指標,在確認景氣進入某種期間時;已經是幾週以後的事了。而股價卻是迅息萬變、千變萬化,以非常快速的價格漲跌,反應該屬於它的「未來訊息」。不要說幾周?光是一個禮拜,股市就可能「豬羊變色」、「面目全非」,由大多轉變為大空;或由大跌突然回春;尤其是突如其來的多空情勢驟變。短期股價大漲或大跌背後,必然有相當具有份量的多空訊息驅動。要完全詮釋它的影響效應,釐清它對價格該有的變化;那對操盤者而言,這是件可遇不可求的事,它只侷限在內部人與專業經理人,才可能會有的本能。不論是未來所出現訊息是屬於多還是空方,操盤者必需先動作再求驗證,股價是會先說話的。

對於這樣的股市投資邏輯,最佳操作方法是針對股價,而不全是針對訊息背後可能的多空;因為那是善變、無法百分之百掌握的。就以 Fed 可能升息措施而言;對投資銀行的研究群,他們必需非常清楚把 Fed 全盤貨幣政策搞懂,事先描繪出 Fed 短、中、長期可能的政策路徑。但這只是有根據的預測,未來 Fed 不必然就是這樣兌現;還有研究者很多現在看不見,屆時才會突然浮現的諸多變數。能夠以專業與學術研究掌握到大方向,則研究者的責任已經算是盡職。而操盤者的責任在於要以買、賣、或是觀望三種策略,執行他該有的投資動作。操盤者要從諸多分析研究議題中抽絲剝繭,分辨出何種效應對未來股價影響會最大。操盤成功的人格特質大多是冷靜與果斷,不會拖泥帶水、也不會突然衝動。除對產業景氣循環、公司發展未來競爭力必然熟稔外;最核心的參考量化指標就是股價指數與股價。

肆、結論:操盤手責任是,正確時點多需敢做出該有的果斷決策!

未來大盤股價會如何演變?這絕對沒有人、可事先每次完美掌握。但目前這家公司、這個市場價位與指數高低,從相對的過去與現在位置水準去比較,卻會是非常清楚可見的。有豐富經驗的操盤手會講,當股價在歷史高檔區域時;即使未來是利多、也會是「利多出盡」。同樣在股價低檔區、慘不忍睹時,未來會受利空襲擊?那也是在低檔區、也會是「利空出盡」。對操盤者最重要的認知是,這個大盤或是個股合理價格是否還低於市價。對共同基金操盤者而言更簡單,他也非必然要在合理股價中兜圈子;在委任代理機制下,共同基金多是以基金經理人自己的投資組合為主,挑選到良時吉日、不斷地「買強賣弱」。

只有擔任全部投資部位的「投資長」,會去做 Top to Down 的事。操盤手聚焦在 Bottom Up 的時間,永遠比對什麼有效需求?英國脫歐?法國大選?系統多空的事件要多得多。如果以 Top to Down 概念,Fed 此次升息是風險大於利基。但對操盤手要 Care 的是,哪一類?或是哪一個股的風險會最大?而哪一類的個股卻反而會有利基?如果對此議題多尚未有概念,則可回顧 3 月 1 日至今,哪一類股價最強、哪一類股股價最弱。操盤者現在的正確的投資策略會是;3 月 15 日之後不論 Fed 有無升息,就是追強汰弱。就研究者而言,目前多數股價、以股價指數檢視是在高檔區;因此在面對景氣的確成長、與通貨膨脹時,Top to Down 的邏輯、即投資長的指令會是「部位減碼」;而操盤手做法是「賣弱留強」。

(提醒:本文是為財金專業研究分享,非投資建議書;不為任何引用本文為行銷或投資損益背書。)

- 弱勢美元來襲!2026 歐日圓操作全攻略

- 掌握全球財經資訊點我下載APP

- 講座

- 公告

上一篇

下一篇