川普新政一旦落實 摩根:美國小型股補漲行情可期

鉅亨網記者宋宜芳 台北

摩根投信指出,美國下任總統川普主張「美國優先」,有利於提振美國內需,而美國小型股因聚焦內需且稅率高於大型股,預期將是川普擴大基建和稅務改革等新政下的最大受惠者,眼見小型股企業獲利能見度高加上過去股價表現落後,補漲行情可期,建議投資人可以留意。

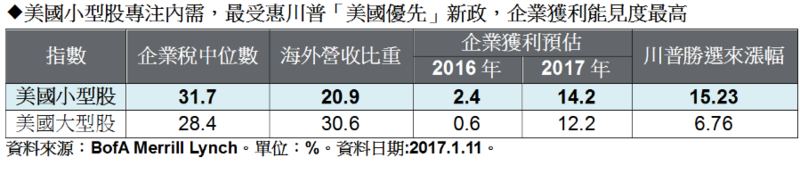

摩根美國小型企業基金經理人派席拉 (Daniel J. Percella) 表示,川普主張透過增加基礎建設支出、調降企業稅和個人所得稅等財政擴張及親商政策,鼓勵美國企業鮭魚返鄉,增加美國在地就業機會,美國小型企業目前適用稅率約 31.7%,遠高於大型股的 28.4%,未來川普擴大減稅措施若能落實,美國小型股受惠程度將更為顯著。

此外,美國小型股企業獲利在美國經濟擴張的趨勢下相對有利,派席拉 (Daniel J. Percella) 指出,根據美銀美林,美國小型股海外營收佔比僅 2 成,遠低於大型股的逾 3 成。

換句話說,美國小型股企業營收近 8 成來自於美國國內,較大型股更能參與美國內需成長動能,也因此,小型股企業獲利能見度也較大型股來得明朗,預估今年獲利年增率將從去年的 2.4% 一舉躍升至 14.2%,遠優於大型股的 12.2%。

美國利率回歸正常化,再助美國小型股一臂之力,派席拉 (Daniel J. Percella) 分析,利率走升有助美國銀行業改善信貸獲利,進而推升金融類股資產走揚,而小型價值股因金融股權重接近四分之一,因此漲勢相對看好。再者,美國小型股還包括能源及工業等和景氣連動性高的景氣循環類股,Beta 值較高,故漲勢於景氣好轉時往往較大型股來得凌厲。

也因此,觀察美國大型股和小型股於 1999 年和 2004 年美國兩度開啟升息循環後漲幅表現,派席拉 (Daniel J. Percella) 說明,美國小型股於升息後 6 個月漲幅高達 9.45%,遠優於大型股的 6.53%;時間拉長一點至升息後 1 年,美國小型股平均漲幅更高達 10.57%,是大型股的一倍之多,反映出美國小型股升息期間「漲升」氣勢強勁。

派席拉 (Daniel J. Percella) 強調,美國中小型股在 2014 和 2015 過去 2 年表現相對大型股來得落後,估值在股價強漲後仍相當具吸引力,補漲行情可望如火如荼展開,建議想參與美股這波長升行情,並同時鎖定賺美國內需財與獲利成長兼具的企業的投資人,現階段可以瞄準美國小型股的投資契機。

- 如何控管資金與避險布局?

- 掌握全球財經資訊點我下載APP

延伸閱讀

- 川普減稅、擴大基建 摩根:用美小型股 賺內需財

- 當川普落實減稅政策+貿易保護 美中小型股獲利可期

- 川普宣布在德州建設美國50年來首座新煉油廠 感謝印度信實集團投資

- 2026全球資產大輪動該如何理解?美銀指出「三大」關鍵變化

- 講座

- 公告

上一篇

下一篇