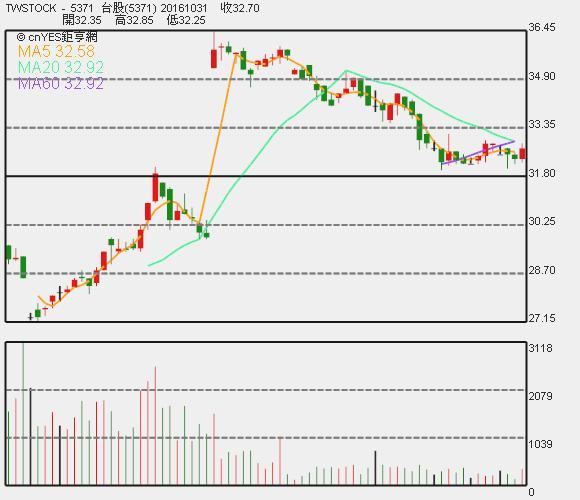

轉型效益顯現 中光電Q3獲利倍增、EPS1.38元

鉅亨網記者楊伶雯 台北

中光電 (5371-TW) 今 (31) 日召開法說會,公佈第 3 季合併營收 147.78 億元,較第 2 季 135.72 億元成長 9%,在高階投影機出貨成長帶動下,毛利率 16.7%,較第 2 季增加 1.1 個百分點,歸屬母公司股東淨利 6 億元,季增 106%,以期末股本計算每股盈餘 1.38 元,累計前 3 季每股盈餘 2.79 元;第 4 季 EMS 背光模組及系統解決方案產品出貨將較第 3 季成長。

中光電第 3 季合併營收年減 19%,合併營業淨利 6.39 億元,合併稅後淨利 5.71 億元,歸屬母公司股東淨利 6 億元,較第 2 季大幅成長 106%,第 3 季以加權平均流通在外股數計算每股稅後盈餘 1.35 元,以期末股本計算每股盈餘 1.38 元。

中光電累計前 3 季合併營收 422.46 億元,年減 17%,受惠於生意模式轉型,產品組合更佳,合併營業利益 11.08 億元,合併稅後淨利 10.87 億元,其中歸屬母公司股東淨利 12.13 億元,年減 6%。前 3 季以加權平均流通在外股數計算每股稅後盈餘 2.38 元,以期末股本計算每股盈餘為 2.79 元。

中光電節能產品事業群總經理林惠姿表示,第 3 季節能產品營收 86.72 億元,出貨量則約 1544 萬片 / 台,在 ODM 及系統解決方案產品出貨成長帶動下,營收及出貨量分別較上一季成長 10% 及 14%;累計前 3 季節能產品營收約 257 億元,出貨量達 4262 萬片 / 台,分別較去年同期衰退 27% 及 24%。

展望第 4 季營運,林惠姿說,EMS 背光模組及系統解決方案產品出貨將較第 3 季成長,ODM 產品受到 open cell 供應吃緊及客戶新舊機種轉換影響,出貨將略為下滑。

林惠姿強調,藉由客製化高亮度背光模組與觸控模組、機構設計及電子解決方案等技術整合,將成功開拓不同領域、不同應用產品需求之客戶,提供由零組件至半系統、系統等多元化產品,並持續引領節能產品事業群成功轉型為利基型經營模式。

中光電影像產品第 3 季表現不俗,營收約 47.43 億元,出貨量達 34.3 萬台,在旺季及新產品量產帶動下分別較第 2 季大幅成長 16% 及 10%。累計前 3 季影像產品營收則約 122 億元,較去年同期成長 7%,出貨量則約 90 萬台,年增 5%。

中光電影像產品事業群總經理陳士元預估,第 4 季月平均出貨量約在 10 萬至 11 萬台間,他表示,創新技術的研發及優化產品組合的努力在今年逐漸開花結果,各種大型展演用高亮度高階產品、家庭、教育和嵌入式高端投影應用方案等固態光源產品之出貨比重將持續增加,有助於推動營運的持續成長及平均出貨單價的攀升。

針對未來影像產品發展趨勢,陳士元表示,未來整個投影市場將因為雷射與超短焦技術的成熟而進入全新紀元,憑藉優異整合能力,導入新商業模式,持續提供智能家庭投影、展演展示、數位看板、AR/VR、娛樂等高度客製化的創新解決方案及多樣化的新應用產品,可望在新的產業成長動能中持續領先,有助影像產品事業群整體營運的穩定成長。

- 美債、黃金、日元全倒 美元何以獨自挺立?

- 掌握全球財經資訊點我下載APP

鉅亨贏指標

了解更多- 講座

- 公告

上一篇

下一篇