想好命大樂退? 台北退休生活得存1220萬

鉅亨網記者宋宜芳 台北

台灣將在 2018 年步入高齡化社會,2025 年進入超高齡社會,意味青壯族在退休後將更難仰賴年輕世代供養,必須自行備足退休金。為退休做準備是所有青壯族無法置身事外的一場馬拉松賽事,然而根據渣打國際商業銀行與《今周刊》合作的「好命退休儲備力大調查 - 你是哪一種馬拉松跑者?」,檢視青壯族在這場馬拉松賽準備就緒的程度,發現超過半數的青壯族,在退休前恐怕連 500 萬元都存不到!

本次調查以 35 歲至 60 歲族群為對象,受訪者平均年齡 46.5 歲,儘管正值累積退休金的黃金階段,但若依受訪者目前持有的金融資產金額、每月投入的退休理財金額計算,即使假設每年報酬率高達 10%,仍有 50.1% 受訪者在其設定的退休年齡前無法存到 500 萬元。

《今周刊》副總編輯楊紹華表示,台北市平均每人每月消費、非消費支出總額已接近 35,000 元,若考慮通膨因素,退休後獨自一人要過 20 年「普通生活」的資金需求就達 1,220 萬元。而從調查結果來看,由於本金投入不足,半數青壯族在退休後恐怕連普通生活也難以維持,就像是以「貧血」狀態參加退休馬拉松的「貧血跑者」。

根據調查,本次調查對象的已累積資產總額平均值為 252 萬元,青壯族的退休理財普遍存在低估目標、過度保守、輕忽風險等問題。其中,42% 受訪者對退休後每月所需資金的預估,在考慮通膨後將不到現值的 2 萬元水準,低於去年國人平均每月消費金額。該調查歸納青壯族現況成為「短視跑者」。「貧血跑者」目前約 131 萬元,明顯低於整體平均亦即在欠缺投資紀律之下,這群人已輸在退休金馬拉松的起跑點。

而 50 歲以下、仍有較多時間累積複利的受訪者中,有 36% 雖然每月投入可運用資金 3 成以上進行退休理財,卻把「保本」與「追求固定配息」視為退休理財的第一要務,難以累積複利。此外,依照所謂「100 減年齡法則」,超過 50 歲的理財族則不宜將股票作為主要資產配置項目,但在本次調查中,50 歲以上族群有 15% 仍以股票作為最主要部位,有「輕忽風險」之虞,退休金可能因遭遇系統風險而一夕翻盤。

渣打國際商業銀行財富管理處負責人傅敏儀表示,在退休馬拉松的賽程上,除了應即早強化投資紀律外,專業教練從旁指導才能在好命退休馬拉松上成功完賽。人生不同階段做退休規劃時會有不同的考量,持續有紀律地提撥一定比例的收入來做退休規劃,將可在好命退休馬拉松上贏在起跑點。

渣打國際商業銀行財富管理處負責人傅敏儀指出,其中「完美跑者」除了要建立好的投資習慣外,挑選專業理財教練更是成功完賽不可獲缺的條件,傅敏儀也分享挑選投資教練的「T.I.P.S.(小秘訣)」 ─ Tailor-made 量身規劃、Information 即時資訊、Professional 專業知識、Solution 配套方案,只要遵循這 4 個 Tips,並堅持 4 個投資好習慣 ─ 維持長期投資、善用市場調整機會、不受短期影響隨意停止投資、投資組合多元化,為好命退休馬拉松做完善的理財規劃,儲備足夠的退休金。

根據本次「好命退休儲備力大調查」之報告結果發現,在儲存退休基金的馬拉松上,有 4 成以上的受訪者希望透過銀行理財專員取得專業的理財建議,提供依據個人的風險承受度及不同階段的需求,給予量身規劃的投資理財建議。

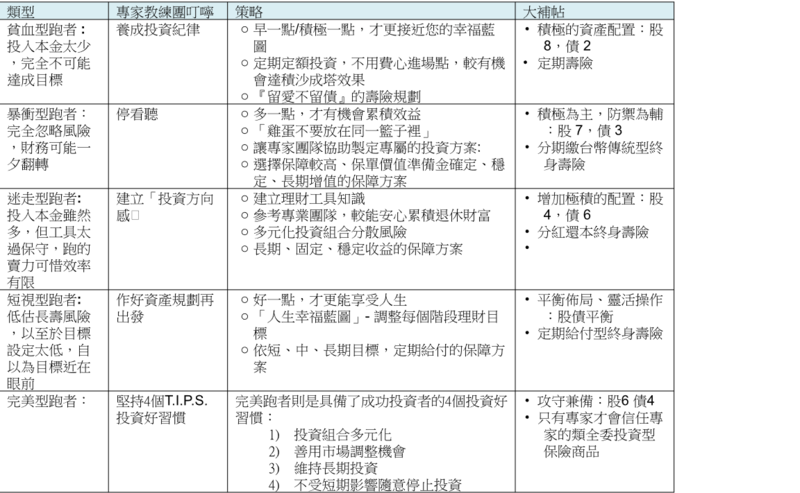

渣打銀行在退休馬拉松上扮演著陪跑教練的角色,提供有效率的策略及全方位的規劃,除了提醒應時時注意相關投資風險外,以下為渣打國際商業銀行財富管理處負責人傅敏儀針對不同類型的跑者所提出的理財策略建議:

- 如何控管資金與避險布局?

- 掌握全球財經資訊點我下載APP

- 講座

- 公告

上一篇

下一篇