【朱挺豪專欄】《趨勢高手》預期升息,所以該出清債券?

朱挺豪

美國升息的老調一直重彈,卻也屢屢牽動全球投資人的信心,別說是你,即使是我們每天看著市場的變化,也總是搞不懂,為什麼聯準會官員要一直當放羊的小孩,而全球市場也一起跟著起舞!

不管怎樣,升息已是既定的方向,重點只是什麼時候升息而已,面對愈來愈明確的升息趨勢,相信有很多媒體、專家會告訴你,升息肯定不利債券,為什麼?沒為什麼,因為這是常識,因此,作為一個「有遠見」的投資人,你當然也要提前佈局,出清手上的債券基金!

但是,這真是聰明的做法嗎?

升息時,債券一定會虧損嗎?

我們用數據來檢視看看,升息期間債券是否一定虧損?

結果,數據顛覆了大家一直信以為真的「常識」,因為升息不僅不意味著損失,相反的,幾次升息下來,各類債券的平均報酬甚至都在二位數以上!

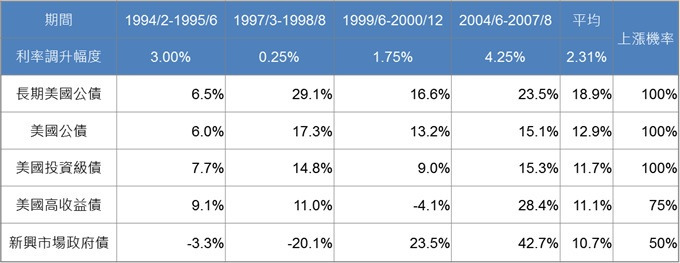

1994 年以來,美國總共經歷了 4 波的升息,最能代表債券市場的美國公債及長天期美國公債指數,在這幾次升息過程裡,平均報酬率分別達 12.9% 及 18.9%,而且重點是沒有一次的升息出現過負報酬。美國投資等級債也是如此,4 波升息期間表現頗令人信賴,平均漲幅是 11.7%,上漲機率也達到百分百!

美國近四次升息,各類債券表現

保守型的債券如此,高收益債券呢?在四次的升息期間,僅有 2000 年科技泡沬化之前承受了 4.1% 的虧損,其餘 3 次都上漲,平均報酬率為 11.1%。

至於新興市場債券,早期國際投資人對新興經濟體質有所疑慮,這樣的擔憂也在 1997 年亞洲金融風暴達到高峰,不僅資本大量外逃,危機也導致大批企業、金融機構破產與倒閉。因此 1998 年之前的美國兩波升息新興市場政府債券表現都不理想,但隨著國際組織積極注資,各國政府也著手整頓後,新興市場體質逐漸浴火重生,隨後的兩次升息不僅都成功擋住壓力,新興市場政府債券還分別上漲了 23.5%及 42.7%!

小心「直覺式真理」

你一定很納悶,為什麼那麼多專家都愛騙人?其實不是他們故意騙你,只是因為他們都相信教科書上所說的,升息會直接讓債券持有人面臨資本損失,而且政府公債的殖利率上升幅度會跟升息幅度非常接近。

真相是,雖然短線來看,升息會讓債券持有人面臨資本損失,但債券的殖利率也同時上升了,這代表更高的殖利率會幫忙彌補掉投資人的資本損失。另一方面,在升息的環境下,新發的債券也需要以較高的票面利率來吸引資金買單,這代表你所買的基金在升息之後所買進的新發行債券,也可享受更高的利息水準,簡單來說,升息對債券基金的傷害,沒有大家想的那麼嚴重。

至於高收益債券,相對於利率環境的變化,影響高收益債券更最重要的因素,是違約率。換句話說,高收益債券迷人之處是與公債之間所存在的「利差」(Spread),只要企業經營的環境沒有變壞,高收益債券最擔心的違約率就不至於快速上升,特別是升息往往意味著景氣轉好,這對高收益債券投資人來說其實並不是壞事!

有個廣告我一直印象很深刻,「傳說拔到獅子的鬃毛,掉落的頭髮就可以長回來,於是兩個非洲黑人就躡手躡腳地拿著剪刀,一步步的接近草原上的公獅子,結果獅子一回頭,黑人全傻住了!」

所以,「別再相信沒有根據的說法了」!在衝動剪掉手上的債券基金之前,你應該想想這個廣告,然後看看上面這張表,才不會讓禁不起考驗的「直覺式真理」決定了你的財富!

更多資訊請參考鉅亨基金交易平台:

- 弱勢美元來襲!2026 歐日圓操作全攻略

- 掌握全球財經資訊點我下載APP

- 講座

- 公告

上一篇

下一篇