【朱挺豪專欄】《趨勢高手》想投資,跟著耶魯這樣做

朱挺豪

你一定聽過投資一定要做「資產配置」,但為什麼要配置,怎麼配置?

「雞蛋別放同一個籃子」的概念大家都懂,這是控制風險的做法,因為怕籃子一掉,雞蛋全破了;投資也是如此,把錢全擺在一個股市裡,一旦碰上大崩盤,少則心血白費,嚴重還可能賠上老本,難以度日!

相對的,如果有一個周延的投資計劃,可以廣泛的把資金分散投資在不同類別的資產裡,一旦市場情況與大幅轉變,不同的資產之間會表現互異,就有機會產生較穩定的投資報酬。

但是,要擁有一個長線表現良好的投資組合談何容易,尤其是如果非常複雜的投資方案,別說是你,連我也不想聽!

耶魯校務基金投資長的策略

在這裡,我用美國耶魯大學校務基金投資長─大衛.史文生(David Swensen)著名的資產配置模型為例來說明一個可長可久的投資策略該怎麼做。

為什麼他很重要?第一,他領導的一支 30 人團隊,管理總規模達 220 億美元的耶魯校務基金,近 20 年的年化報酬率是驚人的 13.7%!(資料來源:Yale Investment Office,2015/6/30),在他的領導下,耶魯大學每年 1/3 的校務預算是由史文生的團隊所貢獻;第二,他的分類淺顯易懂,且便於執行。

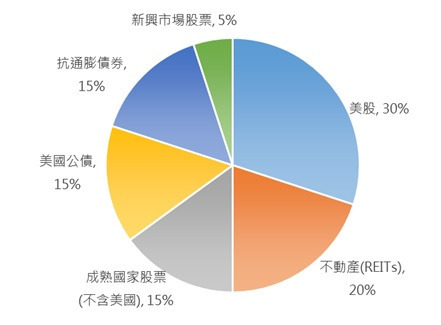

他將資產簡單分成六類:美國股票、成熟市場股票(不含美國)、新興市場股票、不動產證券化(REITs)、美國公債,以及抗通膨債券,並依照下列比例配置:

耶魯校務基金投資長建議之資產配置模型

資料來源:《Unconventional Success》,資料整理:鉅亨網投顧。

投資邏輯與效果

簡單來看,股、債、不動產(REITs)的比例約為 5:3:2。不同於傳統以債券為核心的投資法,這位傳奇大師相信,按照歷史資料,投資股票的長期報酬率很有吸引力,因此,投資人應該以股票為核心來創造投資報酬。但是持股不能太過集中,因此他建議以美股 30%,成熟國家股票 15%,以及新興市場股票 5%,合計 50% 來構成股票部位。

至於投資人用來分散投資風險的資產,是採用「美國公債」與「抗通膨債券」,各占 15%。公債可以提供金融危機時的保障,而抗通膨債券則嚴格保護資產不受通膨所侵蝕。至於「不動產證券化」(占 20%)這項介於股票與債券間的商品,則讓投資人能以較低的代價,提供因應通膨的能力。

看似簡單的配置方式經過系統回測運算,效果如何?

15 年來,這樣的投資組合年化報酬率約 7.4%,單純投資美股則是 5.6%,再看年化波動度,投資組合為 11.6%,純美股投資的波動度則高達 15.6%,另外,投資組合最大下跌年度是 - 25.3%,單純投資美股則一度大跌 37.0%。(資料日期:2001-2015;美股係指 S&P 500 指數;此資料僅為歷史數據模擬回測,不為未來投資獲利之保證,在不同指數走勢、比重與期間下,可能得到不同數據結果)。

現在就動手做

當然,除了耶魯的這個投資法,你也可以結合自我的風險承受能力,自己規劃、設計一套資產配置策略,只要符合幾個原則:「反映自己風險偏好」、「了解資產特性」,然後「充份分散投資」等原則,就可以決定持有的內容與比例。

簡單來說,如果你可以承受較高的波動風險,可以稍微拉高股票的投資比重,但如果不希望投資組合能分散風險,則可以拉高債券與 REITs 的比重;再從這些類別裡找到相對應且適合自己的基金,然後長線的、持續的、有紀律地進行投資。

最後要記得,按照資產配置開始進行投資以後,還有一個動作不可或缺,就是記得定期把配置比重調回原先設定的水準(再平衡),最好是每季執行一次,如果考慮到交易成本,至少半年左右就要執行,以免投資組合被市場漲跌驅動而偏離原先設定的比例太多。

正如史文生所反覆強調的,「理性的投資人應該避免一時性的熱潮,以有紀律而且獨立思考的方式來投資」。投資是一個長期追逐夢想的過程,堅持則從來不是容易的事,但正如五月天「頑固」這個 MV 裡最動人的橋段,當火箭順利升空後,大家回頭看見了當初懷抱夢想的自己,也一定會為自己的堅持而感動!

更多資訊請參考鉅亨基金交易平台:

- 弱勢美元來襲!2026 歐日圓操作全攻略

- 掌握全球財經資訊點我下載APP

文章標籤

- 講座

- 公告

上一篇

下一篇