《環球熱點-黃湛銘》信貸資產質押再貸款 中國版qe來襲?

鉅亨網新聞中心 2015-10-14 15:53

上周末,市場翹首以盼的降準並未如期而至,央行卻意外地宣布了一項措施:在山東、廣東兩省試點基礎上,將上海、北京、江蘇等9個省市擴大為信貸資產質押再貸款的試點。一時間,坊間熱議“中國版qe來襲”。

整合目前的資訊,這一新工具的操作方法是:試點地區人民銀行分支機構對轄內銀行及貸款企業進行內部評級。合格銀行將達標企業的信貸資產打包建立質押品資產池,向人民銀行分支機構申請預先備案。外匯模擬商行在有需要時以資產池中的資產為質押品,向人民銀行提出貸款申請。后者基於這些質押品,按照一定的折價比給商行發放再貸款資金。

通過這一工具,央行通過商行向市場注入流動性,促進消費投資,拉動了經濟。這一邏輯與美聯儲的qe倒是極為類似。

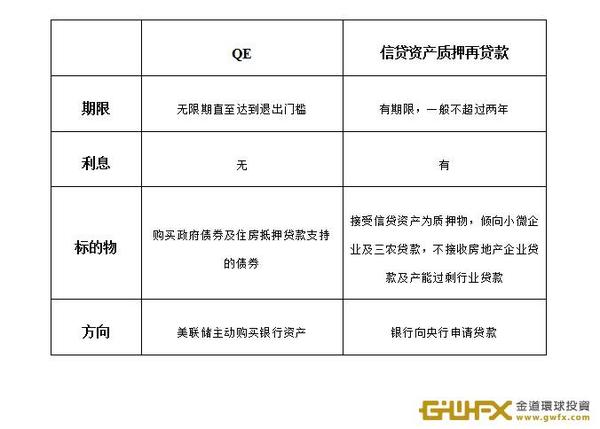

然而信貸資產質押再貸款並不是qe。

美國的qe是美聯儲主動向銀行購買政府債券和住房抵押貸款支援的債券,沒有固定期限,直至退出門檻的出現,例如就業率和通貨膨脹率達到預期目標。信貸資產質押再貸款本質上還是一種貸款,只不過央行將再貸款抵押品的范圍擴大至銀行優質信貸資產。貸款由商業銀行提出,有明確期限,一般不超過兩年,商行需要支付利息。

qe vs信貸資產質押再貸款 可見,將中國央行這一新工具等同於美國qe是不準確的。外匯保證金美聯儲通過叁輪qe向市場投放了近四萬億美元的流動性,然而在信貸資產再質押貸款之下,市場究竟會增加多少流動性,一則視乎央行的評級標準和貸款額度,二則視乎商業銀行的貸款需求。

可見,將中國央行這一新工具等同於美國qe是不準確的。外匯保證金美聯儲通過叁輪qe向市場投放了近四萬億美元的流動性,然而在信貸資產再質押貸款之下,市場究竟會增加多少流動性,一則視乎央行的評級標準和貸款額度,二則視乎商業銀行的貸款需求。

那么商行的貸款需求大嗎?

並不大。

中國當前的信貸狀況是不缺資金缺資產。尤其在取消存貸比之后,銀行於資金面上並不緊缺,然而缺乏優良的發放對象。當前全球經濟不振的大環境下,需求端疲軟,產生過剩情況嚴重,銀行貸款難以找到優良的企業。

有一種評論認為,這一新工具可以通過評級標準及折價率,引導資金流向叁農及小微企業,降低這類企業的融資成本。

然而叁農及小微類信貸資產天然帶有風險溢價高的特點。降成本對於銀行放貸意愿的刺激究竟有多大,還有待商榷。而叁農、小微企業中,優質企業占比不高,獲得貸款之后,究竟有多少是用於生產經營、多少則用於新債償舊債,亦未可知。例如,山東在試點的一年中,其申請總額僅為9億元。

綜上,我們認為,信貸資產再質押貸款這一新工具出臺后,商行進行運用的意愿並不會太高,因此,該工具帶來的流動性擴張有限,所謂qe一說,實在站不住腳。惟值得注意的是:在美元升值趨勢既定的情況下,未來外匯占款必然日漸減少,中國多年來的基礎貨幣投放方式面臨改變。信貸資產再質押貸款這一方式將與slf、mlf等工具一起,構成央行新的貨幣投放體系。

或許這才是央行的目的所在。

- 掌握全球財經資訊點我下載APP

文章標籤

上一篇

下一篇