鉅亨網新聞中心

又到周末了,市場又開始盛傳勤勞的央媽要加班發銀子。該預期又給原本已經火爆的債券市場燒了一把火。眼看著利率要跨進2時代,交易員不禁驚呼嚇死寶寶了。

早盤利率債開啟了一輪暴漲,10年期國債活躍券150016一度下行7bp,ytm為3.17%,10年期國債接近“2”時代,國債期貨主力合約tf1512上漲0.52%。“811”中間價匯改后,資金利率運行中樞略有走高,今日資金面也未有放松跡象,短端穩和長端利率快速下行的組合對應了市場收益率曲線平坦化。

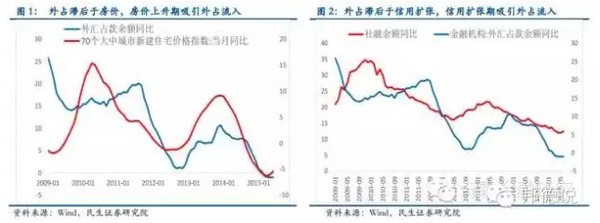

有一種觀點認為外匯占款收縮等於流動性收緊,因此利空債券。但實際上這一判斷缺乏邏輯上的嚴謹性,與事實也有不相符之處。

比如,2013年7月債市大跌時外匯占款是大幅流入的,相反,在2011年9月-2011年12月、2012年6月-2012年7月、2014年6月-2014年8月、2014年12月、2015年1月-2015年3月和現在這幾個時候,都存在人民幣貶值預期增強,但資金流出時長端利率反而是下行的,收益率曲線走向牛市平坦化。

這是因為金融危機后,發達國家開啟漫長的去杠桿周期,中國則開始加杠桿置換外需萎縮。資本逐利性意味著貨幣會由沒有信用需求的發達國家涌入有信用需求的中國,並推升人民幣匯率。這意味著金融危機后,國內貿易順差可能不是決定外匯占款的核心因素,外匯占款多寡反映的可能的資產設定行為,由人民幣資產相對收益率也就是人民幣資產的賺錢效應決定。因此,外匯占款在金融危機后,是滯后於房價和實體融資需求的。

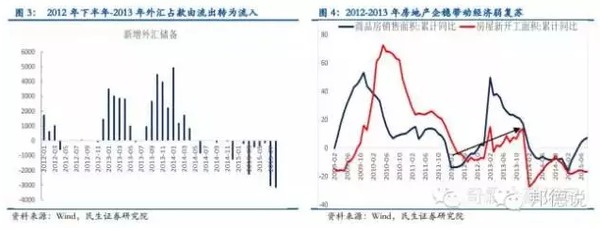

比如在2012年歐債危機和經濟下行加大之時,匯率有貶值壓力,資本也是外流的,但是長端利率在2011年至2012年上半年是不斷下行的。后續新一輪穩增長措施疊加資產價格回升穩住了總需求,在實體融資需求回升的背景下金融層面創造出了高收益非標資產,人民幣匯率再度升值,資本流入,但長端利率在2013 年年底是大幅上行的。

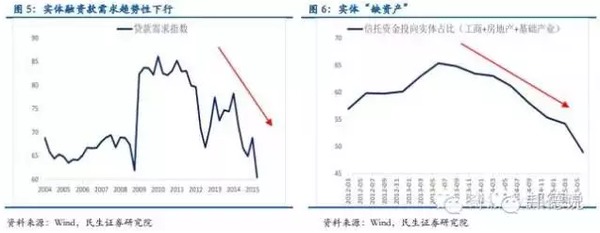

把上述邏輯放到現在,那么就能理解長端利率出現明顯下行。對於長端來說,一是股市大幅震盪和近期房地產數據羸弱增加了未來經濟不確定性,實體層面也出現了“資產荒”,由於優質資產難尋,資金有進入安全類資產(長端國債)避險的需求;二是穩住匯率本質還是要穩住人民幣資產的賺錢效應,壓低短端是必要的(雖然現在仍被外匯占款蹂躪),因此有對貨幣寬鬆也是有預期的(比如今天市場傳周末降準)。

按照這個邏輯推演,暴漲之后的市場未來會怎么走?我們可以給一個情景假設:

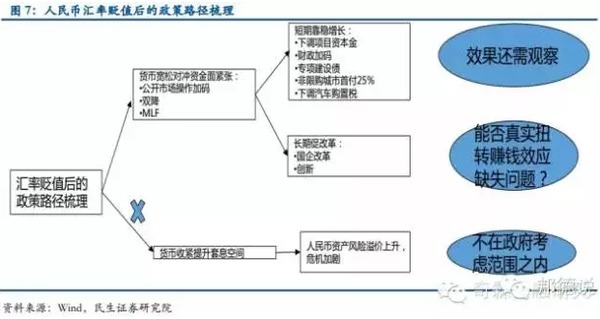

情形一:在保“7”壓力之下后續有穩增長和穩地產出臺,收益率走向牛市陡峭化。當然,穩增長也會與貨幣寬鬆對應,以壓低利率防范財政的擠出效應,后續長端能否再度下行取決於穩增長政策的效果。

情形二:政策保持緘默或穩增長失效,收益率會繼續牛平甚至倒掛。在央行對中間價調控能力減弱的背景下,匯率對利率的影響無疑是增強的,而外匯占款和匯率貶值預期能否企穩取決於人民幣資產的賺錢效應。如果沒有好的穩增長和穩資產價格措施出臺,或者說出臺了仍對沖不了經濟下行壓力,那么長端仍然有避險設定價值,但資金面中樞仍然易上難下。后續需觀察信用債去杠桿對長端利率債產生的流動性沖擊。

上一篇

下一篇