香港金管局:人民幣資金池增長可能會放慢

鉅亨網新聞中心 2015-09-28 14:09

北京(CNFIN.COM / XINHUA08.COM)--香港金管局25日發布《貨幣與金融穩定情況半年度報告》。《報告》指出,若市場預期人民幣貶值壓力繼續,人民幣資金池增長可能會放慢。同時,《報告》還指出,即使在未來一段時間內市場將有強大的再融資需求,若在岸市場的資金成本仍維持在相對低位,內地企業於離岸市場的發債活動可能仍會持續疲弱

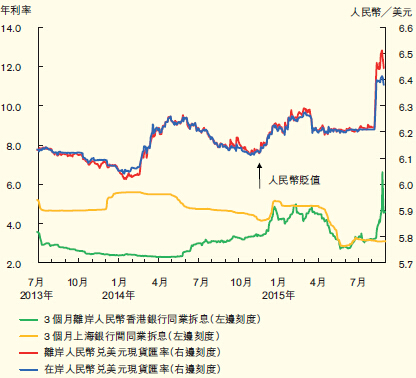

報告指出,離岸人民幣匯率繼2015年第1季兌美元稍微貶值后,於4至7月維持穩定,並且緊貼在岸人民幣匯率的穩定走勢(圖4.13)。然而,踏入8月,人民幣匯率定價機制於8月11日調整,離岸人民幣匯率的貶值壓力增加。離岸人民幣匯率跟隨在岸匯率下跌,而離岸對在岸人民幣匯率的價差於8月下旬曾擴大至1,000基點。面對人民幣貶值壓力,離岸人民幣銀行同業拆借市場的融資狀況亦見收緊。總體而言,3個月離岸人民幣香港銀行同業拆息自6月底上升約130基點,至8月底為4.6%。

圖4.13 在岸及離岸人民幣匯率及銀行同業拆息

資料來源:彭博及財資市場公會

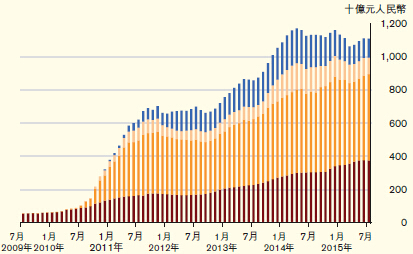

同時,香港的人民幣資金池於2015年第1季下降,但於第2季重新回升。直至6月底,人民幣客戶存款及存款證總額達到11,088億元人民幣,較6個月前下跌4.3%(圖4.14及表4.B)。於上半年,人民幣客戶存款錄得1.1%的輕微跌幅,主要是由於企業存款下降,然而個人客戶存款繼續穩步增長。短期而言,若市場預期人民幣貶值壓力持續,人民幣資金池增長或會放慢,不過,銀行若提高利息吸收客戶存款或會抵銷部份資金壓力。未償還存款證下跌25.1%,這是由於存款證發行相比去年同期減少,以及有相對較多的存款證到期。

圖4.14 香港的人民幣存款及存款證

資料來源:金管局

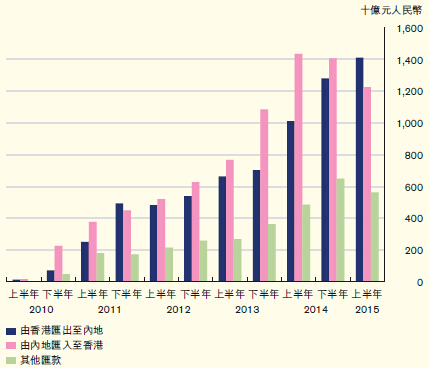

在2015年上半年,香港銀行處理的人民幣貿易結算減少至31,958億元人民幣,與2014年下半年比較下跌4.1%。人民幣貿易結算出現由香港匯出至內地的凈流出(圖4.15及表4.B),部分由於企業對於人民幣升值預期減弱,因而減持離岸人民幣。

圖4.15 人民幣貿易結算匯款

資料來源:金管局

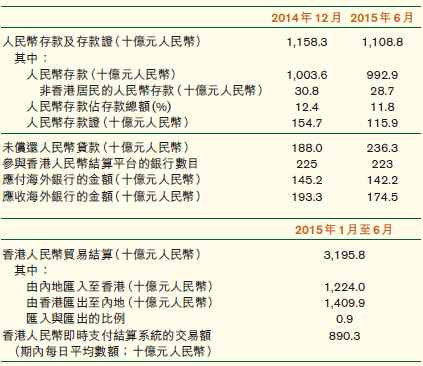

另一方面,香港的人民幣貸款業務持續擴張,未償還人民幣貸款總額從低位上升25.7%,至6月底的2,363億元人民幣。香港作為環球離岸人民幣結算及交收服務中心的地位進一步提升,人民幣實時支付結算系統的日均成交額由2014 年的7,327 億元人民幣,上升至2015 年上半年的8,903 億元人民幣, 當中大約90%為離岸交易(即非香港與內地之間的交易)(表4.B)。內地與香港基金互認安排已於7月推出,兩地跨境投資渠道有所擴闊,並且有較多基金可供選擇,展望將來,兩地基金互認有助加強香港人民幣投資及資產管理中心的發展。

表4.B 離岸人民幣銀行業務統計數字

資料來源:金管局

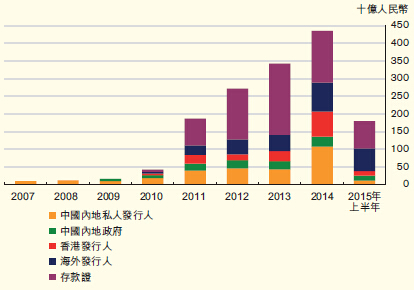

香港離岸人民幣債券市場方面,報告還指出,離岸人民幣市場開放以來經過多年的顯著增長后,香港的離岸人民幣債務市場在2015年上半年亦出現放緩跡象,這可歸因於供求兩方的因素。在需求方面,投資者對離岸人民幣債務證券的胃納消退,部分是由於2014年底至2015年初經歷的人民幣貶值。

與此同時,去年11月推行的滬港通為離岸投資者提供了另一投資中國內地市場的渠道。而在供應方面,隨著中國人民銀行推行一連串貨幣寬鬆措施后,在岸市場的融資成本降低。內地企業在離岸市場發行債券以募集資金的誘因可能因而降低。在此背景下,2015年上半年離岸人民幣債務證券的新發行總額為1,797億人民幣, 比去年同期減少36.2%(圖4.24),特別是由內地私營機構發行的非存款證債務證券下跌82.1%至114億人民幣。然而,海外發行人的發行額則按年上升61.7%至646億人民幣,反映海外發行人可能對人民幣仍有顯著需求,或是認為把以人民幣集資所籌得的資金轉換為美元的融資規則更具成本效益。截至2015年6月底,在發行總額下跌的情況下,香港離岸人民幣債務市場的未償還總額按年下跌7.6%至5,849億人民幣。

圖4.24 新發行的離岸人民幣債務證券

資料來源:各通訊社及金管局職員估計數字

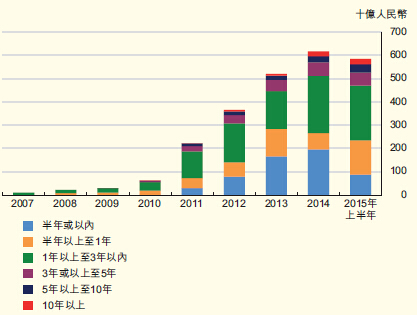

展望未來,離岸人民幣債務市場在短期內的發展將取決於多項因素。首先,人民幣匯率體制改革為匯率帶來的不明朗因素短期內可能會影響投資者的風險胃納及發行人的集資規則。其次,環球金融市場波動日益加劇,投資者短期內可能會按兵不動。第三,內地當局致力維持增長,相信更多貨幣寬鬆措施會陸續推出。因此,即使在未來一段時間內市場將有強大的再融資需求,若在岸市場的資金成本仍維持在相對低位,內地企業於離岸市場的發債活動可能仍會持續疲弱(圖4.25)。

圖4.25 未償還離岸人民幣債務證券(按剩余年期劃分)

資料來源:各通訊社及金管局職員估計數字

- 2025掌握債券投資契機主動 + 靈活

- 掌握全球財經資訊點我下載APP

文章標籤

上一篇

下一篇