還記得嗎?伯南克曾建議Fed考慮負利率 Fed現更應認真考慮

鉅亨網編譯許光吟 綜合外電

前美國聯準會 (Fed) 主席伯南克 (Ben Bernanke) 圖片來源:afp

在過去幾年來全球許多央行相繼實施了所謂的「負利率政策」,如歐洲央行 (ECB)、丹麥央行、瑞典央行、瑞士央行等,隨著現在此一行列再度加入了日本央行 (BOJ),而美國聯準會 (Fed) 將可能跟進此一行列?

《MarketWatch》報導,其實前美國聯準會 (Fed) 主席伯南克 (Ben Bernanke) 在上月接受《MarketWatch》專訪時便曾經提到,考量到美國經濟的衰退風險,美國聯準會的確應該審慎考慮「負利率政策」的可行性。

另外前美國聯準會副主席布蘭德 (Alan Blinder) 也曾在美國金融海嘯爆發時,建議 Fed 應該對銀行業存放在 Fed 之內的隔夜存款 (Overnight Deposits) 執行負利率,布蘭德認為,這樣能夠逼迫銀行業更有效率地運用手上現金。

但時任 Fed 主席的伯南克和其他 Fed 官員當時並沒有採行此種作法,理由是因為伯南克和其他 Fed 官員們擔憂,一旦執行負利率之後,貨幣市場基金向市場所收的管理費,恐怕不足以支應 Fed 所要求的利息。

但從上述的歐洲央行 (ECB)、丹麥央行、瑞典央行、瑞士央行等央行實施後的成果來看,似乎「負利率」依然無法逼使歐洲銀行業將資金挪出各國央行。

以歐洲央行 (ECB) 為例,歐洲央行更曾在去年 12 月份將存款利率從原先的 -0.2% 再度調降至 -0.3%,祭出重手逼迫歐洲銀行業將資金挪出歐洲央行。

顯見歐洲銀行業寧可將資金停泊在歐洲央行之內,支付 0.2% 的利息予歐洲央行,也不願意將手上現金放貸出去或是進行其他投資。

而現在 Fed 或許真的更應該認真考慮「負利率政策」

財經部落格《Zerohedge》報導,美國聯準會似乎也已經遇到歐洲各大央行所面臨到的窘況。

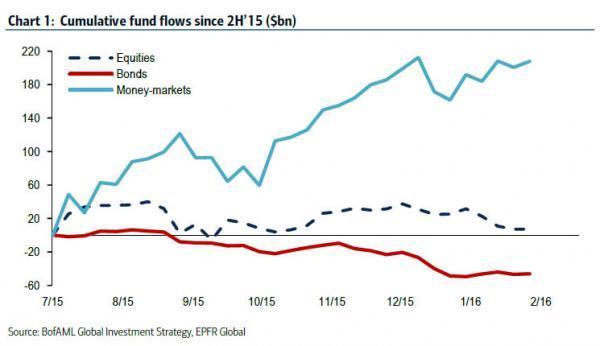

據美國銀行 (Bank of America) 研究發現,其實早自 2015 年中旬以來,市場投資人早就已經對美國債券型基金和股票型基金等「資本市場」感到害怕,紛紛將手上資金轉進短期的「貨幣市場」。

(註:貨幣市場指的是距到期日在一年期以內的短期交易工具,如國庫券、可轉讓之銀行定存單、商業本票或商業承兌匯票等。)

藍:貨幣市場基金資金流量 紅:債券市場基金資金流量 虛線:股票型基金資金流量 圖片來源:Bank of America

《Zerohedge》指出,市場資金蜂擁而入停泊到貨幣市場之中,並未進入到實體經濟進行投資,這當然是 Fed 最不樂見的情況。

Fed 主席葉倫 (Janet Yellen) 或許應該審慎的考慮與各國央行一同搭上「負利率」列車。

- 如何控管資金與避險布局?

- 掌握全球財經資訊點我下載APP

延伸閱讀

- 美伊戰火衝擊全球震盪 資金急尋股市平安燈 00961年化配息率逾14% 勇奪3月高股息ETF冠軍

- 歐洲央行出售美元轉投日元 外匯存底美元比重降至78%

- 台股金馬年馬力夯! 00961這天「最後買進日」趕搭高息成長列車

- 本週操盤筆記:美國1月非農就業與CPI接力登場、AI與軟體股行情、日本大選牽動市場情緒

- 講座

- 公告

上一篇

下一篇