央行降息推動利率市場化 銀行理財轉型壓力繼續上升

鉅亨網新聞中心 2014-11-25 11:43

摘要:

以債券與貨幣市場工具為主要投資對象的銀行理財產品的面臨收益率進一步下降的風險。

未來6-12個月保本型固定收益類銀行理財產品的平均預期收益率與一年期銀行存款利率之間的差距很可能縮窄至不足1個百分點,這類銀行理財產品相較於定期存款的優勢正在逐步被利率市場化的大潮所沖刷瓦解。以預期收益率為主要發行形式的固定收益類理財產品,特別是保本型固定收益類理財產品在本次利率調整后其收益率優勢相較於同期銀行存款漸漸消失,這也是利率市場化推進所帶來的必然結果。

這促使商業銀行必須繼續加快銀行理財業務的轉型,在以預期收益率形式發行的銀行理財產品逐漸完成其利率市場化“推手”作用之前,將銀行理財業務逐步轉向資產管理業務。未來的銀行理財產品將從當前的固定收益類型朝向資產證券化、結構性等多方向演進,這就要求理財業務和其他資產管理業務一樣,需要比拼銀行對市場判斷的能力、投研的能力、資產設定和交易的能力,以及最終為客戶創造收益的能力。銀行理財產品將回歸代客理財本源,銀行在做到“賣者有責”的同時,投資者也要做到“買者自負”,即在代客理財的大前提下,銀行在風險可控的條件下為投資者謀求最大的收益,投資者則需要自己承擔產品風險。

11月21日,央行宣布將金融機構一年期存、貸款基準利率分別下調0.25和0.4個百分點,將金融機構存款利率浮動區間的上限由存款基準利率的1.1倍調整為1.2倍,並對基準利率期限檔次作適當簡並。這是繼2012年6、7月份連續兩次降息后,央行再度啟用利率這一貨幣政策工具對宏觀經濟進行調節。同時,金融機構存款利率浮動區間上限上調意味著我國利率市場化改革進程進一步提速,在提高商業銀行對於存款利率定價自主權的同時,也對其經營業績提出了更高的挑戰。

在經過今年下半年以來的定向寬鬆以及創建中期借貸便利(mlf)等新型貨幣市場工具保持市場流動性總量適度充裕,推動社會融資成本降低成效有限的背景下,央行進一步下調貸款利率體現了更有針對性地引導市場利率及社會融資成本下行的政策導向。根據央行相關人士的解釋,其目的是“直接降低貸款定價基準,並帶動債券等其他金融產品定價下調”,毫無疑問,這將使得以債券與貨幣市場工具為主要投資對象的銀行理財產品面臨收益率進一步下降的風險。

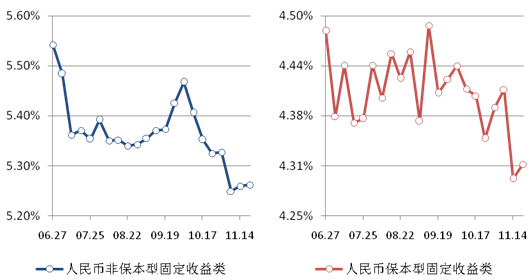

圖表1:2014年6-11月人民幣非保本、保本型固定收益類銀行理財平均預期收益率

資料來源:普益財富

普益財富的統計數據顯示,今年下半年以來,不包括結構性產品在內的人民幣非保本型固定收益類理財產品平均預期收益率已經從5.54%下滑至5.26%,人民幣保本固定收益類理財產品平均預期收益率已經從4.48%下滑至4.31%。在經過本次利率調整后,其投向全部或部分為債券與貨幣市場工具的銀行理財產品收益率無疑將受到顯著影響,而投向包含上述工具的銀行理財產品占到所有理財產品發行數量的九成以上。

反觀本次調整之后的存款利率,一年期存款利率基準盡管下調了25個基點至2.75%,但是央行將存款利率的上限從此前基準利率的1.1倍上調至1.2倍,因此存款利率將大體維持在3.30%的水平不變,而當前6-12個月保本型固定收益類理財產品的平均預期收率已經從年中的4.90%下滑至4.58%,距離3.30%的一年期存款利率僅有1.28個百分點的差距。這還沒有考慮前述貸款利率下調帶來的債券等金融資產價格下行對銀行理財產品造成的負面影響,也就是說未來6-12個月保本型固定收益類銀行理財產品的平均預期收益率與一年期銀行存款利率之間的差距很可能縮窄至不足1個百分點,這類銀行理財產品相較於定期存款的優勢正在逐步被利率市場化的大潮所沖刷瓦解。

從利差這一商業銀行目前利潤的主要來源來看,在2012年兩次降息后,如果不考慮隨后央行全面放開貸款利率下限的影響,以多數銀行一年期存款利率3.00%上浮1.1倍至3.30%和同期限貸款利率6.00%(不考慮下浮)來計算,商業銀行利差為2.70%。本次降息后,不少城市商業銀行和股份制商業銀行立即表示將存款利率上浮到頂,這意味著在當前包括互聯網金融、p2p等多種投資渠道蓬勃發展的環境下,商業銀行面臨的存款流失壓力使其必須提高存款利率以盡量維系存款、減少儲戶流失的現狀,因此多數銀行,尤其是股份制商業銀行、城市商業銀行、農村商業銀行等中小商業銀行很可能將一年期存款利率將繼續維持在3.30%(2.75%×1.2)不變,而同期限貸款利率下調0.4個百分點至5.60%,使得商業銀行利差從此前的2.70%下降至2.30%,這還沒有考慮商業銀行對於溢價能力較強客戶的貸款利率優惠。因此,本次降息帶來的銀行利差縮窄將進一步壓縮貸款——這一傳統業務為商業銀行帶來的利潤,因此商業銀行必須擺脫傳統的依靠存貸款利差作為利潤主要來源的模式,積極拓展包括中間業務在內的多渠道以增加銀行收入。

正如前述所講,以預期收益率為主要發行形式的固定收益類理財產品,特別是保本型固定收益類理財產品在本次利率調整后其收益率優勢相較於同期銀行存款漸漸消失,這也是利率市場化推進所帶來的必然結果。從滿足客戶需求的角度來看,在以預期收益率形式發行的固定收益類理財產品的收益率較高的情況下,無論高風險還是低風險偏好的投資者的需求都可以得到滿足,而當這類固定收益類產品的收益率下滑到和存款利率水平相當時,風險偏好低的客戶將直接轉向投資定期存款,而風險偏好較高的客戶必定不滿足於這一較低的收益率,因此客觀上需要銀行在現有產品逐漸“消亡”的同時找到替代的產品,否則這部分客戶將很容易轉向其他回報更高的投資渠道。

這促使商業銀行必須繼續加快銀行理財業務的轉型,在以預期收益率形式發行的銀行理財產品逐漸完成其利率市場化“推手”作用之前,將銀行理財業務逐步轉向資產管理業務。未來的銀行理財產品將從當前的固定收益類型朝向資產證券化、結構性等多方向演進,這就要求理財業務和其他資產管理業務一樣,需要比拼銀行對市場判斷的能力、投研的能力、資產設定和交易的能力,以及最終為客戶創造收益的能力。銀行理財產品將回歸代客理財本源,銀行在做到“賣者有責”的同時,投資者也要做到“買者自負”,即在代客理財的大前提下,銀行在風險可控的條件下為投資者謀求最大的收益,投資者則需要自己承擔產品風險。

- 掌握全球財經資訊點我下載APP

文章標籤

上一篇

下一篇