【李自明(木材組)】下游決定價格 板材熊市漫漫

鉅亨網新聞中心

一、上游環節

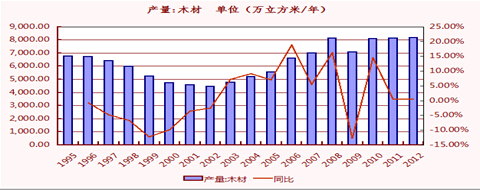

1、木材

1.1 國內木材產量

根據統計,過去二十年來國內木材產量呈現先萎縮再擴張的走勢。這基本與國內經濟發展是一致的,從另一方面可判斷木材具備農產品(000061,股吧)的周期性。進入2001年,木材產量平穩走高,至2008年達到尖峰,隨后保持在歷史高位水平8174萬立方米。由於林木生產周期較長,雖跟經濟密切相關,但具備明顯的延后性。

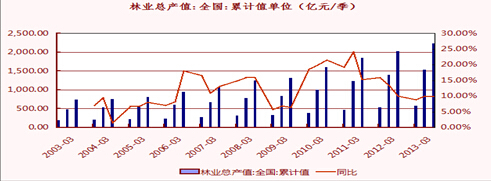

1.2 林業產能:

2008年末,政府出臺政策,對林木種植的農戶進行補貼,由此引發林木種植的熱情。從下圖可見,2008年起林業產能有明顯增長,截至2013年9月全國林業總產值累計2216億元/年。政策性的影響對林業產能明顯。在未來一段時間,對上游供應的預期,需要密切關注政府對林木種植的補貼政策。

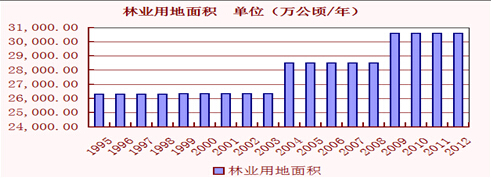

1.3林業用地面積:

與上述相同,由於2008年種植補貼政策的影響,令林業用地有明顯的增長。由於林木種植的土地功能不會輕易轉變,預期林業產能在未來三年內維持高位。

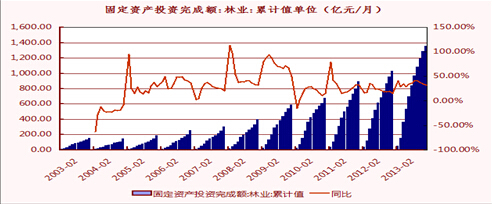

1.4 林業投資累計:

2014年3月全國林業投資累計完成額達170億/月,投資額創新高由於林業投資帶來可觀的收益回報,而工業的增長處於下行,筆者預期林業投資仍將保持高速的增長,從而林木供應總量保持攀升。

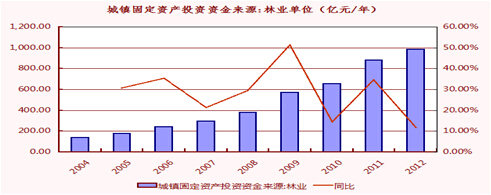

1.5 林業投資資金來源:

從2002年至2012年,林業投資資金的年均增速不低於15%,其中2012年增速仍保持12%。充裕的資金保證了林木的種植與產出。

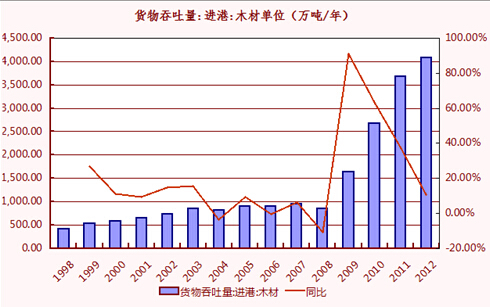

1.6 木材進口量:

2008年金融危機后,國家投入四萬億元推動各行業的發展,其中房地產(000736,股吧)迎來黃金年,家具的消費出現大幅增長,為進口木材打開了極好的預期。2008年木材進口量低於1000萬噸/年,而到了2012年進口量達4077萬噸/年,短短四年里,進口量翻了四倍。

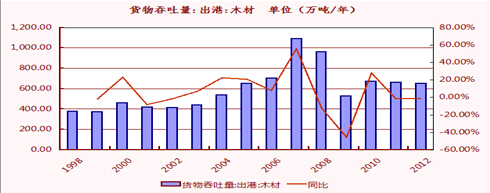

1.8 木材出口量

反觀出口量,對比大幅增長的出口,出口近年呈現明顯萎縮。這與木材主要內銷的傳統有關。

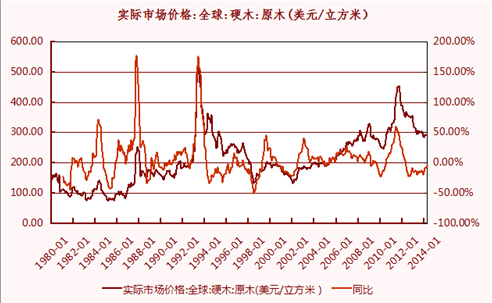

1.9 國際原木價格走勢圖:

從國內木材價格報價來看,過去三十年木材呈現明顯的周期性走勢,周期也比較長。例如從1992年至1998年為持續走低的熊市。最近高位出現在2010年,如果按照周期來看,熊市仍未結束。

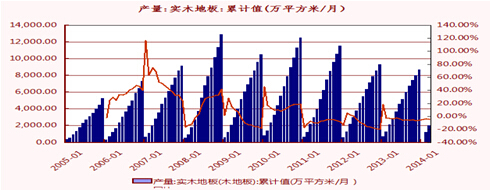

1.10 實木地板產量:

從2008年金融危機以來,實木地板的產量明顯下滑。對比2008年產量,2013年下滑幅度接近30%。

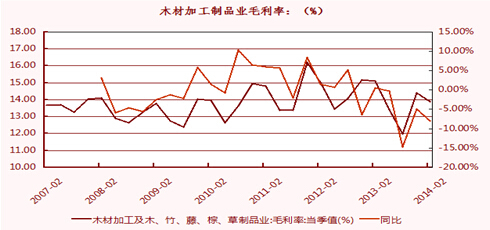

1.11 木材加工利潤率:

盡管木材的產出量逐年上漲,但木材加工的利潤保持在穩定的水平。下圖數據,1999年至今木材的加工利潤保持在10%-20%之間。說明木材的加工產出的彈性並不大。

2、鋸材:

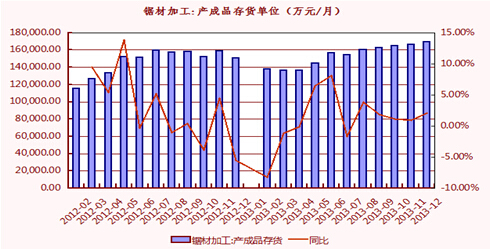

2.1 鋸材產成品存貨

而從鋸材產出成品的存貨量來看,一直保持穩定,並無明顯變化。

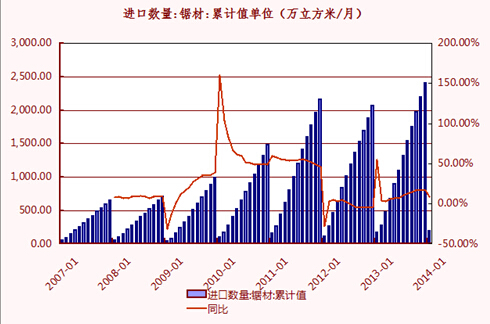

2.2 鋸材進口量:

但鋸材進口量從2009年以來,保持快速增長。而2013年12月當月進口量達2402萬立方米創下歷史新高。

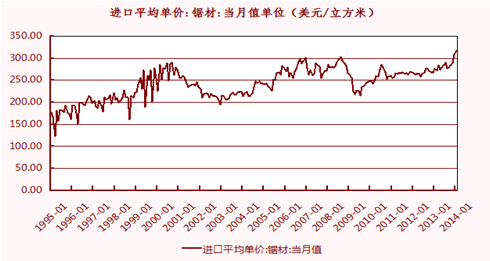

2.3 鋸材進口平均價:

在價格水平上,2014年1月鋸材進口平均價達316美元/立方米,為歷史新高。不過該價位水平與15年前的價格幾乎差異不大。穩定的價格保證了木材的加工利潤。而隨著市場化的發展,可預期增長的供應量會否形成壓力仍為未知之數。

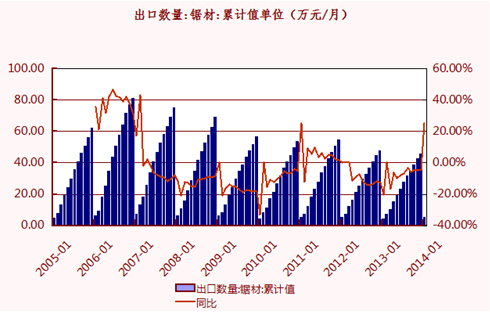

2.4 鋸材出口量:

相對進口量的大幅增長,出口量反而呈現萎縮,符合整個產出消費的格局。

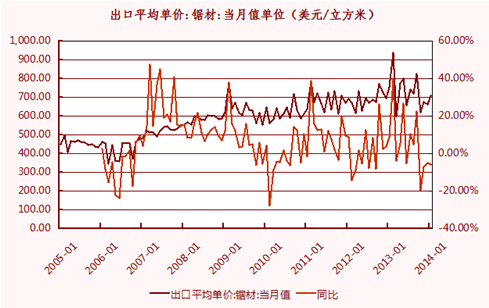

2.5 鋸材出口平均價:

鋸材出口均價保持穩定水平,數年都保持在600美元-700美元的價位水平。

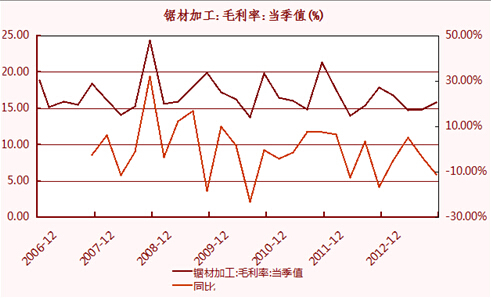

2.6 鋸材加工利潤率:

與整個林木價格利潤的特征相似,鋸材的加工毛利潤一直持穩。運行在15%-20之間。

3、小結

從木材、鋸材的整體產出來看,一直保持增長,而2008年起呈現爆發性增長。長期穩定的加工利潤令林業企業保持生產的熱情,這必將造成供應的大幅增長。可以預見的是,下游一旦削減消費,木材的整體庫存將大幅攀升。另外,從利潤及產出來看,當前林業生產是缺乏彈性的。從這一點論證到木材未來價格的變化,非上游能決定,而是由消費端來決定。對於我們對於大商所的纖維板和膠合板的操作依據,更多應關注下游的情況。

二、中游環節(纖維板與膠合板)

1、纖維板

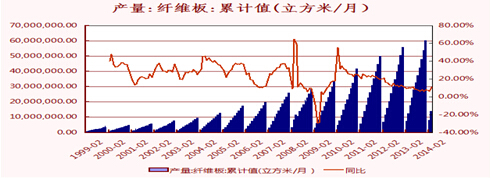

1.1纖維板產量:

過去15年,纖維板的產量保持快速增長。而從2008年至2013年,短短5年時間,纖維板的產量翻了一倍。

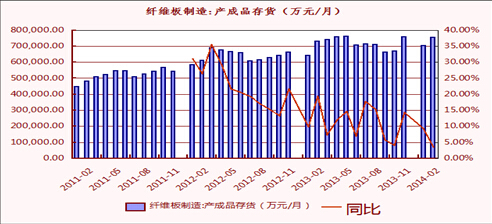

1.2 纖維板成品庫存量:

從庫存角度來看,纖維板近三年的庫存保持穩定水平。結合產量及庫存數據,可知纖維板的需求量同期有極大的上升。

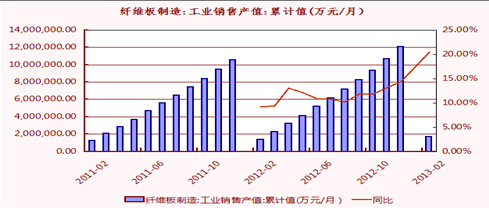

1.3 纖維板銷售值:

從下圖數據可知,2012年末統計纖維板的產值達1200億元,同比上升15%。上游供應持續增大,而下游消費可吸納上游的增量。

1.4 纖維板毛利率

過去10年里,纖維板的毛利率保持在10%-20%。對比其他的工業產業,纖維板的加工毛利率處於穩定偏高的水平,對社會資金有一定的吸引力。

2、膠合板:

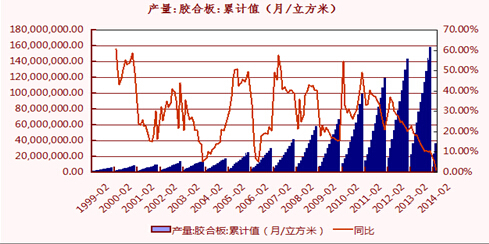

2.1膠合板產量:

與纖維板情況相似,膠合板的產量在過去5年有飛速增長。2013年全年,膠合板累計產出達1.6億立方米,達歷史最高水平。

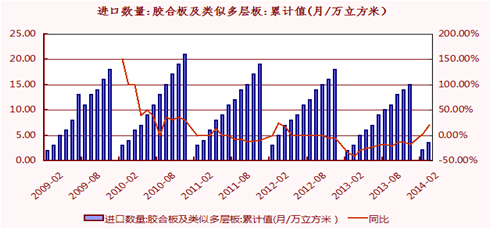

2.2膠合板進口量:

2013年全年進口量為15萬立方米/年,較國內產量而言可以忽略不計。

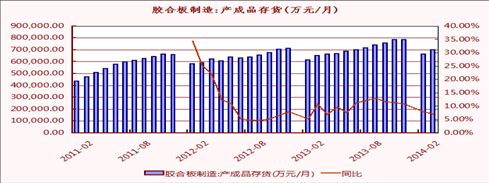

2.3 膠合板庫存:

膠合板庫存維持穩定水平,下游消費增長量抵消上游的供應壓力。

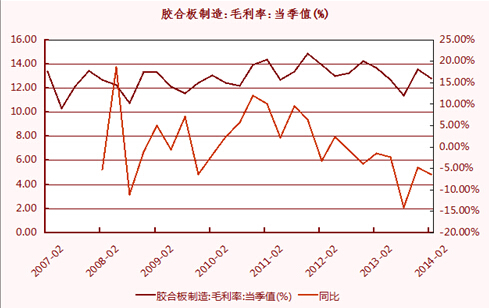

2.4 膠合板毛利率:

膠合板的毛利率運行在12%-15%之間,穩定的利潤確保投資資金的流入。

3.小結

與整個木材產業一樣,纖維板及膠合板的供應在2008年后呈現飛速增長,而下游的消費增量抵消了上游的供應壓力,從而令兩板行業的利潤率持穩。受利潤及經營經驗的驅動,可以預見的是,兩板的行業產出仍將慣性增長,未來供應壓力將難以避免。

三、 下游行業(家具與房地產)

纖維板膠合板需求數據:

1.家具

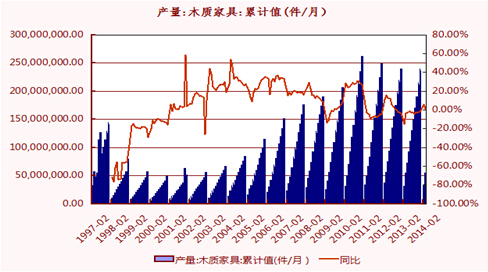

1.1家具產量:

在消費端來看木材產業可能才更客觀。2008年至2010年,家具產出保持增長。而隨后出現拐點,逐年呈現回落。至2013年底,全年產出2.43億件,比尖峰回落3.95%。

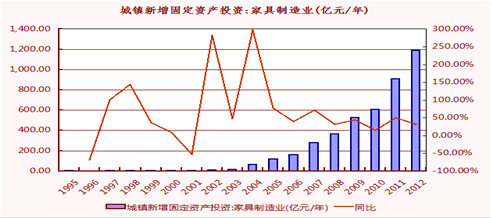

1.2家具制造業新增投資:

與家具產出不一致的是,家具新增投資卻保持逐年增長。我們掌握的數據只有2012年以前的,可以看到家具行業高利潤吸引的資金入場,但2012年后家具行業的激烈競爭令市場的高利潤境況將逐漸難以為繼。火熱的投資潮或在不遠的未來終將消退。

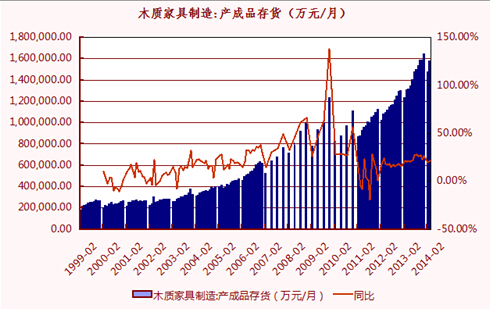

1.3 木質家具產成品庫存:

家具行業投入增長帶來了產出的擴大,同時庫存也有明顯的增長;2013年庫存一度高達163萬件。

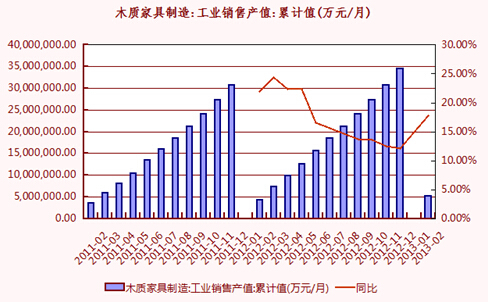

1.4木質家具銷售值:

從過去兩年的銷售數據來看,家具消費仍保持一定的增長,但幅度有限。

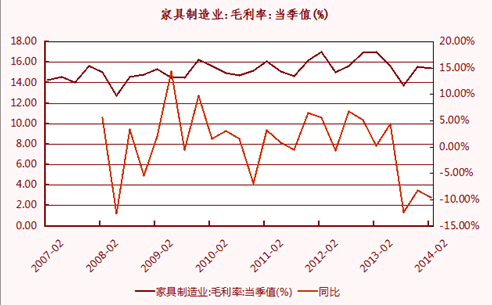

1.5家具制造業毛利:

與整個木材加工行業一樣,家具制造業的利潤保持在13%-17%之間運行。

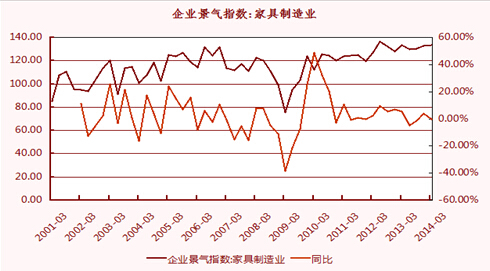

1.6 家具制造業景氣指數:

援引wind數據庫家具景氣指數,家具行業自2008年以來保持良好發展,目前處於尖峰。

1.7 房地產景氣指數:

受國家調控,房價偏高,經濟轉型等因素影響,房地產指數呈回落跡象。

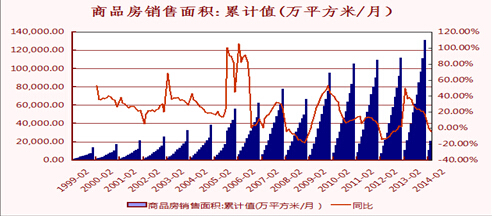

1.8 商品房銷售面積:

2014年3月止商品房開發銷售20111萬平方米,較上年下滑-3.7%;

2.小結

從上述可知,由於穩定的利潤驅動,家具產出及庫存均呈現大幅增長。家具制造業新增投入在過去10年里,增幅竟達10倍,投資的慣性將決定家具的供給難以避免走入盈余的格局。而下游房地產收到宏觀調控、經濟轉型等因素影響,對上游的板材消費有一定抑制作用。

四、總結:

1.產量方面,整個林木加工業的產出因穩定的投資回報率驅動,將在未來一段時期仍維持增長。

2.消費方面,家具庫存呈現明顯攀升,需求壓力逐步顯現;而房地產作為拉動板材消費的主要行業,目前面臨調整。

3.產需將失衡,價格將面臨大幅調整。對於林木加工業,對庫存的賣出保值應加以重視;對於趨勢投機者,兩板的每次反彈或關鍵性下破將是賣出的機會。

【免責聲明】本文僅代表作者本人觀點,與本網站無關。本網站對文中陳述、觀點判斷保持中立,不對所包含內容的準確性、可靠性或完整性提供任何明示或暗示的保證。請讀者僅作參考,並請自行承擔全部責任。

- 金價創46年最佳紀錄,還能追嗎?

- 掌握全球財經資訊點我下載APP

文章標籤

- 講座

- 公告

上一篇

下一篇