OPEC這回合為何戰輸美頁岩油?高盛一圖點破!

鉅亨網編譯張正芊

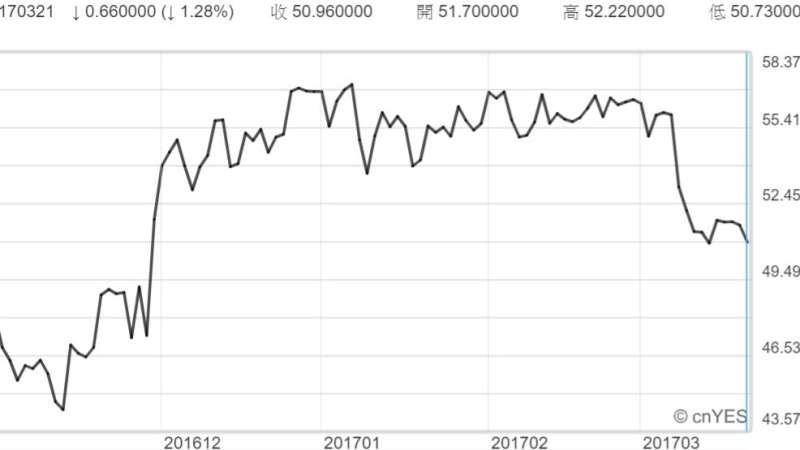

近期油價再度陷入沉重跌勢,國際布蘭特油價逼臨 50 美元大關保衛戰,石油輸出國組織 (OPEC) 今年來的協議減產行動,如今看來似乎效力大失。高盛 (Goldman Sachs) 指出,這主要歸因於美國頁岩油業的生產效率模式,已大幅改變原油生產成本曲線,導致 OPEC 已從掌握油價定價權淪為庫存管理者。

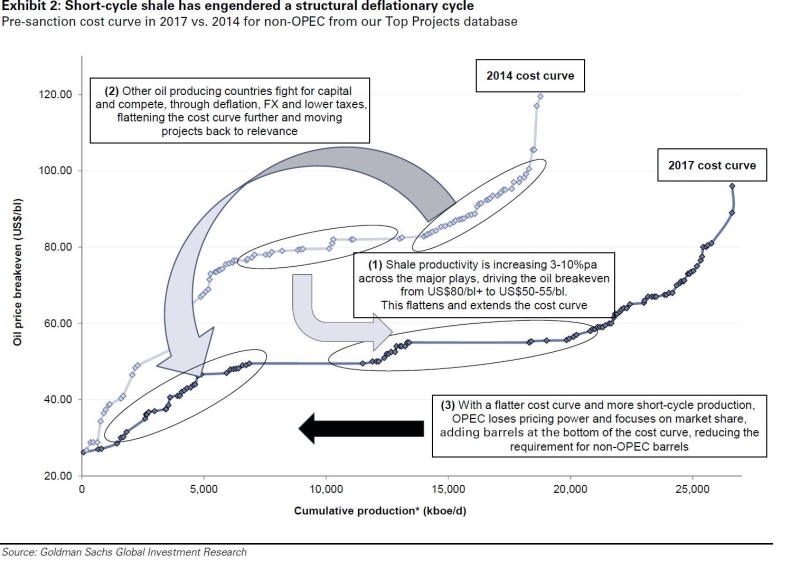

高盛發布上列圖表分析道,如今與 3 年前相較,美國主要頁岩油生產商的產油效率已提高 3%-10%,加上比 OPEC 原油能夠較快在市場上出售,使得美油生產的損益平衡點由每桶 80 美元大減至 50-55 美元。

而原本產油成本就已較低的 OPEC 油國為了競爭,便得把焦點轉向市佔率,並且盡可能增產,利用本身資源或用較優的合約和減稅優惠,來吸引國外投資生產。換句話說,美國以外的產油國面臨必須競逐投資,並透過降價、貨幣貶值及可能降低稅率的方式,來壓低產油成本。

高盛指出,這一來一往之下,如今原油生產成本曲線已較 2014 年更加平坦許多。在這樣的「油市新秩序」之下,沙烏地阿拉伯掌握的 OPEC 角色,已出現結構性改變,從原本長期的油價決定者變成原油庫存管理者;因過去大規模的原油生產計劃,從做出「最終投資決定 (FID)」到產量觸頂,得耗時至少 7 年;現在美國頁岩油只要花 6-9 個月。

此外,由於之前全球原油庫存大增,導致布蘭特期油價格出現嚴重的正價差,2 年期油價較現貨油價溢價達 11%;但 OPEC 油國出售的釋現貨石油,美國油商則有 30% 產油以期貨賣出,因此後者取得產油上的成本優勢。

- 2025降息周期,誰能決定美股走向?

- 掌握全球財經資訊點我下載APP

延伸閱讀

- 講座

- 公告

上一篇

下一篇