民生策略:一季報不佳 增速短期無憂長期承壓

鉅亨網新聞中心 2014-05-05 14:54

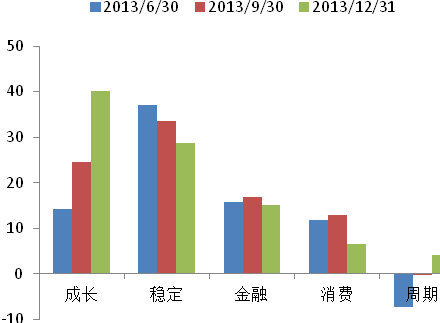

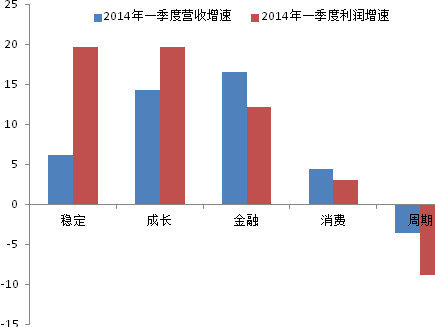

年報和一季報公布接近尾聲。年報非金融板塊持續好轉,收入和利潤增速分別達到11.5%和14.8%,尤其是創業板代表的成長股好轉趨勢較為明顯。一季報增速稍有回落,需求不振和流動性相對緊張是主要因素,成長板塊業績突出,消費板塊喜憂參半,周期股繼續萎靡。

市場對2014年盈利一致預期有較大幅度下調,尤其是周期板塊是業績下調的重災區。我們判斷二季度企業盈利壓力不大,下半年企業盈利將面臨較大考驗,剔除金融石化后全部a股2014年盈利增速在9%左右。

年初以來,各行業指數走勢與業績趨勢變化基本吻合。隨著各種負面資訊被市場逐步消化,指數也已接近底部區間,二季度或有反彈行情。設定上,在持有金融地產等穩定藍籌和穩增長相應行業的基礎上,我們建議逐步開始版面軍工、互聯網、資訊安全等板塊,隨著新股發行的臨近,次新股機會也值得把握。

一、年報業績:非金融企業繼續好轉,創業板連續改善

2013年年報公布完畢,整體看全年非金融板塊持續好轉,收入和利潤增速分別達到11.5%和14.8%,較三季報有小幅提高。財務費用下降導致的凈利率提升是業績繼續改善的主要動力。結構上創業板代表的成長股好轉趨勢較為明顯,但全年利潤增速不及主板;強周期板塊依然較為萎靡;消費板塊逐季下滑。

(一)整體改善:非金融企業年報業績繼續好轉

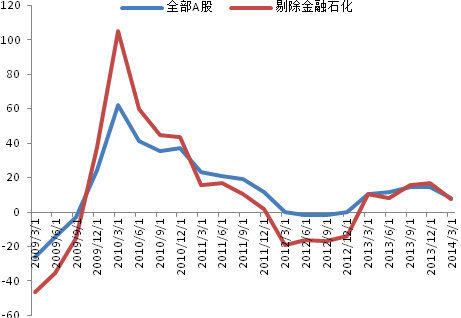

累計來看,2013年全年非金融企業利潤增速持續改善,金融行業四季度稍有下滑。

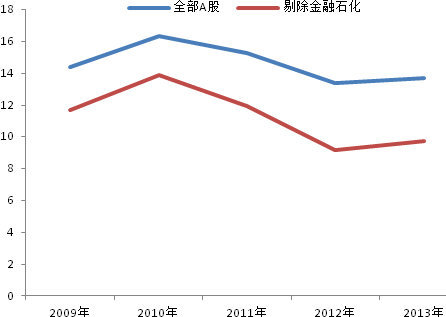

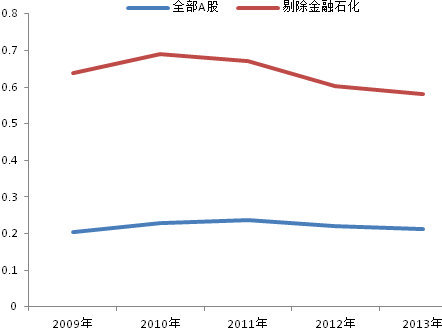

全部a股年報整體業績較三季報稍有下滑。公布2013年年報的2430家上市公司整體看,營收增長9.9%,低於三季報10.5%;歸屬母公司凈利潤增長15%,低於三季報15.7%。

剔除金融后石化后全部a股年報整體較三季報繼續改善。剔除金融和石化后2013年全部a股營收增長11.5%,與三季報持平;歸屬母公司凈利潤增長14.8%,高於三季報的13.6%。

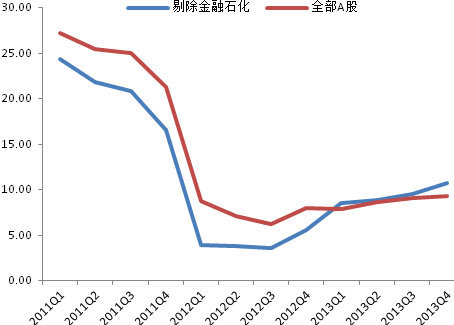

圖1: 累計營業收入:全部a股和非金融石化同比增長率

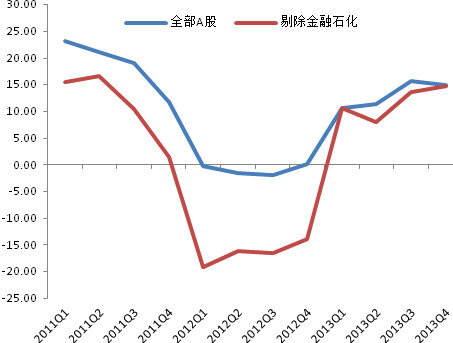

圖2 :累計凈利潤:全部a股和非金融石化同比增長率

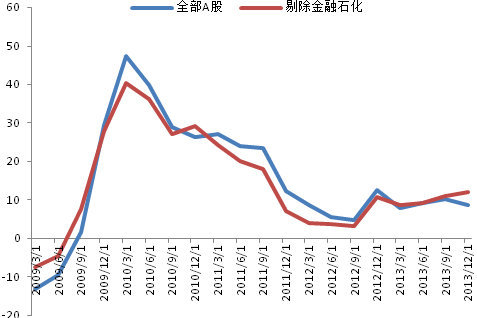

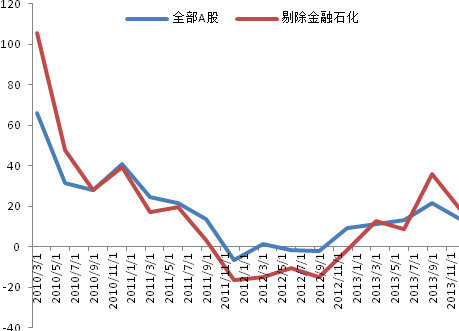

單季度看,剔除金融以后全部a股四季度營收同比繼續提高,利潤增速雖仍處高位,但相對三季度下降明顯:一方面三季度高增速是穩增長政策的反應,另一方面受12年三四季度前低后高的基數影響。

圖3:單季度營收:全部a股和非金融石化同比增長率

圖4:單季度凈利:全部a股和非金融石化同比增長率

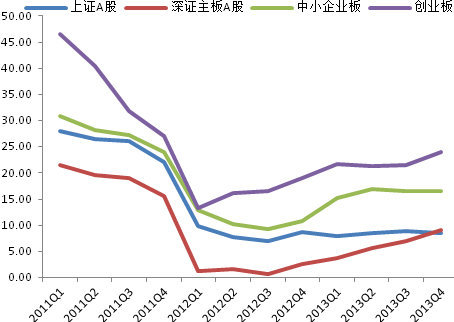

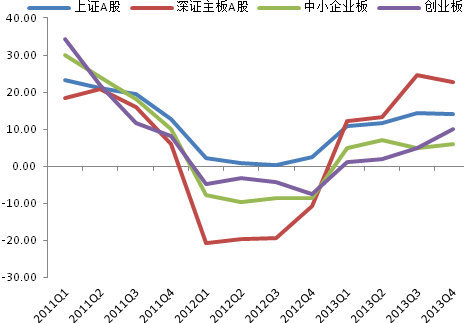

(二)板塊分化:創業板連續改善,主板稍有下滑

趨勢上,創業板年報向好跡象比較明顯,主板受經濟增速回落影響有所下滑。

收入方面:上證主板增速較三季報下滑,深證主板、中小板、創業板增速較三季報都有所上升。尤其是深圳主板和創業板上升較為明顯。

凈利潤方面:深證主板、上證主板四季度增速都有所下滑,但創業板和中小板增速都在上升,尤其是創業板凈利潤增速上升較為顯著,累計由三季度的4.92%提高到年報的10.1%。

圖5: 累計營業收入:各板塊同比增長率

圖6:累計凈利潤:各板塊同比增長率

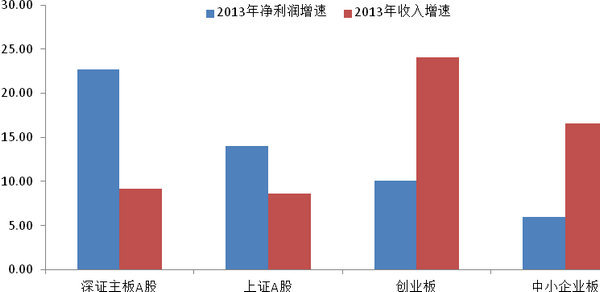

絕對利潤水平上,深圳主板是全年利潤增速最高的板塊,全年達到22%;創業板利潤增速雖持續上升,但全年增速僅為10.1%;中小板利潤增速幅度最小,僅有5.8%。

圖7: 各板塊2013年收入和利潤增速

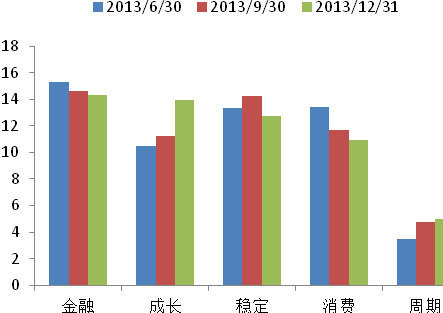

(三)行業結構:成長步步高(002251,股吧)升、消費持續萎靡

行業方面:成長板塊業績逐步上升,周期板塊底部企穩好轉,金融板塊較為平穩,消費板塊逐步下滑。

周期行業業績趨勢好轉,但絕對收益能力仍處低谷。2013年后三個月季度,周期股收入和凈利潤增速同比逐步提高,但收入增速僅有5個百分點,利潤增速四季度小幅轉正。鋼鐵、有色、電力是周期股中利潤增速好轉最為顯著的行業。

金融行業收入和利潤增速都比較穩定,四季度稍有下滑但並不顯著。數據上看,非銀行金融行業利潤增速下滑較銀行業更大一些。

消費板塊趨勢向下,收入和利潤增速連續呈現下滑跡象。數據上看,食品飲料和餐飲旅遊行業下滑較為嚴重。

成長板塊業績逐步回升,收入和利潤增速上升較快。電子、傳媒、計算機行業四季度收入利潤增速較三季度都有明顯上升。

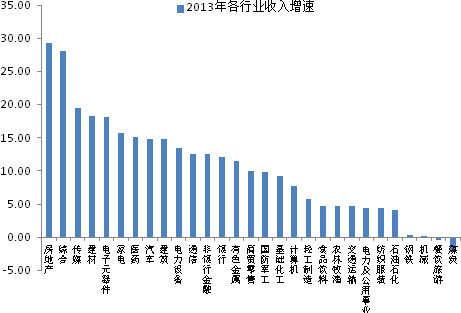

圖8: 2013年各行業營業收入增速

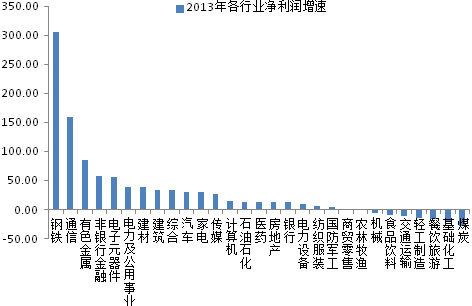

圖9: 2013年各行業凈利潤增速

圖10: 2013年各行業營業收入增速

圖11: 2013年各行業凈利潤增速

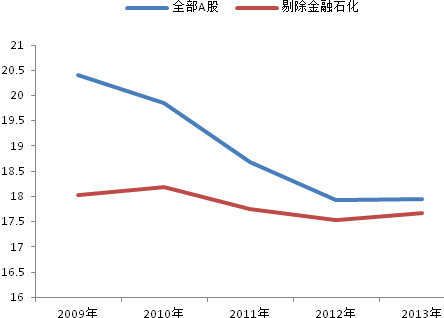

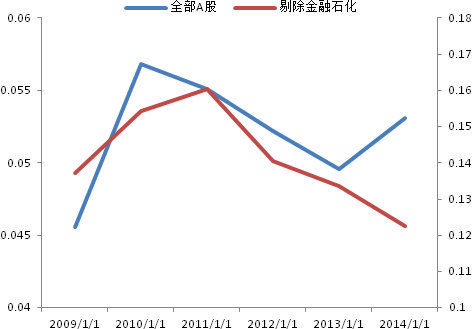

(四)驅動因素:財務成本降低促毛利率改善

2013年非金融企業盈利能力低位企穩,改善幅度並不大。與12年相比,roe水平提高0.6個百分點,仍大幅低於09年以后的平均水平。改善動力來自於凈利率水平提升,毛利率仍處低位,而前者提升的主要原因又在於財務費用率的下降——受益於流動性好轉,整個2013年財務費用率都處在下降頻道。

圖12: roe水平低位企穩,13年改善幅度不大

圖13: 資產周轉率2013年仍在下降

圖14: 毛利率水平與12年相當

圖15: 凈利率水平較12年有一定提高

二、一季報業績:周期低迷、成長堅挺

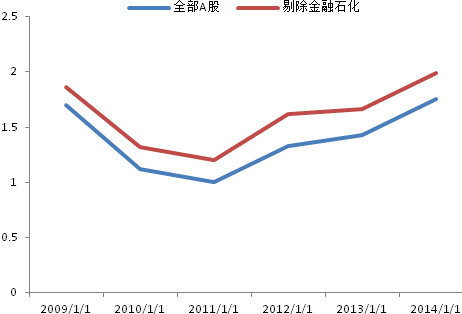

一季報公布接近尾聲,去年報相比,一季報增速稍有回落,剔除金融和石化后營收和利潤增速分別為5.61%和7.64%。需求不振致資產周轉率下降,流動性相對緊張下財務費用率上升是一季報不振的主要因素。

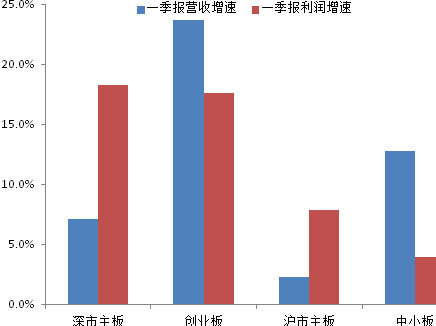

結構上板塊分化較為明顯,深市主板和創業板業績增速依舊較高。周期股業績同比下降;成長板塊業績突出;消費板塊喜憂參半。

(一)整體業績:同比上漲,增速下降

一季報公布接近尾聲,受制於一季度宏觀經濟的低迷,一季報業績增速與2013年相比均有所下滑。全部a股一季度營收增速為3.43%,利潤增速為7.93%;剔除金融和石化以后,兩數字分別為5.61%和7.64%。

圖16: 一季度營收增速稍有下滑

圖17: 一季度利潤增速稍有下滑

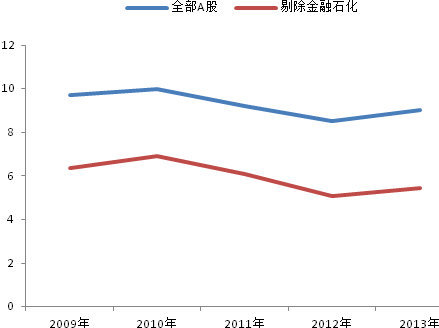

(二)拖累因素:資產周轉率下降,財務費用率上升

兩個主要因素的拖累使一季度業績增速不及2013年。一是財務費用率的提高,一季度剔除金融石化后財務費用率達到1.99%,處在2009年以來的最高位;二是需求低迷導致的資產周轉率下降,剔除金融石化后一季度資產周轉率為12.25%,同樣處在2009年以來的最低位,比去年一季度下降1個百分點。

圖18: 財務費用率

圖19: 成長板塊依舊擁有良好業績增速

(三)板塊分化:成長堅挺、消費企穩、周期低迷

板塊分化較為明顯,深市主板和創業板業績增速依舊較高,凈利潤同比均接近20%,但滬市主板和中小板較為萎靡,尤其是中小板利潤增速僅為4%。

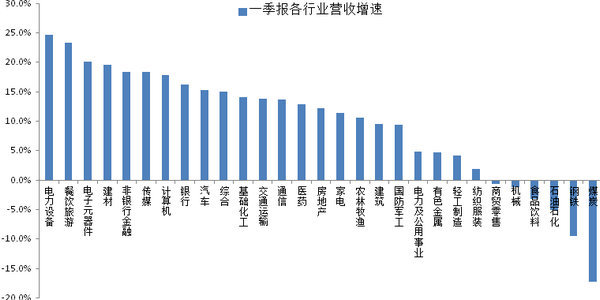

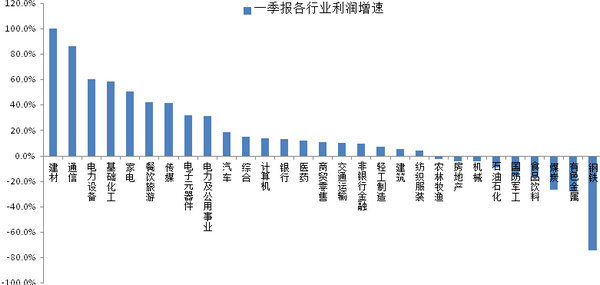

行業方面,周期股業績同比下降,凈利潤下降幅度達8%;成長板塊業績突出,尤其是通信、電子行業一季報利潤增速較高;消費板塊喜憂參半,家電、餐飲旅遊行業利潤增速較高,而農林牧漁、食品飲料行業利潤下降,尤其是后者較為嚴重。

圖20: 深市主板和創業板業績依舊堅挺

圖21: 成長板塊依舊擁有良好業績增速

圖22: 一季報各行業營收增速

圖23: 一季報各行業利潤增速

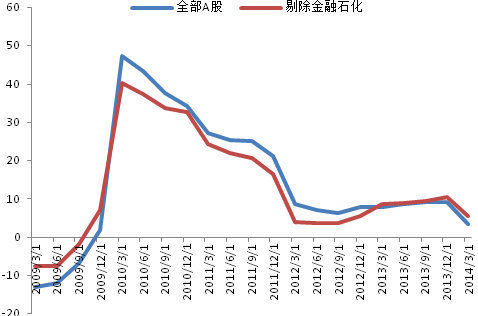

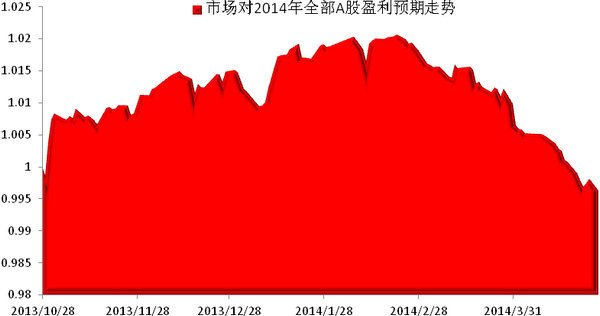

三、市場情緒:預期下調、周期引領

市場對2014年盈利一致預期有較大幅度下調,但這更多是對2013年年報的反應。之前市場對2013年盈利預期過於樂觀,隨著年報預告和最終年報的陸續公布,市場對13年和14年盈利預期都有了顯著下調。周期板塊是業績下調的重災區,消費相對較小,成長行業盈利預期較為穩定。

(一)年初以來盈利一致預期不斷下調

年初以來,市場對2014年盈利一致預期處下調頻道,全部a股年初至今下調幅度為1.8%。這種下調一方面源自於去年以來市場預期一直高於實際利潤增速,另一方面也是對一季度經濟疲軟的反應。

圖24: 年初以來市場一致預期處下降頻道

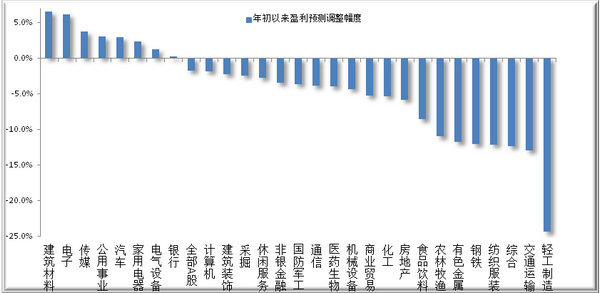

(二)周期引領下調,成長預期穩定

周期板塊是業績下調的重災區,交運、鋼鐵、有色、房地產尤其嚴重,部分板塊甚至達到10%以上;消費板塊業績亦有下調,食品飲料、農林牧漁最為突出;成長板塊盈利預期穩定,甚至業績稍有上調,電子和傳媒是主要代表。

圖25: 2014年盈利預期:年初以來各行業盈利預期調整幅度

四、未來展望:二季度無憂、下半年承壓

二季度受低基數和穩增長政策刺激,企業盈利壓力不大,參照去年穩增長經驗,部分板塊業績存在短期大幅好轉的可能。由於經濟自身動力不足,政策持續性存疑,下半年企業盈利將面臨較大壓力,我們判斷全年剔除金融a股盈利增速或在9%左右。

(一)二季度無憂,電力設備是新增看點

我們判斷二季度企業盈利較一季度改善,增速惡化壓力不大:一方面去年二季度宏觀經濟基數較低,企業盈利處在相對較低的位置;另一方面今年二季度穩增長政策逐步見效,參考去年年中穩增長政策出臺后、三季度單季度企業盈利大幅改善的背景,我們認為今年二季度企業盈利增速無憂。

結構方面,去年穩增長政策著力在棚戶區改造、鐵路、環保和資訊消費四個方面,受此影響,鋼鐵、建材、機械、通信和計算機板塊在三季度利潤增速都有著顯著提高,間接影響下非銀行金融板塊業績表現也不俗。今年棚戶區改造和鐵路仍然是穩增長的著力點,我們判斷鋼鐵、建材和機械行業仍然值得期待。此外,特高壓作為今年穩增長的新增看點,對電力設備板塊的拉動值得期待。

(二)下半年企業盈利承壓

三季度企業盈利將面臨較大壓力:一方面去年三季度是基數高點,同比壓力大;另一方面穩增長政策短期見效、長期效用不大。從過去幾輪經驗看,政策刺激的經濟和盈利復甦都比較短暫,很難持續兩個以上季度。

(三)全年剔除金融a股盈利增速在9%左右

根據我們的模型預測,全年剔除金融以后全部a股利潤增速在9%左右,結合金融研究員對全年金融行業全年8%的盈利預測,全部a股2014年利潤增速在8.5%左右。

五、市場判斷:指數接近底部,版面軍工、互聯網等板塊

年初以來,各行業指數走勢與業績趨勢變化基本吻合。隨著各種負面資訊被市場逐步消化,指數也已接近底部區間,二季度或有反彈行情。設定上,在持有金融地產等穩定藍籌和穩增長相應行業的基礎上,我們建議逐步開始版面軍工、互聯網、資訊安全等板塊,隨著新股發行的臨近,次新股機會也值得把握。

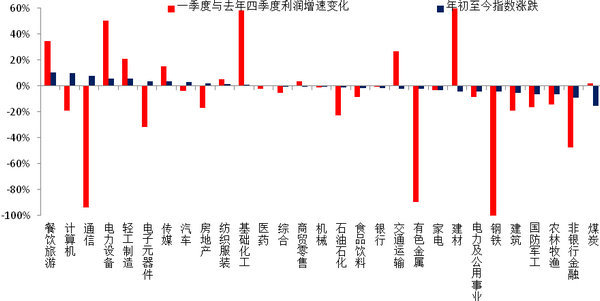

(一)年初至今:指數走勢基本吻合於業績趨勢

年初以來,各行業指數走勢與業績趨勢變化基本吻合,業績改善顯著的餐飲旅遊、電力設備、輕工制造、傳媒和基礎化工等行業年初以來走勢都相對較強。而非銀、農林牧漁、國防軍工、建筑、鋼鐵等板塊業績和指數都趨弱。

指數走勢顯著強於業績趨勢:通信、電子和房地產板塊。前兩者是因為行業絕對增速仍處高位,房地產板塊則是前期超跌、市場預期向好。

業績趨勢顯著強於指數走勢:基礎化工、交通運輸、建材板塊。指數走低的原因在於業績基數過低,好轉趨勢的說服力不強。

圖26: 業績趨勢與指數走勢對照表(按照年初以來指數漲跌幅排序)

(二)未來判斷:指數接近底部,版面軍工、互聯網等板塊

4月中旬以來,受ipo訊息沖擊,指數接連下跌,上證綜指重回2000點,創業板也創下了年初以來的新低。當前負面資訊基本已被市場消化,指數也逐步達到底部區間。未來穩增長政策逐步見效,經濟下行速度減緩並企穩;隨著中央對風險的重視提升,市場恐慌也開始弱化;貨幣政策比較溫和,房地產限購放松可期。二季度市場有望觸底回升。

設定上,在持有金融地產等穩定藍籌和穩增長相應行業的基礎上,我們建議逐步開始版面軍工、互聯網、資訊安全等板塊,隨著新股發行的臨近,次新股機會也值得把握。

- 遊學是年輕人的專利? 壯世代遊學團正夯!

- 掌握全球財經資訊點我下載APP

文章標籤

上一篇

下一篇