BlockBeats 律動財經

Scroll 已於上周正式啟動了第一季空投,但整體收益狀況相當不如人意,不少用戶大呼「反擼」,甚至有人直言Scroll 已經終結了空投的造富效應。

筆者也粗略統計了個人的收益率狀況,合計曾以ETH 和USDC 的形式在Scroll 網路上配置了大概1 萬美元左右資金(大部分存在Aave,少部分存在Pencils Protocol),時長約為半年左右(僅計算Session Zero 積分活動4 月開啟後的時長,前期實際上也有交互),最終空投收益總額略低於500 美元(因金額較少領取較晚,賣出節點並不太好)。 在不計入磨損的情況下,折合年化收益率約在10% 左右,但如果計入早期出入該網絡的較大磨損,實際收益率應更低,甚至低於當前鏈上的普遍理財收益水準。

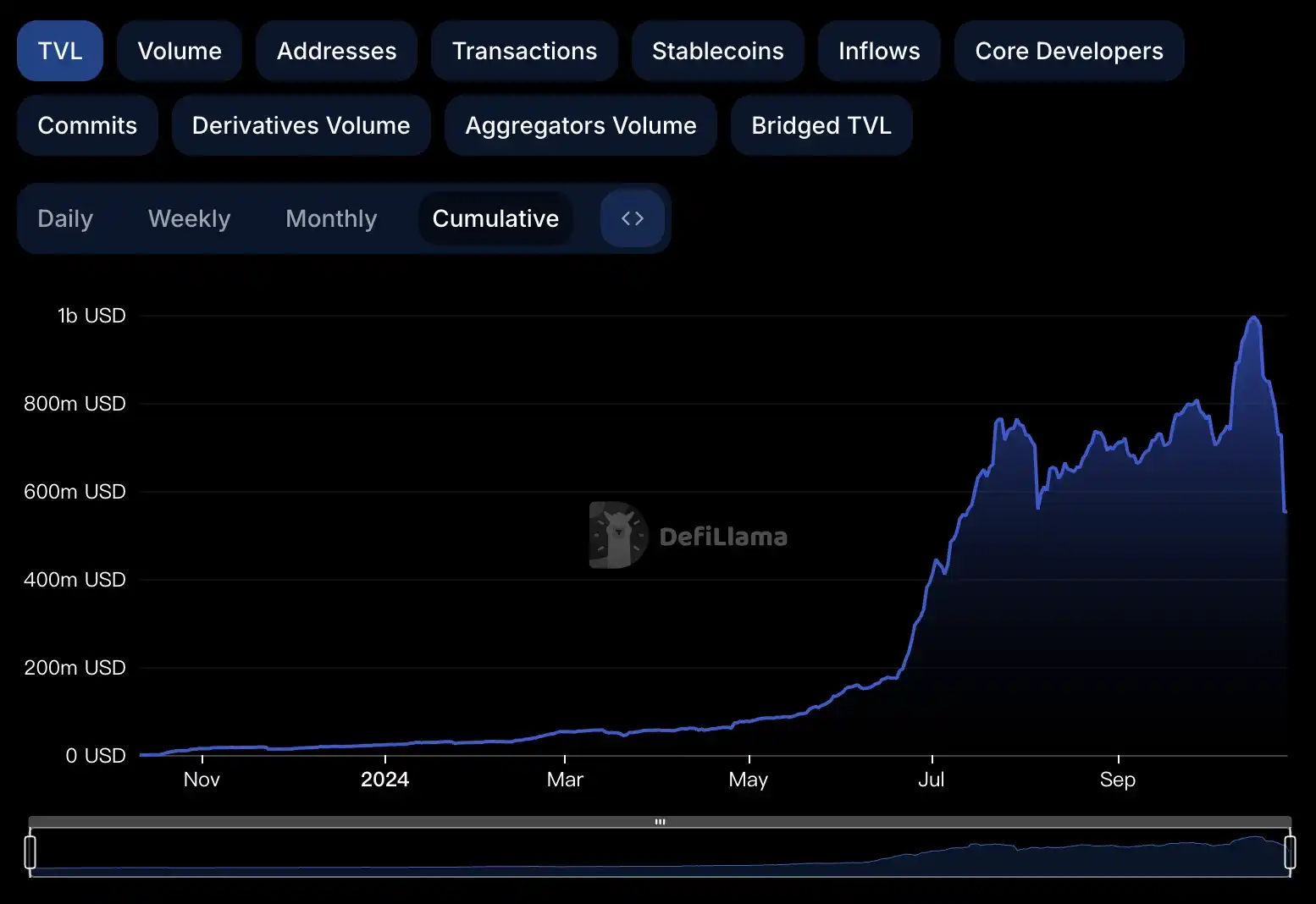

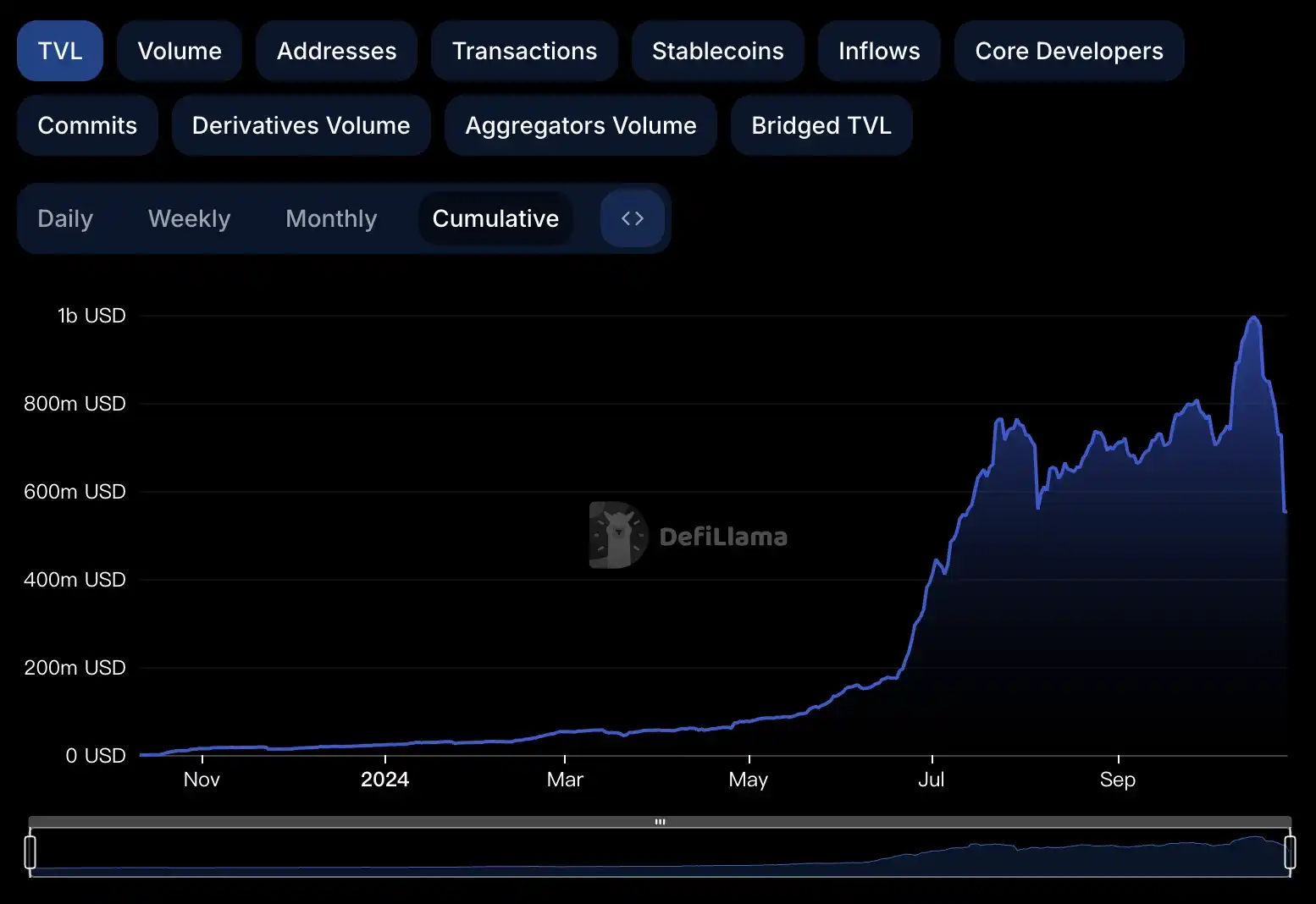

隨著空投的塵埃落地,不出意外大量資金正在快速流出 Scroll。 DeFillama 數據顯示,Scroll 全網總鎖倉價值(TVL)目前約為5.5 億美元,較10 月16 日(即空投快照前3 天) 9.91 億美元的歷史峰值已縮水44.6% ,接近腰斬。

面對真金白銀的流出,部分生態已開始明牌喊話,希望能夠吸收這些流動資金。 Manta Network 共同創辦人 Victor Ji 就曾模仿當年 Scroll 嘲諷 Blast 的話語表示,對 Scroll 失望的使用者可以去往該生態體驗 Gas Gain 活動。

幾天前,筆者個人也撤出了Scroll 內的資金,所以也面臨該如何再次配置這筆資金配置的問題。

在下文中,我們將整理多個主流生態當下收益率較高的理財機會,類別將優先聚焦於「無損」的純生息收益,但不排斥同時「多吃」潛在的空投機會。 需要強調的是,出於安全及易管理的角度考慮,本文將僅涉及各個生態頭部協議內的基礎操作,但鏈上的安全風險無處不在,用戶仍需對自己的資金安全負責,DYOR。

由於撤出 Scroll 的資金大多為 ETH 和穩定幣,所以下文也只會聚焦這兩項資產。

ETH 目前正處於風口浪尖之中,偏弱勢的表示導致許多用戶正在考慮是否應該繼續持有,如果短期內不考慮減倉ETH 的話,仍建議用戶靈活使用手中的ETH 進行生息,放大收益。

就當前以太坊生態的應用發展狀況來看,蓄水能力較強的潛在收益機會仍需聚焦再質押賽道,EigenLayer 發幣後,可更多圍繞競爭相對較小的Symbiotic 和Karak 操作,尤其是背靠Lido 和Paradigm 的Symbiotic。

針對Symbiotic,可以直接在協議上存款,或透過Mellow Finance(ether.fi、Renzo 也已支持)等流動性再質押(LRT)協議執行,原因一是Symbiotic 的多個主流LST 池均已滿額,LRT 協議可代為協調資產類別或是等待額度再次開放;二是透過LRT 協議可同時多賺取一層LRT 協議的積分,放大空投預期。

以Mellow 為例,將資金存入協議後,若資金在底層尚未擠進Symbiotic,則可以1.5 倍的效率加速賺取Mellow 積分;若資金已進入,則可同時賺取Symbiotic 和Mellow 積分,以及基礎的ETH 質押收益(大概在3% 左右)。

相對而言,穩定幣可選的去處比ETH 多得多,或是由於行情有轉暖跡象,鏈上借貸的存款收益以及合約資金費率均有一定提升,這也使得當下多個生態內的都有著不錯的穩定幣生息機會。

以太坊主網之上,暫時比較推薦兩個池子。

一個是 Ethena 的 sUSDe,即質押後的 USDe。隨著資金費率的回升,sUSDe 本身的收益率已回升至 13% 。

此外,靜態持有sUSDe 還可以被動累計Ethena 積分,該積分有望透過Ethena 的下一輪空投變現;此外,用戶亦可將sUSDe 直接存入上文提及的Symbiotic(額度已滿,需蹲守),同時獲取Symbiotic 的積分獎勵。

另一個是Sky(原Maker)的USDS,使用者可以直接在Spark 之上或是Aave 的USDS 市場存款,取得6.5% 左右的純穩定幣收益。

此外,Sky 創辦人Rune Christensen 也曾表示將會對這兩大市場進行SKY 空投獎勵 ——但這裡有個變數,Sky 社群正考慮更名回Maker,更名方向中的一個潛在選項似乎是要放棄全新的SKY 代幣,將MKR 重新作為唯一協議治理代幣,用戶需繼續關注此進展。

Solana 生態有個人最喜歡「定投神器」JLP(本質是BTC 、ETH、SOL、USDT、USDC 的指數代幣,但同時具備生息屬性),但考慮到SOL 近期的狂飆突進,暫時不太建議直接使用穩定幣購入JLP ——星球日報PVP 高手南枳老師曾建議可藉助JLP 在SOL 的相對高、低換倉套利,建議關注我們的「編輯部操作全記錄」欄位。

相對而言,建議使用者在marginfi 和Kamino 簡單存入PYUSD 生息,前者收益率目前約為7% ,後者約為9% 。兩大協議均可累積積分收益,但尚未發幣 marginfi 相較已空投兩輪的 Kamino 預期或許更高。

存入資產後,願意主動管理部位健康狀況的用戶可考慮借出SOL 繼而存入Solayer 等尚未發幣的Solana 生態熱門協議來博取空投收益,雖然借出SOL 需要支付6% 的利息,但足以存入後得到的SOL 質押收益(一般為8% 左右)對沖。

前段時間Sui 曾引爆二級市場,其鏈上幾大主流DeFi 協議的理財收益目前也相對客觀。

隨著原生 USDC 正式進入 Sui 網絡,個人相對更建議使用原生 USDC 直接在 NAVI 或 Scallop 上進行存款,從而規避橋接穩定幣背後的協議風險。

當前,NAVI 和Scallop 之上的原生USDC 收益率分別為7% 和8% ,前者的收益構成為“穩定幣+ NAVI + SUI」,後者則僅全由穩定幣構成。

Starknet 的幣價表現雖然很一般,但其DeFi Spring 卻還是挺香的- 粗略算了下,相較Scroll 空投,這邊的同期挖礦收益甚至更高。

目前,Starknet 上的兩大主要藉貸zkLend 和Nostra 都可以為USDC 和USDT 提供接近10% 的收益率,收益構成主要為STRK,可用以支付該網路的gas(即無需配置作為gas 的ETH,相對而言更為方便)。

值得一提的是,STRK 本身的幣價已進入低波動狀態,如果有意主動管理LP 部位,可透過EKUBO 配置STRK- ETH 流動性池,最高收益率可達70+%。

上文僅提及了少數幾個生態內相對主流的幾個協議的生息策略,主要目的一是考慮到了安全性,二是方便用戶複製操作。

事實上,當前鏈上世界並不缺乏收益空間,例如zkSync Era 馬上也將啟動3 億枚ZK 的激勵計劃,激勵總額甚至接近Scroll的空投總額,此外用戶也可以藉助Pendle 的拆分方案來獲得更高的穩定收益。

但我們還是想要提醒,鏈上的安全風險無所不在,使用者需對自己的資金安全負責,DYOR 。

暢行幣圈交易全攻略,專家駐群實戰交流

▌立即加入鉅亨買幣實戰交流 LINE 社群(點此入群)

不管是新手發問,還是老手交流,只要你想參與加密貨幣現貨交易、合約跟單、合約網格、量化交易、理財產品的投資,都歡迎入群討論學習!

上一篇

下一篇