美國製造話題再起 基礎建設類股受惠最直接!

鉅亨研報

【摩根投信行銷文宣】

只要講到製造業,過去市場都會先聯想到中國,因為中國不但是全球最大的製造業中心,同時也是製造業產值最大的國家。不過,由於美中之間的矛盾日益激烈,也讓「製造業回流」成為美國政府在過去 8 年的施政目標。如今隨著 2024 美國總統大選的逼近,兩黨候選人也呼籲對中國的進口商品加徵關稅,種種跡象都顯示在大選的催化下,「美國製造」將再度成為重要話題。

美國想要「造」什麼?基礎建設是所有製造的前提

雖然同是美國政黨,但民主黨與共和黨在經濟政策上的意識形態卻有很大差異。民主黨比較重視「大政府」,因此像擴大政府支出、增稅、強化社會福利與基本工資等政策,就比較容易獲得民主黨支持者的青睞;但共和黨重視的是「小政府」,所以像鬆綁政府監管,減稅與自由放任等政策,就比較容易受共和黨支持者的歡迎。

不過,儘管意識形態不同,但兩黨在經濟事務上現在最大的交集都是「美國製造」。例如川普政府在當年就是透過加徵關稅與行政命令的方式,去鼓勵企業擴大在美國本土的投資;而拜登政府則是透過法律與行政手段,嘗試去打造一個以美國為核心的跨國供應鏈。

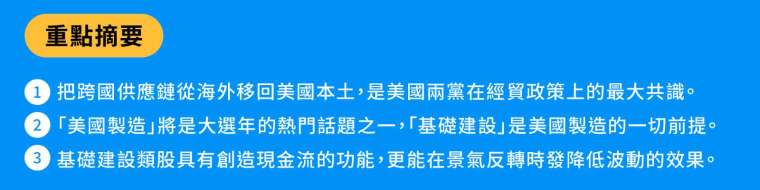

法案效益大追蹤 基礎建設類股表現確實優於大盤

其實若比較這兩屆總統在「美國製造」上的不同做法,可發現最直接受惠的都是基礎建設產業,舉例來說,拜登曾推動的「基礎建設法案」(見圖一)與「通貨膨脹削減法案」,或是川普曾推動的「購買美國貨與聘用美國人法案」,都可發現其核心精神都是「美國製造」。

特別的是,自從拜登政府通過基礎建設法案以來,美國基礎建設股票指數的表現也確實領先美國大盤 (資料來源:Bloomberg, 資料日期 2021.11.5-2024.5.24, 美股為 S&P500 指數、美國基建股票為 NYSE FactSet U.S. Infrastructure Index。過去表現並非目前及未來績效的可靠指標。僅以前述指數試算,投資人無法直接投資於指數),而市場也估計自 2016 至 2040 年,美國尚有 3.8 兆美元基礎建設的資金缺口,可見基礎建設相關類股在未來的增長空間相當巨大。(延伸閱讀:擴大美國市場投資迎面的關鍵 6 張圖)

這部分的數據不只來自於金融機構的分析,同時也包含美國產官學界的推估。根據美國土木工程師學會 (ASCE) 與美國能源局 (EIA) 在 2021 年統計,美國基礎建設在許多方面都相當老舊,其中有超過 42% 的橋梁已超過 50 年的使用壽命,有 43% 的公共道路被認為處於中等以下狀態,另外更有 1.5 萬座水壩的結構被評為高風險狀態,超過 75% 的電網設備也被認為有過於老舊的風險,可見在基礎建設領域,美國未來將面臨龐大的汰換需求。(資料來源:美國土木工程學會 ASCE、美國能源局 EIA, 2021.)

另外,由於製造業可以創造相對大量的就業人口,所以透過各種方式推動海外供應鏈回流美國本土,不只有助於美國強化在製造業上與中國競爭的籌碼,也有助於美國增加長期就業的人數,進而緩和美國過去長期貧富不均的現象,維繫社會穩定。

聯準會的降息議程 是否會推動基礎建設類股一把?

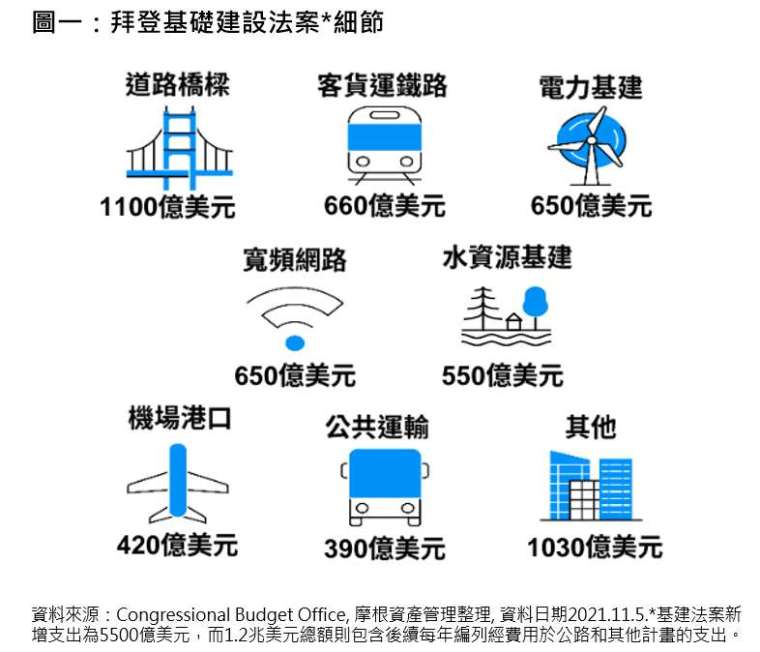

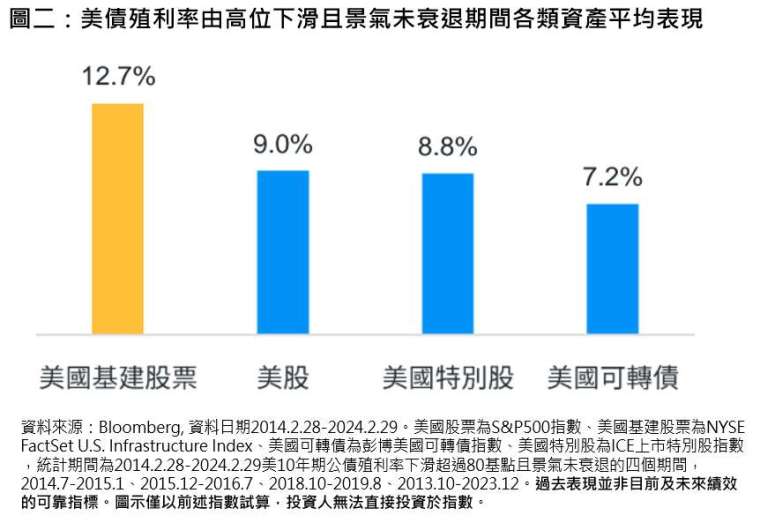

更重要的是,由於美國已經處於利率高原期,所以儘管聯準會一再遞延了降息的日程,但根據歷史經驗顯示,當美債殖利率從高位開始下滑期間,美國基礎建設股票的表現也優於美股、美國特別股與美國可轉債(見圖二),可見在景氣增長或持平期間,基礎建設類股不但有機會創下優於其他股票的表現,即使是在景氣衰退期間,基礎建設股票也可以提供較穩健的現金流 (見圖三),去對沖股價下滑的風險。可見就股票資產來說,基礎建設股票是一種相當適合投資人「全天候持有」的資產類別。(延伸閱讀:迎接降息循環 美國基礎建設股票有利基)

善用基礎建設類股 讓自己的資產組合進可攻退可守

摩根資產管理指出,相較於美股大盤或科技股,基礎建設類股較不易被外界知悉,因為在金融資產的分類中,基礎建設類股是被劃分在「另類資產」(Alternatives)的項目裡,而另類資產之所以「另類」,主要就是它的走勢跟傳統的股票或債券都有所不同,所以有別於一般投資人熟悉的股債資產,另類資產反而比較容易受到法人機構的青睞。(延伸閱讀:全面了解摩根美國產品投資方案)

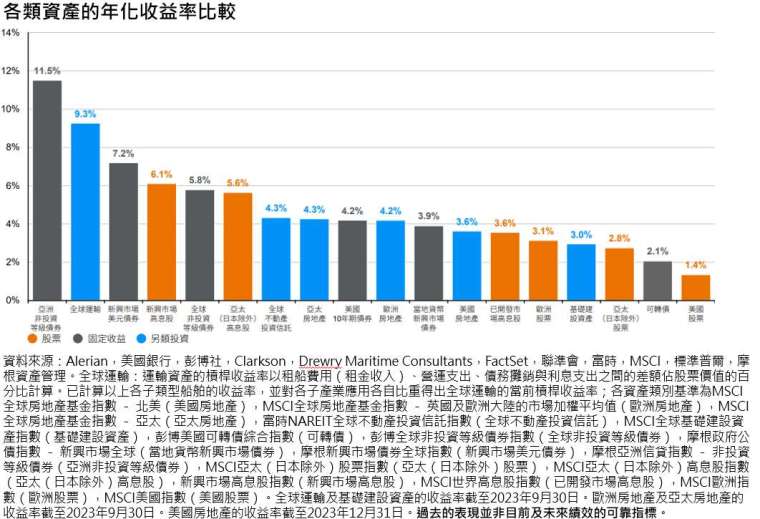

此外,另類資產能受到法人機構青睞的另一個原因,就是它有較吸引人的收益率。根據統計,若把另類資產的收益率跟其他股債資產做比較,可發現以全球運輸產業的平均年化殖利率為 9.3%,基礎建設產業的年化殖利率為 3.0%,若再加上全球、亞太、美國與歐洲等地的不動產信託,可發現另類資產這個資產類別的年化收益率都在 3.8% 到 4.3% 之間,表現其實相當不錯(見圖四)。

用共同基金參與另類資產 簡單方便又實惠!

摩根資產管理表示,雖然另類資產有它獨特的優勢,但由於另類資產的投資門檻通常較高,資訊取得也不容易,所以對一般投資人來說,在實務上要布局另類資產其實也有其難度。不過,如果能透過共同基金去布局另類資產,反而是一種相對簡單又省力的方式,因為共同基金多由專業的資產管理公司操盤,所以他們擁有較多元的管道可以去參與另類資產的配置。此外,由於共同基金在台灣已相當普及,投資門檻也非常低,所以透過共同基金去參與另類資產的投資,對一般投資人來說不但友善、更是實惠。(延伸閱讀:全面了解摩根美國產品投資方案)

摩根資產管理建議,有鑑於大選年的市場波動通常較大,因而在大選年投資,抗波動的能力更形關鍵。當「美國製造」已經成為美國兩黨的共同語言時,包括基礎建設與不動產信託、甚至 REITs 在內的另類資產,反而是一種兼具抗波動並增加投資回報的資產選項,而且在全球範圍內,美國另類資產的規模也最大,投資人不妨透過布局多重資產基金的方式去參與美國市場。

- 講座

- 公告

上一篇

下一篇