規模遠超90億美元的市場,比特幣RWA範式轉移正在進行

BlockBeats 律動財經

6 月 20 日,比特幣挖礦企業 HAG Holding Limited (HAG) 宣布正式發行全球首個合規的、基於比特幣永續算力的數字證券(STO),並且為投資者提供月度比特幣股息分紅;9 月 23 日,去中心化算力路由協議 Lumerin 宣布將在 Arbitrum 上推出去中心化的比特幣算力市場;10 月 2 日,比特幣 RWA 項目 Merlin Protocol 宣布在測試網完成測試。

美元穩定幣 USDT 發行商 Tether 也在積極布局,一方面宣布將推出現實世界生態(Real World Ecosystem,簡稱 RWE),另一方面也在緊鑼密鼓開展比特幣礦場業務。

中心化礦企:牛市加槓桿,熊市尋出路

自 2021 年 6 月內陸全面禁止比特幣挖礦活動後,比特幣算力中心由中國轉移至北美。這一算力中心的遷移實際上從 2020 年就已開始,到 2021 年底,其變化已肉眼可見。根據劍橋比特幣電力消耗指數所制定的比特幣挖礦地圖來看,如果以平均每月哈希率市佔率這個數據為標準,2021 年 1 月全球的比特幣挖礦中心仍在中國,但到了 2021 年 12 月,這個中心便已轉移到了北美。

這種變化的背後,是北美地區礦企的不斷崛起。自 2020 年,以 Core Scientific(NASDAQ: CORZ)、Riot Platform(NASDAQ: RIOT)、Bitfarms(NASDAQ: BITF)、Iris Energy(NASDAQ: IREN) 等為首的北美礦企,開始大量購買礦機,並陸續在北美上市,走上了合規營運的道路。

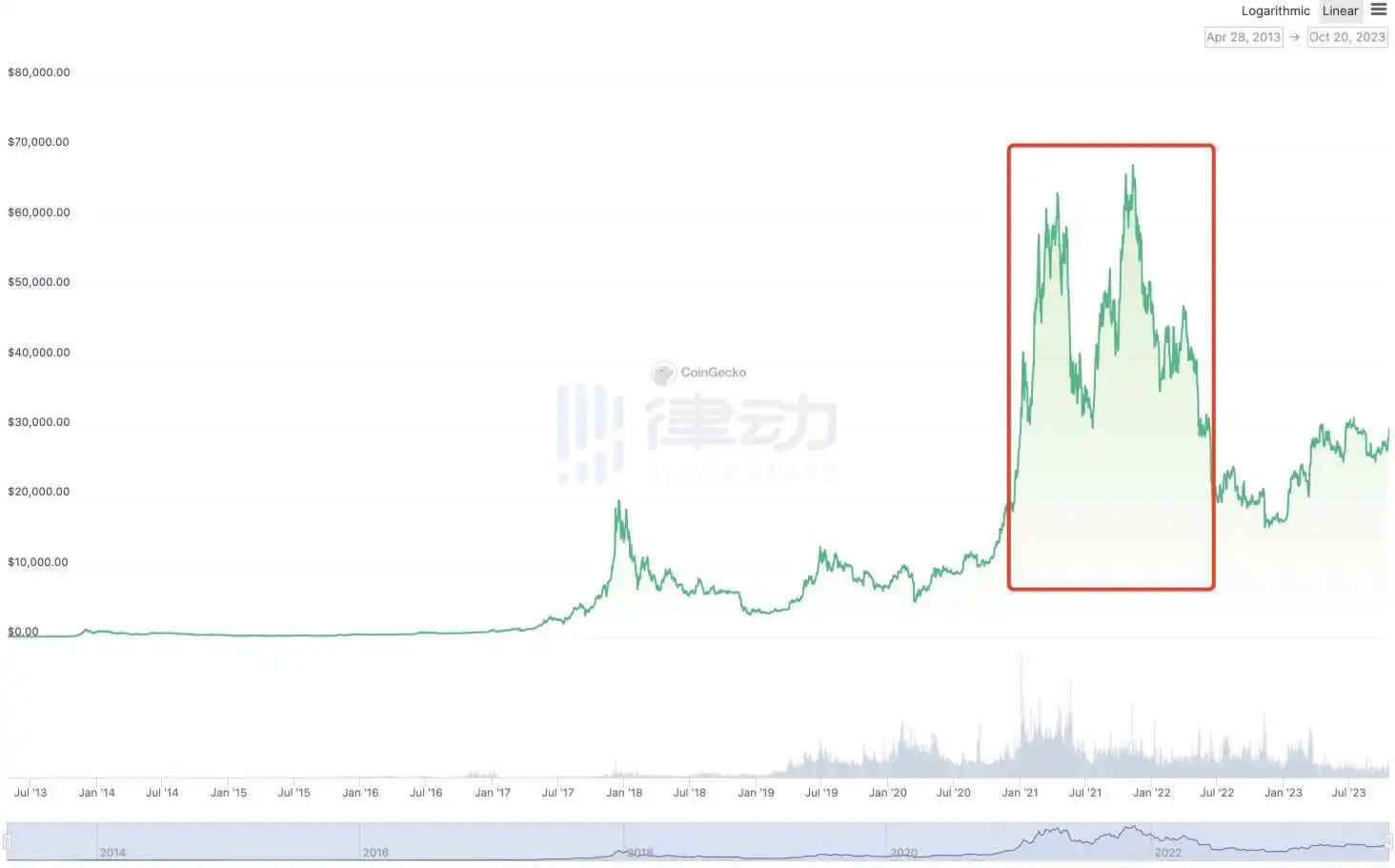

這些礦企主營業務是比特幣挖礦,因此其發展情況也與比特幣價格高度相關。在 2021 年 1 月至 2022 年 5 月的牛市期間,這些公司的股價一路起飛。據那斯達克數據顯示,較上市初期,Core Scientific、Bitfarms、Hut 8 和 HIVE Digital 的股價在加密市場牛市期間分別最高上漲了 57%、707%、371% 和 228%。

在此期間,大部分礦企通過算力挖礦+債務/股權融資的方式,實現了盈利。以 Marathon Digital(MARA) 為例,其主要業務為自營比特幣挖礦,戰略是通過融資購買礦機部署礦場,支付生產的現金營運成本後,持有比特幣作為長期投資。數據顯示,在 2021 年,Marathon Digital 花費 1.2 億美元,一口氣從比特大陸購買了 3 萬台螞蟻礦機,還從 Silvergate 銀行獲得了 1 億美元循環信貸額度,並打算通過發行高級可轉換票據的方式,籌集 5 億美元債務來繼續購買礦機,一度成為北美比特幣持倉量最大的礦企。

無獨有偶,Core Scientific 則更誇張,一度在美國 5 個州營運超 20 萬台比特幣礦機,僅在 2022 年 6 月,便產出超過 7000 枚比特幣。此外,Core Scientific 還曾獲得來自 Celsius 的 5400 萬美元的投資,更與投行 B. Riley 簽署1 億美元股權投資協議。

但由於其高槓桿的業務屬性,突如其來的熊市也讓這些礦企措手不及。

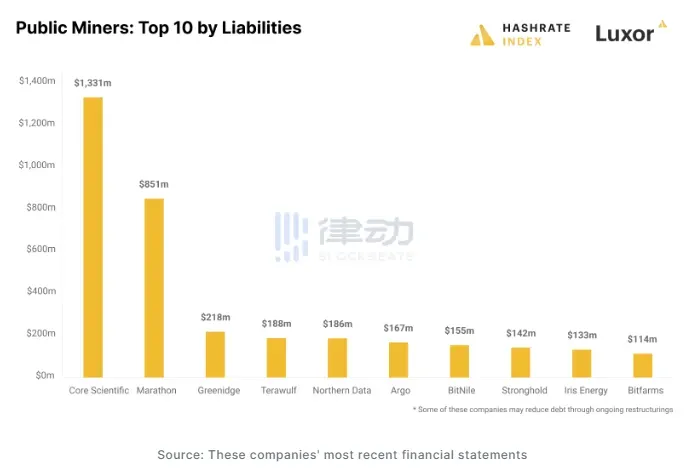

首先是 Marathon Digital,整個 2022 年全年獲得凈虧損 6.867 億美元;Riot Platform2022 年凈虧損為 5.096 億美元;Bitfarms 2022 年凈虧損為 2.39 億美元;Core Scientific 則僅在 2022 年前 9 個月就已虧損超過 17 億美元,以至於 Core Scientific 到了 2022 年年底,已瀕臨破產。

根據 Hashrate Index 的一份報告顯示,主流中心化礦企到 2022 年底的集體債務總額超 40 億美元,其中 Core Scientific 債務最多,截至 2022 年 9 月 30 日欠債權人 13 億美元;Marathon Digital 欠債約 8.51 億美元,但大部分是可轉換票據;第三債務人是 Greenidge Generation,欠債 2.18 億美元。

許多機構認為,中心化礦企的發展情況與比特幣價格高度相關,因此「融資購買比特幣礦機挖礦的商業模式,在熊市中非常考驗企業的現金流管理能力」,同時也很容易面臨資不抵債的風險。

相關閱讀:《比特幣礦業寒冬下的生死時速:Marathon Digital Holdings(MARA)分析與投資洞察》

許多比特幣挖礦上市企業在 2021 年的牛市期間大量貸款,導致他們在隨後熊市期間的盈利狀況受到非常負面的影響。

購買礦機挖礦並囤幣 (Mara, Hut 8, Riot) 和生產出售礦機 (Cannan) 的商業模式區別在於,研發支出少,但資本支出大,且收入沒有韌性,只能依靠提高 BTC 挖出效率和 BTC 升值獲利,負債率較高,槓桿較大,因此挖礦上市企業的營收和比特幣的價格相關性更強,價格波動也更劇烈, 同時熊市面臨資不抵債的潛在威脅。

如今,Core Scientific 面臨重組,Marathon Digital 通過賣出比特幣+私募融資的形式掙扎生存,Riot Platform 又重新用改名字為手段爭取戰略轉型(此前公司名為 Riot Blockchain),Iris Energy 謀求轉型生成式 AI 市場。中心化礦企有的在熊市行情下尋找着新的出路,有的繼續推進比特幣挖礦市場的布局,堅守在黎明前的黑夜,等待着牛市的到來。

在中心化礦企的發展敘事之外,比特幣本身的價值仍被整個市場看好。也正因此,即使在當前的熊市下,市場仍有新敘事呈現出來。

比特幣 RWA:去中心化分紅的範式轉移

中心化礦企通過美股上市融資,投資者買入其股票,依靠股價上漲實現獲利。這也導致牛市期間礦企股價能趁勢起飛,熊市期間卻一跌再跌。因此不少希望通過挖礦和幣價抬升獲利的人,轉向了中心化礦企之外的新範式——比特幣及其算力 RWA。

RWA(Real-World-Assets,現實世界資產),是指將傳統市場中的資產通過代幣的形式映射上鏈,供 Web3 用戶買賣交易,也被認為是能夠打開傳統金融市場進入 Web3 行業的通道。

錨定算力:挖礦分紅代幣化,依託礦機價格浮動套利

作為「全球第一個按照美國證券法來發行的、基於永續比特幣算力的 STO」,HAG Holding Limited 核心成員來自高盛、台積電、軟銀、比特大陸,以 SEC 合規的手段發行 STO(證券行代幣),然後通過類似「持幣分紅」的形式,將比特幣算力收入帶到以太坊及 DeFi 世界中。

6 月 20 日,HAG Holding Limited 在美國數字證券發行平台 INX 上總計發行規模 5 億美元的 HAG 代幣,每枚 HAG 代幣錨定公司運維礦場 1TB 的比特幣算力。在礦場產出的比特幣對應收益中,30% 用於項目的運行與維護,70% 用以 WBTC 的形式分配給 HAG 代幣的持有者。

據 HAG 團隊向 BlockBeats 表示,這種分配通過 INX 合規的轉讓代理商(transfer angent)按月支付,所有收益和分配都透明且公開。HAG 創始成員 Joe 向 BlockBeats 透露,團隊已經在和比特大陸協商新礦機 S21 的購買事宜,預計 2024 年 1 月會有更多新進展。

通過這種形式,HAG 的底層價值便與礦機實現高度正相關。「我們使用去中心化眾籌的形式讓更多 Web2 的人進入 Web3 世界,用此種方式購買和持有比特幣,並從中獲利」,Joe 在採訪中告訴 BlockBeats。

傳統礦企掌握大量算力,中心化程度高。如今的比特幣 RWA,一定程度上會帶動比特幣重新回到去中心化的道路上,迭代了比特幣挖礦的敘事方式。

「web3 的流動性還不夠,有效率的規模經濟+有效的礦場運維是核心。」Joe 認為,當前的比特幣挖礦一方面需要容納更多加密行業之外的參與者,從而實現更大規模的普及與發展,另一方面礦場的運維需要可持續。因此,一定程度上,某些中心化礦企的「挖礦持幣+債券融資」形式,並不能實現可持續發展。

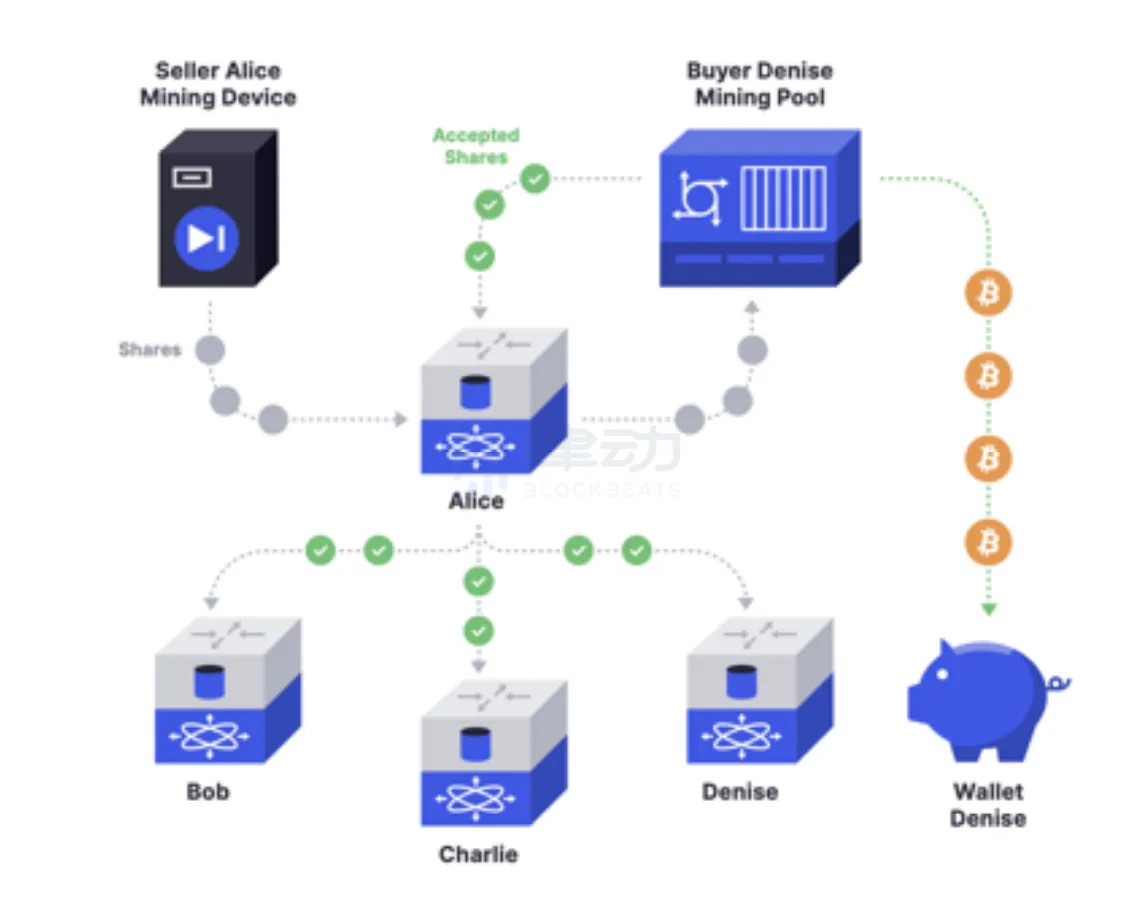

此外,同為比特幣算力 RWA 項目的 Lumerin 已於 9 月 26 日正式推出,其本質也是「算力的 DEX/DeFi」,通過智能合約將比特幣算力商品化,讓比特幣算力可以被任何人交易。社區用戶評價其為「世界上第一個在 Arbitrum 挖比特幣的 P2P 交易所」。

錨定 BTC:趕超 WBTC,依託幣本位求複利

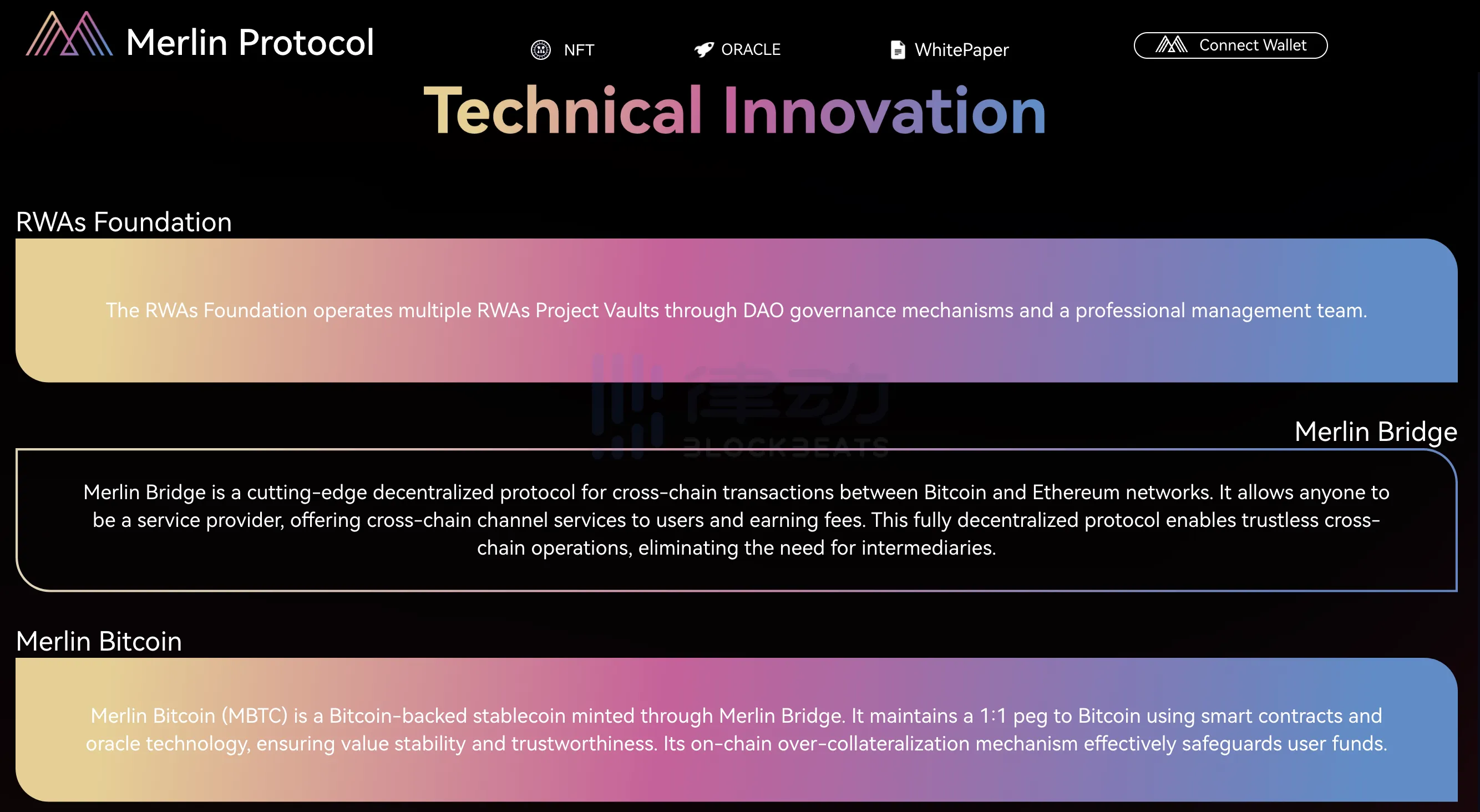

相比於 HAG 重點放保護投資人的合規道路,Merlin Protocol 的機制則類似 MakerDAO,更具加密行業原生屬性。

Merlin Protocol 一方面為礦工套利提供空間,另一方面為跨鏈交易者提供資金託管和安全交易。其運行機制是,Merlin Protocol 發行錨定比特幣的 MBTC,礦工可以通過鎖定挖到的比特幣等額鑄造 MBTC,還可以通過「幽靈比特幣」進行套利。

幽靈比特幣是跨鏈服務通道提供的一種特殊交易,這些交易不需要真實的比特幣即可增發 MBTC。幽靈比特幣交易要求在一個區塊中完成 MBTC 的增發與銷毀,並支付相應的交易費用。

當以太坊上 MBTC 交易存在套利空間時,用戶可以通過幽靈比特幣快速進行流動性套利,且無需本金要求。幽靈比特幣是 MBTC 獨有的技術特性,基於幽靈比特幣,MBTC 將獲得更加豐富的市場流動性。

MBTC 希望解決穩定幣 WBTC 已經存在的問題和痛點,「一來 WBTC 是由中心化機構掌控的,二來 WBTC 很難幫助用戶賺取收益。」

用戶可以將自己的比特幣託管在 Merlin Bridge 上,Merlin Bridge 又將用戶的比特幣分散在多個跨鏈通道中,保證用戶的資金安全。在 Merlin Bridge 上,任何人都可以通過超額抵押的方式成為跨鏈通道服務提供商,「這個質押比例是 150%。例如,你想保管 1 個比特幣,那你先需要質押等值於 1.5 個比特幣的以太坊或 USDT 作為保證金,才能成為服務商」,Merlin Protocol 聯合創始人 Eason 向 BlockBeats 表示。與此同時,服務商可以每筆交易中獲得 1% 的交易手續費,國庫則從交易中另收 0.5%。

「之前我們是通過鏈上發行 NFT 發行的方式募集資金,然後把資金給到礦工進行挖礦,然後跟投資人去分享收益;那未來在我們生態里本質上還是一樣的,大家通過一個 DAO 的一種管理體系,來募集我們發行的 MBTC,然後礦工拿到這個 MBTC 以後,再到真實世界裡邊從事挖礦的業務,然後的話得到更多的 BTC,然後跟整個生態共享。投資人可以通過募比特幣賺到更多的比特幣。本質上來說能夠實現幣本位複利的,也只有比特幣挖礦了」。

建廠、買幣,Tether 也在布局比特幣 RWA?

相較於上述幾個項目,Tether 似乎也在悄悄布局比特幣 RWA。目前,Tether 不僅營運着自家的比特幣礦場,同時也大量購入了比特幣,並將比特幣挖礦、RWA 等視為 2024 年的戰略重心。

9 月 22 日,Tether 首席技術官 Paolo Ardoino 在其社交平台表示,Tether 新全球戰略將於 2024 年全面實施。根據其暗示,新全球戰略或將包括投融資合作、AI、新能源比特幣挖礦、教育、全球範圍業務擴張等;10 月,這位首席技術官又宣布,「Tether 現實世界生態(Real World Ecosystem,簡稱 RWE)即將推出。」

事實上,早在8 月 26 日Paolo 就在社交媒體上發文表示,Tether 位於拉丁美洲的比特幣礦場計劃在幾周內開始營運。而據 Bitcoin Magazine 此前報導顯示,Tether 參與投資了薩爾瓦多的可再生能源發電園區,該園區計劃建設 169MW 的光伏太陽能和 72MW 的風能,同時也計劃在園區內建設比特幣礦場。

Tether 此前還與烏拉圭一家持牌公司合作,推出可持續的比特幣挖礦業務,還在幾個月前啟動了「Tether Energy」計劃,以建設可再生能源生產和比特幣礦場。與此同時,截止到8 月 6 日,Tether 或已成為全球第 11 大比特幣持有者,預計持有 55,022 個、價值 16 億美元的比特幣。

推出 RWE、投資建比特幣礦場、大量持有比特幣,種種跡象表明,Tether 或許將在比特幣 RWA 市場上做出更大的布局。

無論是 HAG、Merlin Protocol、Lumerin,亦或是 Tether 的布局,儘管各自的運作機制和收益模型不一樣,但整體可以看出,比特幣正在成為 RWA 敘事中的重要一環,許多團隊選擇在此時入局,背後也有著多重原因。

市場規模遠超 90 億美元,比特幣 RWA 的想象空間

事實上,選擇這個時間節點入局比特幣 RWA 市場並不難理解。一方面,熊市期間礦機價格在市場低點,現在入局可以用較為低廉的價格購買到大量礦機,基礎成本更低。另一方面,隨著 RWA 概念逐漸火熱,一個好的底層資產能夠幫助項目方實現穩定發展,也能幫助投資人用更低的風險獲利,而比特幣便是加密貨幣行業內大部分人認可的「好的底層資產」。

更值得注意的是,這個市場未來的空間和規模或許超乎很多人的想象。

RWA 敘事主流化

HAG 的創始成員 Joe 指出,隨著最近 RWA 敘事再起,比特幣算力重新受到重視,如何讓普通人參與算力而同時保護投資人人是 HAG 的重點。對此,Merlin Protocol 也表示認可,「隨著周期輪動,RWA 會與公鏈、DeFi、GameFi 等一樣,成為浪潮之後長久留存下來的敘事。」Merlin 聯合創始人 Eason 在採訪中告訴 BlockBeats。

Eason 還提到了 RWA 領域最知名的 MakerDAO,認為其最成功的地方在於通過美國公債為自己的 DAI 生態賦能:「金融就是要資金的利用率更高、生產力得到更大的釋放,MakerDAO 這個事情其實是蠻有意義的。它用的是自己發行的一般等價物來進行的 RWA 投資,這個其實是大部分的項目都不具備的。所以我們也想通過發行一個錨定於比特幣的錨定幣,未來去深入的開發和擴展 RWA 這個行業。」

極具想象力的「比特幣金融世界」

「這個市場其實很大,每年都有 90 多億美元的比特幣需要『處理』,且 70% 以上(10 至 20 萬礦工)的 BTC 都在場外而不是在交易所交易。我們僅做這個市場的 10%-20%,一年下來的收益也是十分可觀的」,Merlin 聯合創始人 Eason 對 BlockBeats 說道。根據團隊估算,僅在跨鏈服務費上,Merlin 協議的年收益就可以達到 1400 萬美元,而節點收益則可達 3000 萬美元。

另據 BlockBeats 了解,比特幣挖礦的 OTC 市場規模則更為龐大,甚至存在 To G 業務,一位知情人士向 BlockBeats 透露,這些交易的量級遠超許多人的想象。

Eason 指出,未來基於比特幣 RWA 的金融市場規模非常可觀。尤其是對於很多礦工而言,臨近比特幣第四次減半周期,礦工們也需要為 2024 年的情況提前制定戰略,尋找新的創收機會,同時提高機器效率、降低動力成本或減少其他營運成本的途徑。

除此以外,業內正有越來越多的聲音,認為比特幣或許會實現「復興」,這也在一定程度上助推了比特幣 RWA 市場的擴大。10 月 20 日,Tether 首席技術官 Paolo Ardoino 在接受採訪時表示,預計未來幾年比特幣擴容解決方案的採用將實現「巨大飛躍」。

同一天,Lightning Labs 首席執行官兼聯合創始人 Elizabeth Stark 也在採訪中表示,Taproot Assets 可以幫助比特幣迎來「復興」,使閃電網路成為一個多資產網路,並有可能鞏固比特幣作為貨幣網路的地位:「隨著下一次減半的臨近,現在是時候加速比特幣發展了。」

據 BlockBeats 觀察,「比特幣復興」這一話題背後,不僅有著比特幣網路和生態自身的發展,還有著傳統世界的助推。同樣也在 10 月 20 日,Coinbase 首席法律官 Paul Grewal 在接受 CNBC 採訪時表示,Coinbase 對美國證券交易委員會批准比特幣 ETF 充滿信心。此前摩根大通分析師也預測比特幣 ETF 會在未來幾個月內獲得批准。

伴隨著減半周期的到來,比特幣 ETF 如果正式獲批,或將為比特幣挖礦這一市場帶來更多機會與利多情緒。另外,在礦工群體尋找多樣化獲利手段、礦機價格處於市場低點、RWA 敘事成為主流的當下,比特幣及其算力市場或許將迎來更大的轉機和「復興」。

暢行幣圈交易全攻略,專家駐群實戰交流

▌立即加入鉅亨買幣實戰交流 LINE 社群(點此入群)

不管是新手發問,還是老手交流,只要你想參與加密貨幣現貨交易、合約跟單、合約網格、量化交易、理財產品的投資,都歡迎入群討論學習!

- 延伸:一堂從配置角度看懂幣圈的入門講座

- 掌握全球財經資訊點我下載APP

文章標籤

- 講座

- 公告

上一篇

下一篇