BlockBeats 律動財經

本文是加密分析師、前對沖基金交易者 @DeFi_Cheetah 發布的《Curve vs. Uniswap》系列的第 3 部分。有關 Curve vs. Uniswap 的爭論最近引發了大量爭論。Curve 和 Uniswap 誰強?本文對加密 OG @WinterSoldierxz 的觀點進行回應。

相關閱讀:《DEX 升級之戰(1):為什麼 CurveFinance 比 Uniswap 更能成為 DeFi 的核心協議?》《DEX 升級之戰(2):Curve 和 Uniswap 到底誰將成為王者?》

觀點:Curve Finance 比 Uniswap 更適合成為核心 DeFi 基礎設施。

1. $CRV 是旁氏經濟學?這是誤稱。

-通貨膨脹如何成為博弈論中的一個方案

-解讀 $CRV 釋放公式

2. Uniswap V3 需要堆棧 = 更糟糕的成本結構

本文是對一位受人尊敬的 DeFi OG @WinterSoldierxz 的回覆的回應,他定期發布機構級研究。那些沒有關注他的人應該去關注一下。

對於他給出的反駁論點,請參閱他的帖子:https://twitter.com/WinterSoldierxz/status/1619054919058857984

下面我們就展開深入分析。

「$CRV 是龐氏經濟學」是批評者的一個常見論點:CRV 的 28% 通貨膨脹率是瘋狂的,而 $UNI 沒有這個問題。我認為 $CRV 釋放不是一種成本,因為它是項目預付的,然後作為維持鏈上流動性的項目成本釋放!

@WinterSoldierxz 試圖展示釋放成本 > 利潤。

首先,它不是所說的成本。

其次,下面的計算遺漏了一個關鍵方面:$veCRV 持有者必須連續積累 $CRV 並鎖定 4 年才能最大化對 gauges 的投票權!

因此,除了賄賂和交易費用外,項目還通過購買和鎖定更多 $CRV 來預付 $CRV 釋放。Convex Finance StakeDAO 和其他白名單項目繼續鎖定 $CRV;Frax finance 和其他一些項目試圖加入白名單以購買和鎖定 $CRV。這是他們的流動性成本。

顯然,沒有考慮購買 $CRV 的資金成本和鎖定 $CRV 的時間價值。統計數據顯示,46.7% 的 $CRV 已被鎖定,大多數是永久鎖定的。因此,這構成了 $CRV Token經濟學不可忽視的組成部分。

項目有什麼動力去這樣做?

簡而言之:通貨膨脹。在 Token 經濟學中,通貨膨脹總是被描繪成負面的東西;對於 $CRV,它是必要的而不是邪惡的,沒有它博弈論就很難發揮作用。在深入探討之前,讓我解釋一下我對經濟學通貨膨脹的看法。

通貨膨脹是社會財富再分配的漸進過程。想象一下,如果出現通貨緊縮,每一美元紙幣都比一年前更值錢。聽起來不錯吧?每個人都在躺着賺取美元!

這意味著人們沒有動力去努力工作!

通貨膨脹推動消費,否則你將買不起你現在買得起的東西,而人們努力工作是為了賺更多的錢。

在這個過程中,財富總是流向更有生產力的人或企業,這些人或企業設法滿足/創造總需求的增長。

回到加密貨幣:這對 $CRV 代幣經濟學的通貨膨脹意味著什麼?

這是一個治理權力重新分配的漸進過程,有利於那些更忠誠和致力於社區的人!

忠誠度和承諾體現在 (i) $CRV 的持續積累 + (ii) 鎖定 $CRV 更長時間。

隨著通貨膨脹,#CurveWars 玩家不能簡單地閒着,什麼都不做,同時仍然保持他們在社區中的治理權力和影響力。

此外,下面引用的賄賂只是針對 $vlCVX 的賄賂:5.67 億美元 $veCRV 中的 2.89 億賄賂,還有 49% $veCRV 的賄賂尚未計算在內。

總之,大多數人沒有考慮到 (a) 所有賄賂 + (b) 購買 $CRV 的 $$ + (c) 鎖定 $CRV 的時間價值

對我來說,一個項目是否是龐氏騙局,取決於其背後的業務是否可持續,是否真正為行業創造價值。正如所說,Curve Finance 絕對通過其「流動性即服務」功能創造價值!

到目前為止,我還沒有提到 $crvUSD 如何改善 Curve Finance 的收入流。我在之前的帖子中已經解釋過了。從本質上講,$crvUSD 增加了很多收入,並創造了另一個飛輪以使其可持續發展。看看下面:

$CRV 釋放公式反對任何壟斷!如何?

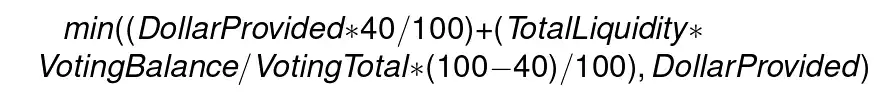

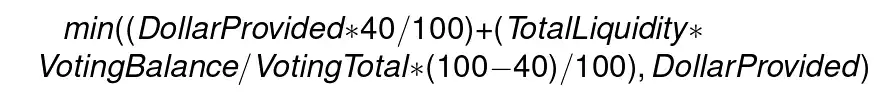

重溫一下這個公式:boost 機制是取兩個值中較小的一個來計算自己的賺取權重。人們經常忽略防止任何 $veCRV 持有者過於占主導地位而無法發出大部分 $CRV 的「最小值」。

簡而言之,一方的收入權重受限於其提供的流動性。在 $CRV 釋放由投票計量權重引導後,可以從釋放到特定池中的 $CRV 部分中獲得多少取決於一個人在該池中的收入權重/總收入權重。

例子:

假設有一個 5 萬美元的資金池,其中有 1 萬美元來自 X,1 萬美元來自 Y,3 萬美元來自 Z,而 X 占 40% 的 $veCRV,Y 占 1% 的 $veCRV,Z 占 1% 的 $veCRV。

如果向它釋放 100 美元的 $CRV,我們首先計算每一方可以得到多少 $CRV

總收入權重:

X = min (10 k*0.4+50 k*0.4*0.6, 10 k) = 10 k

Y = min (10 k*0.4+50 k*0.01*0.6, 10 k) = 4.3 k

Z = min (30 k*0.4, 30 k) = 12 k

總收入權重 = 26.3 k

因此,在 100 美元的 $CRV:

X 可以獲得 100 美元 * 10/26.3 = 38 美元

Y 可以獲得 100 美元 * 4.3/26.3 = 16.3 美元

Z 可以獲得 100 美元 * 12/26.3 = 45.6 美元

雖然 X 持有 40% $veCRV 市佔率,但無法獲得大部分 $CRV 釋放:例如,在沒有 40% $veCRV 上限的情況下,X 反而可以獲得 $57.4!這表明該公式如何防止壟斷。Curve Finance 努力在獎勵忠誠和去中心化 $CRV 持有之間取得平衡。

關於 Curve 的 TVL 與釋放的關係,相關性並不意味著因果關係,Curve 的 TVL 下降很難僅僅依靠釋放。

我寧願認為主要原因是整個行業的 TVL 下降。

@WinterSoldierxz 的邏輯流程是,隨著 $CRV 的釋放量在每年八月被削減,TVL 將變得更低並且無法回到 ATH。

這不可能是真的!而且我確信在下一次牛市中 Curve Finance 的 TVL 必須高於其之前的 ATH。讓時間來證明吧。

接下來,Uniswap V3 的支持者總是爭辯說,構建在它之上的堆棧使它更具可組合性和更好的用戶體驗。

但他們並不認為這意味著更糟糕的成本結構:這些堆棧不是免費的,它們每個都收取提供服務的費用。

與享受無縫一體化服務的 Curve V2 LP 不同,UniV3 LP 需要為 Curve V2 LP 的免費服務支付 @ArrakisFinance 和 @xtokenterminal。與 VERTICAL INTEGRATION 的趨勢背道而馳。

垂直整合對成本結構意味著什麼?以 CEX 為例

像 binance 這樣的加密貨幣交易平台是垂直整合的平台,結合了經紀和交易平台功能,因此與傳統交易平台和經紀相比具有更優越的商業模式。為什麼?

傳統交易平台必須與負責經紀、保證金、風險、清算、託管、GUI、API 等的其他方分攤費用。因此,由於其他中間商的費用損失更多,因此交易的接受率要低得多。

擁有前端經紀業務的加密貨幣交易平台可以通過垂直整合提高利潤率,作為銷售渠道直接接觸客戶,並擁有可以為產品推出和貨幣化策略提供資訊的用戶數據。

所有這些都推動了更高的採用率。

回到 DEX,為 LP 提供多合一服務意味著不會對其他中間商造成損失,並且 LP 可以得到更多激勵。這解釋了為什麼儘管 50% 的交易費用被平台拿走了,但 Curve Finance 的 TVL 卻高得多。因此,Uniswap 費用轉換更難實施。

此外,Uniswap V3 設計有利於鯨魚做 LP。

暢行幣圈交易全攻略,專家駐群實戰交流

▌立即加入鉅亨買幣實戰交流 LINE 社群(點此入群)

不管是新手發問,還是老手交流,只要你想參與加密貨幣現貨交易、合約跟單、合約網格、量化交易、理財產品的投資,都歡迎入群討論學習!

上一篇

下一篇