【邱志昌專欄】美中半導體纏鬥「方興未艾」、美出重手、雙方陷入「囚犯困境」!!

首席經濟學家 邱志昌 博士

壹、前言

全球半導體產業多被美國拜登政府,於 2022 年 8 月 9 日正式簽署晶片法案 (CHIP Act) 所影響;在實體產業的彼此互動關係,必需針對此一法令的規範,做出一些必要的生存改變。晶片法案的全名是「晶片與科學法案」,其真正意思是「激勵創造晶片製造的科學研究」。這個晶片法案的由來是來自於 2021 年 6 月的「美國創新與競爭法」,此一法案主旨在激勵創新的科學研究。參議院聚焦廣泛晶片製造與設計廠商,眾議院則聚焦於、協助先進半導體到美國投資。2022 年 7 月兩院協商獲得共識,8 月 9 日上呈美國總統批准,訂於 2023 年元月執行。

貳、美中兩國科技攻防、已經走入「賽局理論」的「囚犯困境」中。

這個晶片法案展開全球半導體 DRAM 與 FLASH、及晶片製造業乃至 IC 設計業的國際競爭,與及各國產業鏈的變遷;一、美國本土的半導體各項半導體制造商,可以從此法案中獲取政府資金補助,例如美光、INTEL 等公司多將因此受益;而台灣相關企業也因為到美國設廠而間接受益處。二、這本法案將撥出 520 億美元也補助,到美國設廠的台灣日月光、台積電與環球晶;及提供這些廠商設備的漢唐、帆宣、信紘科、京鼎等等上市公司。但與台灣一向處於競爭態勢的韓國三星,也將因到美設廠而形成台、美、韓「寡占競爭」市場。而且值得注意的是 INTEL 、美光或是台積電、三星、INTEL、德州儀器,這些多是技術與產量層次、高而優的公司。三、美國政府繼續在 2022 年 10 月,發出對中國半導體產品的輸出禁令,禁止全球 17 奈米製程技術用於輸入中國,並且禁止 3D NAND 設備去生產 128 層次設備。這項偏向於 IC 設計部分的 FABS Act、也造成顯著效益,如 AMD、NVIDIA、高通等公司。

在為執行緊縮貨幣政策,控制通貨膨脹、資金市場處於肅殺之際;又加上全球最大袖國家,推出足以動搖民主國家、彼此競爭與阻擋中國共產黨的競爭。處在科技第一線的半導體產業,將受到顯著影響。由世界最大半導體企業、台灣台積電 TSMC 的股價變遷,便可以見到成為科技戰爭的英雄效應,所受衝擊之劇烈。如圖一可清楚見到,9 月份的股價、與美國晶片法案、與輸往大陸禁令趨勢情勢是正相關,每況愈下、直接落到 371 元 / 股:此一事件成為財務金融學系、碩、博士生,研究最基本「事件分析法」最佳教材。

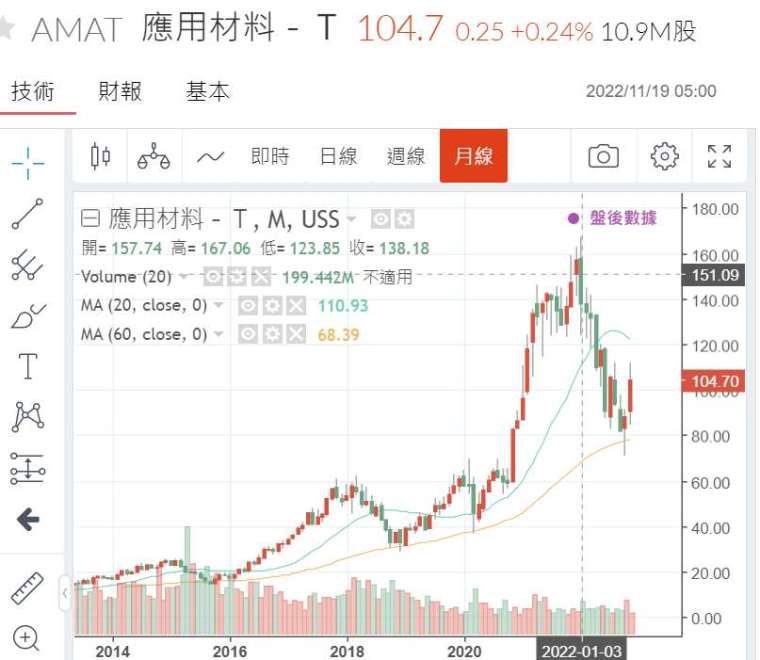

另外相關的美國應用材料的股價,顯然就想在 8 月 9 日、至 2023 年元月晶片法案執行間之空窗期間中,展開一波逃命行情、股價拼老命上揚到 8 月、晶片法案頒訂前夕到達頂峰、然後開始鈍化。如果「一葉知秋」,則 2022 年 11 月這波「半導體大反彈的行情」,可能在 12 月底前、會進入「無價差」狀態、就是買賣兩面不是人;對於大戶純粹以價差投資者,宛如食之無味、棄之可惜。

由應用材料股價的月線圖顯示,2022 年 1 月初,股價曾經達到 151 美元 / 股,但上述所述的反彈行情,仍是短暫的回彈價位、仍只達 110 美元 / 股。兩者比對可以見到反差甚大。驗證由 2021 年美國參議院、所提出的創新補貼 520 億美元,延伸出的 2022 年 8 月的美國晶片法案,及進一步對中國高階晶片禁止供應商機,對美科技商在中國所失去的商機影響顯著;這個以「國家安全」無限上綱的要求,顯然美、中兩國科技攻防、已走入「賽局理論」的「囚犯困境」中。

叁、半導體產業是當代所有科技產品的發展關鍵!

窮則變?變則通?中國半導體可突破困境?美國的對手中國半導體業者,是否會因為被白宮禁止、半導體與諸多科技產品的無法輸入而束手無策、坐以待斃?目前情勢顯示:不可能。根據美國應材公司調查,中芯半導體布局先進製程企圖心會受阻,但它們也在調整技術藍圖、朝 16 奈米以上較為成熟的製程前進;這對台灣的同類型廠商、例如聯電等公司等、未來可能造成威脅。聯電是台灣半導體族群,在中階或低階的龍頭;如果中國大陸中芯、或長江儲存,被逼上梁山後;長江儲存也在 3D NAND 的運用上繞道而行,降低層次;不僅會對台灣半導體的需求下降,也會造成價格競爭。當他們多熟悉當前克難方式求生存後,後續對於包含美商柯磊、柯林研發 (Lam Research)、及台商多並非是福。這從聯電股價的 11 月反彈氣勢,或可見到該種局勢演變。美國對中晶片禁令,短期直接殺傷台灣台積電股價,其實也驅動大陸、中國半導體產業開始,以過去從各大廠拿到的高階技術產品為樣本;拆解其內裝技術路徑、與透視關鍵製程,最後加以整合、模仿成為自己產品,追上台灣、乃至與美國領導廠商並駕齊驅。

為何晶片如此重要?因為未來人類邁向更文明的電動或自駕汽車、智慧型家電、5G 與機器科技人、AI 高速運算等多十分仰賴;而且更涉及美國五角大廈所研發的超級精密武器、無人機、衛星通訊、作戰用的低軌衛星、匿蹤戰鬥機、及洲際導彈等等。美國在 1990 年半導體產值已經降到 30%、近年以來更大降到 13% 左右;所有商業科技產品與國防武器驅動晶片,多來自於台灣、韓國;且與地緣與種族關係密切的中國,與台灣的供應鏈又如此密切;不想辦法切斷台海兩岸目前科技交流,有一天美國導彈會突然出現,Made in China 的半導體核心零組件;那就茲事體大了。

這樣的做法盛行於過去約 16 年的,智慧型裝置盛行年代;各大品牌唯 Apple 馬首是瞻、新一代 I Phone 出售時、各競爭廠商派出幾十位工程師去搶貨。每人人手一機之後,回到自己公司廠區研究室、各自拆解、研究其 IC 設計、軟件配置等等;不到半年時間、匯集各部門研究心得,仿製跟進嘗試拼湊類似 Apple 的新一代手機,也一樣用自己品牌躍上檯面。加拿大產業研究機構傳聞,中國半導體產業、已可自製 17 奈米製程,跨越了美國限令:禁止全球其它半導體、銷售 24 奈米以下的製程產品的框架。美國的強大禁令,反而讓對手中國加速對台灣聯電、旺宏或華邦電生產 DRAM 威脅。看事情需從對手所有可能的對策客觀檢視,賽局理論也是如此告訴我們;所以個體經濟學「賽局理論」,一直多以「矩陣數學」推導雙方策略對決,到底最後會造成何種結局?是真的美國會「做掉」中國的半導體產業?還是美國企業本身也需付出代價?看來後者、美商需付出不小代價;並且也因為這樣,逼使中商要自立自強。如這個代價可使中國半導體產業,停滯數十年;那或許美國的如意算盤是值得的?

肆、結論:中國很難在半導體戰爭中突圍?

這家加拿大的專業研究報告還進一步說,中芯 7 奈米技術在未來數年、或十年後將威脅到台積電、三星。因為該研究機構從中國「挖礦機」Miner Var 公司產品,已從其挖礦技術、發現 7 奈米製程痕跡;從 2017 年 7 月起、中芯就用 7 奈米製程出貨?!這也未免令人感到消息不對稱、與唐突。這家加拿大 Tech sights 研究機構分析指出,中芯已完成台積電 7 奈米的製程技術複製功課,而這份作業的成績、可媲美台積電與 INTEL;其分析標的物,指標是半導體晶片上的 Standard Cells 標準元件 (即是邏輯晶片組所設計的基礎建構區塊) 中發現,為這一家挖礦公司所設計的標準元件,其技術水準層次皆快追上台積電與 INTEL。這家研究機構還說,雖然美國將華為、中芯,多列入「實體清單」,但對方突圍的企圖心相當強烈。

美國也更將全球唯一有能力,製造半導體關鍵零組件「曝光機」的荷蘭「艾斯摩爾 (AMSL)」公司,發出對中國輸出的禁令,但中國仍然有其解決的方法。AMSL 是全球唯一製造與銷售,EUV 與高階 DUV(深度紫外光線微影設備)「曝光機」公司,DUV 在功能上是效能較高的機器,根據網路媒體敘述,ASML 稱由於美國干預、因此一直未交付從在 2019 年就已經下定的高階、7 奈米以下的「曝光機」給中國。只有 EUV 可應付 7 奈米製程以下的需求,DUV 只能夠用於成熟製程,但使用 3 到 4 層的 DUV,也可替代一層 EUV 的操作。看起來中國半導體產業,目前正以過去拿到的中低階技術,做為技術研發基礎、嘗試突破當前困境;用愚公移山方式慢速前進。

但由於電動車是繼智慧型裝置之後,下一個新一世代產品革命主要產品,其使用到的晶片更複雜;所有天上飛的、地上走的、與海中航行的行動工具,多需要半導體高階製程、及複雜的晶片設計才可完成自動化;因此如果中國電動車產業,所需取得的半導體關鍵技術,長期被美國禁止、則還是會在新產業產品革命中、落人於後。

(聲明:本文對科技半導體產業非專業,但持續的相同事件效應已構成,財務理論多層次「事件效應」;美國出招越來越狠,沒「比較利益」效率,只會鬥到對手「五體投地」;本文不揣淺陋,若離產業專業主軸、請多包涵。)

- AI加避險!2026金銀銅三強獲利全解

- 掌握全球財經資訊點我下載APP

鉅亨贏指標

了解更多#散戶進大戶拋

- 講座

- 公告

上一篇

下一篇