【德信投顧】法人地圖攻略-大國鋼(8415)

德信投顧

公司作為全球最大扣件通路商,產品相對同業齊全,並行銷全球,客戶超過 6 千家,銷售量穩健成長。

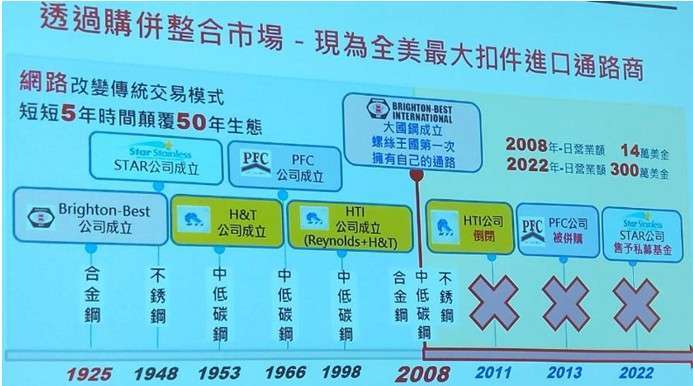

歷史沿革與產業整合:大國鋼於 2008 年成立,經營螺絲螺帽通路事業,以網路銷售的策略,並往橫向發展,將產品種類多元化。2013 年併購美國最大扣件通路商 PFC。2017 購併美國上市通路商 ERS,2021 年再購併美國扣件通路商 PFI, LLC。

螺絲螺帽扣件有合金鋼、不鏽鋼、中低碳鋼三種材質。過去,美國四大扣件通路都只專營一種材質,大國鋼購併了原本主攻合金鋼扣件的 Brighton-Best 後,打破界線,三種材質都販售;但他保持合金鋼扣件利潤穩穩賺,卻刻意壓低其他材質的價格,逼得對手紛紛倒閉或求售。四大扣件通路商,如今就剩下大國鋼的 BBS 和不鏽鋼扣件通路 STAR。目前 star 已經賣給私募基金。

● 以創新模式 B2B 經營工業通路

1. 公司所進行的營運模式是 B2B 工業通路,傳統通路模式需要靠人去撮合;大成鋼自 2000 年、大國鋼自 2009 年開始導入網路撮合,在網路上就要及時幫忙解決價格與數量問題。其經營特色與利基是有很齊全的庫存與種類,現在每天兩家公司 (大國鋼與母公司大成鋼) 加起來有超過一萬筆詢單,光靠人工已經無法完成,現在在線上完成的訂單比重已經高達九成。以前美國的通路賣的產品多比較分散,大成鋼大國鋼首創一站式的通路服務;使其在庫存管理以及資金規模上具有很高的進入障礙。

2. 在美國,競爭對手停留在傳統通路系統階段,其他廠商沒有發展系統的原因,應在於開發成本高以及專業人才培養延續性;這也給了公司很好的建立競爭優勢的機會;到目前為止,只有大成鋼大國鋼集團一次同時銷售這麼多品項的鋼品,充分滿足客戶一站購足的需求。優越現代化的經營模式也逐漸取代傳統通路,使公司經營規模日益擴大;舉例而言,2008 年購併買了 Brighten Best 當時一天的營業額僅有 14 萬美金,到今 (2022) 年已經到 300 萬美金。

3. 另外,大國鋼都是以買斷方式在營運;每一個產品有所謂的 A、B、C 價。中間的從業人員的角色將從過去的搓合變成媒介。

4. 採購是靠系統,有兩個概念:手上有多少庫存、以及 available,再根據過去銷售一般水平,去平衡適當的庫存水位。價格的波動以中鋼的盤價為主。

● 美國景氣因升息降溫,大國鋼訂單相對穩定

1. 大國鋼目前單日營業額、毛利率仍維持在 300 萬美元、40% 左右高檔水準。大成鋼的毛利率去年是 39%,今年是 29%,大國鋼獲利率相對較為穩定,但景氣上揚時大成鋼則相對比較有爆發力。螺絲螺帽的價格相對是比較穩定的。

2. 雖然美國景氣因通膨壓力及升息而降溫,但目前公司並未感受到需求受景氣影響而有明顯轉折,且網路通路銷售模式讓公司擁有產品價格主導權,受原料波動影響較小;集團今年營收應該會超過 1200 億元。因產品特性因素,大成鋼現在比較會感受到美國景氣的變化,大國鋼的業務則感覺還好。大國鋼受惠客戶分散,且在北美市佔率提升、價格受原料波動影響較小等,銷售價、量保持穩健,今年營收、獲利也有望同步創高。

3. 全球蒙受通膨、升息壓力,但美國經濟相對穩健,加上大規模基礎建設計畫可望逐步啟動,還有購買美國國貨法案加持,以及公司市佔率提升、網路通路銷售模式效益顯現。另外在運價方面因為目前每個月都有數百櫃的船運需求,對航運公司有議價優勢。因多數資產以美元計價,美元升值時會有匯兌收益。

4. 公司保守預估今年獲利至少會維持四塊錢以上,2023 年在沒有新購併案的前提下營收應該會維持 10% 的成長性。

● 積極併購為主要成長策略

1. 新業務拓展:未來朝向工業用各式工具零件發展,包括切削工具、手工具、以及建築用螺絲,但穩定與高品質的產品來源是關鍵要素。除了扣件外,大國鋼在 2017 年時也併購美國工業級手套品牌 Ironclad Performance Wear,事業版圖拓展至工業防護用品、充實產品線。

2.2021 年公司斥資 1.47 億元,透過私募取得正道 (1506-TW)6000 萬股,今 (2022) 年四月又斥資 4.95 億元,透過參與私募、收購的方式,取得正道 3.95 萬張持股,總計持有正道 5.54 萬張股票,持股比 21.1%。併購正道除了財務投資的目的之外,正道在台南擁有土地資產,與大國鋼同集團的隆美窗簾,未來可能會有土地需求,也是此次大國鋼入股正道的原因。未來會設一個系統家具的廠。

3. 美國扣件通路業已逐漸走向整合,我們認為,未來大國鋼如果進一步併購了剩餘下來的美國通路同業如 STAR 等,觸及美國政府的反壟斷禁令的機率亦不高;主要是通路業具有可被多元銷售取代的特質,並不容易產生壟斷現象。

本資料係由德信證券投資顧問股份有限公司所提供,未經授權請勿抄襲、引用、轉載。

內容若涉及有價證券或金融商品之研究或說明者,並不構成要約、招攬或任何形式之表示及推薦,投資人若進行該資料之投資或交易者,應自行承擔損益投資人應審慎考量本身之投資風險,並應就投資決策及結果自負其責。

- 七期資金終點,The Lume資產跳板!

- 掌握全球財經資訊點我下載APP

- 講座

- 公告