富邦全球ESG綠色電力ETF 10/20掛牌上市

富邦投信

市場氛圍悲觀下,綠色能源儼然已成為全球轉型趨勢下的新投資機會。近期募集成立的富邦全球 ESG 綠色電力 ETF 即將在 10/20 掛牌上市,證券簡稱為「富邦 ESG 綠色電力」、證券代號為「00920」,該 ETF 經理人洪珮甄指出,歐美冬季用電需求高峰即將到來,缺電問題迫在眉睫,短期先以石化與綠能並存的方式解決過渡階段的缺電問題,長期目標依舊是積極發展綠能、降低排碳,並且追求能源自主,在維持整體綠電產業偏多看待下,建議投資人逢低長線布局富邦全球 ESG 綠色電力 ETF。

全球再生能源市場在後疫情時代受到供應鏈中斷、原物料成本攀升及地域紛爭等逆風因素所紛擾下,仍於 2021 年繳出亮眼的成績單,無論是風電、太陽能的年度新增裝置容量創下近年來的新高,仰賴於各國積極加大綠電相關基礎建設的投資支出,以確保未來階段性的減碳目標能順利達成。

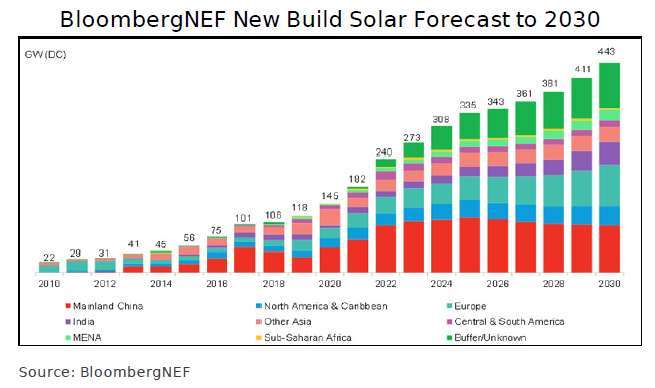

洪珮甄進一步指出,根據彭博最新的預估,在美國 IRA 法案補貼的提振與歐盟能源自主法案的通過之下,無論是太陽能或風電在 2022 年的新增裝置容量預估值,可望皆高於 2021 年,不過 2022 年的關注焦點會落在太陽能領域,因為太陽能在 IRA 法案中迎來睽違已久的生產成本補貼 (PTC),對於生產成本的補貼比重更高,因此預計從 2022 年到 2030 年都可以看到明顯的成長動能。至於風電,預估 2022 年仍會受到一定程度的供應鏈與原物料衝擊,2022 年的新增風機容量保持小幅增長,不過預期 2023 年將迎來新一波增長動能。

展望後市,近期石化燃料價格維持高檔,且即將迎接歐美冬季用電需求高峰,洪珮甄指出,短期不容易見到油價的快速下跌,因此以成本角度來說,再生能源將持續受益於其相對低廉的生產成本。

此外,缺電問題迫在眉睫,近期陸續見到部分先進國家如德國,藉由提升燃煤及核能發電量以支應缺電問題,不過根據 IEA《2022 年全球能源投資報告》的調查數據顯示,傳統石化能源的資本支出並未因此大幅增長,歐美國家仍極力追尋符合減碳目標的能源解決方案,短期先以石化與綠能並存的方式,解決過渡階段的缺電問題,長期目標依舊是積極發展綠能、降低排碳,並且追求能源自主。

綜上所述,洪珮甄強調,即使市場氣氛低迷,然而在維持整體綠電產業偏多看待下,建議投資人應著眼長線角度,逢低佈局相關產品,如富邦全球 ESG 綠色電力 (00920)ETF。

彭博預測各國至 2030 年之太陽能新增裝置容量

【富邦投信獨立經營管理】本基金經金管會同意生效,惟不表示本基金絕無風險。基金經理公司以往之經理績效不保證本基金之最低投資收益;基金經理公司除盡善良管理人之注意義務外,不負責本基金之盈虧,亦不保證最低之收益;本文提及之經濟走勢預測不必然代表基金之績效;基金之投資風險及有關基金應負擔之費用已揭露於基金之公開說明書,投資人申購前應詳閱基金公開說明書。本公司及各銷售機構備有簡式公開說明書或公開說明書,歡迎索取;投資人亦可連結至富邦投信網頁 (https://www.fubon.com/asset-management/index) 或公開資訊觀測站 (https://mops.twse.com.tw) 查詢。有關本基金運用限制及投資風險之揭露請詳見本基金公開說明書。投資人申購本基金係持有基金受益憑證,而非本文提及之投資資產或標的。有關基金之 ESG 資訊,投資人應於申購前詳閱基金公開說明書所載之基金所有特色或目標等資訊,相關資訊可透過經理公司網站 (https://www.fubon.com/asset-management/index) 查詢。「ICE FactSet 全球綠能 ESG 指數」(以下簡稱標的指數) 係由 ICE Data Indices, LLC 或其關係企業所擁有,且已由 ICE Data Indices, LLC 授權予富邦投信使用。標的指數為 ICE Data Indices, LLC 與其關係企業之商標,並須經授權才可使用。標的指數係由 ICE Data Indices, LLC 或其關係企業所維護。ICE Data Indices, LLC 與富邦投信或其關係企業並無附屬關係。富邦投信已與 ICE Data Indices, LLC 就使用標的指數簽署授權契約。富邦投信或富邦全球 ESG 綠色電力 ETF 證券投資信託基金 (以下簡稱本基金) 並非由 ICE Data Indices, LLC 資助、擔保、分銷或推廣,且 ICE Data Indices, LLC 對富邦投信、本基金或本基金追蹤指數之能力不作出任何聲明及保證。指數過去表現不代表未來表現。本基金以追蹤標的指數報酬為目標,因此標的指數價格波動劇烈時,基金之淨資產價值表現亦將有波動之風險。此外仍有包括但不限於下列原因致生本基金報酬偏離標的指數報酬之情形:1. 基金因應申贖或維持所需曝險比例等因素而進行之交易,將使基金淨值受到交易費用、基金其他必要之費用 (如:經理費、保管費、上市費等)、有價證券或期貨成交價格或基金整體曝險比例等因素的影響而使本基金報酬與標的指數產生偏離。2. 本基金指數化策略原則上以完全複製法為主,惟遇特殊情形 (包括但不限於成分公司事件因素、成分流動性不足、預期標的指數成分即將異動、標的成分因屬於人權爭議或軍火武器等相關標的,基於控管政經風險而無法持有,基金因應申贖或指數調整因不同幣別換匯時間差異及其他市場因素等情況),使基金難以使用完全複製法策略管理投資組合,將影響基金整體曝險比率,因而使基金報酬與標的指數產生偏離。3. 為符合本基金追蹤標的指數績效表現之目標及資金調度需要,本基金得從事證券相關商品之交易。因此若持有的證券相關商品部位流動性不足、期貨轉倉正逆價差大、期貨正逆價差波動升高,亦可能造成本基金報酬所追蹤指數的偏離。4. 本基金以新臺幣計價,而本基金所投資的有價證券或證券相關商品可能為新臺幣以外之計價貨幣,因此匯率波動將影響本基金以新臺幣計算之淨資產價值,可能使本基金報酬與標的指數產生偏離。本基金追蹤單一標的指數,且指數成分股為綠能 ESG 相關類股,其組合雖經挑選達分散適合之成分股,但仍不排除存在類股過度集中的風險,經理公司將盡善良管理人之注意義務,以降低類股過度集中之風險,但不表示該風險得以完全規避。本基金上市前參與申購所買入的每單位淨資產價值,不等同於基金上市後之價格,參與申購之投資人需自行承擔基金成立日起至上市日止之期間,基金價格波動所產生折 / 溢價之風險。本基金自上市日起之申購,經理公司將依本基金每一營業日所公告「現金申購買回清單」所載之「每申購買回基數約當淨值」加計 110%,向申購人預收申購價金。本基金受益憑證上市後之買賣成交價格無升降幅度限制,並應依臺灣證交所有關規定辦理。本基金所涉之證券市場交易時間不同,因此本基金所涉之證券市場交易可能有無法即時完全反應基金投資組合之價格波動風險。另本基金的淨值反應其一籃子成分市值總合,惟盤中即時估計淨值與實際基金淨值計算之投組內容亦可能有所差異,可能造成交易資訊傳遞落差之風險。本基金屬於全球指數股票型基金,投資區域以全球成熟市場為主,行業範疇涵蓋太陽能、風能、水力發電、氫能、地熱發電、生質能、電池及儲能科技、其他再生能源等行業,因此參酌「中華民國證券投資信託暨顧問商業同業公會基金風險報酬等級分類標準」,屬於能源、替代能源產業,其風險報酬等級屬 RR4。此等級分類係計算過去 5 年基金淨值波動度標準差,以標準差區間予以分類等級,此等級分類係基於一般市場狀況反映市場價格波動風險,無法涵蓋所有風險 (如:基金計價幣別匯率風險、投資標的產業風險、信用風險、利率風險、流動性風險等),不宜作為投資唯一依據,投資人仍應注意所投資基金個別的風險。(投資地區政治、經濟變動之風險) 本基金主要投資於所追蹤標的指數相關之有價證券及證券相關商品,因此國內外政經情勢、國際關係之互動、未來發展或現有法規之變動,均可能對本基金所參與的投資市場及投資工具之報酬造成直接或間接的影響。經理公司將盡善良管理人之注意義務,盡力降低投資地區政治、經濟變動之風險,惟不表示風險得以完全規避。此外,標的成分股若屬於人權爭議或軍火武器等相關標的,本基金基於控管政經風險而無法持有,將使基金難以使用完全複製法策略管理投資組合。本基金自成立日起至上市日前 (不含當日),經理公司不接受本基金受益權單位數之申購及買回。本基金並無受存款保險、保險安定基金或其他相關保障機制之保障,投資本基金最大可能損失為全部投資金額。

- 掌握全球財經資訊點我下載APP

延伸閱讀

- 台股三萬點邁向新常態,新一代主動式高息ETF強勢出擊! 00999A野村投信獨門高息3D策略,掌握台股「零時差」

- 美伊戰火衝擊全球震盪 資金急尋股市平安燈 00961年化配息率逾14% 勇奪3月高股息ETF冠軍

- 【配息震撼】配0.25元年化衝6%!市值黑馬009803殺出存股族爆跳船潮

- 高股息ETF失色

- 講座

- 公告

下一篇