前進真人版大富翁!一檔ETF 就能包辦全球不動產

鉅亨網新聞中心

大富翁遊戲是許多人的年少回憶,玩家可以買地、蓋房,收取過路費,體驗地產大亨的收租樂趣,真實世界也能這樣嗎?或許很多人會認為:「房價太貴,根本是天方夜譚!」,但其實是可行的。有個很簡單方法,不需要動輒 8 位數以上的金額,也能買遍全世界不動產收租,就是透過跨國型 REITs ETF 即可佈局全球多元化不動產,小資金也能成為全球地產王,領取租金收益。

全球 REITs 規模快速成長 退休基金也愛買

REITs 擁有流動性佳、營運公開透明、兼具股債特性及收益多數配息等優點,因而受到全球投資人青睞,市場規模不斷擴大。根據 Nareit 資料顯示,全球有 40 多個國家或地區開始應用 REITs,已是全球商業不動產很重要的投資選項,截至 2021 年底,全球上市 REITs 數量達到了 865 檔,總市值也由 1990 年的 100 億美元,成長至 2.5 兆美元。

不僅散戶,就連法人也很愛買 REITs,多年以來,全球政府退休基金、校務基金、保險公司、銀行信託部及共同基金等等國際法人機構,都開始將 REITs 納入投資組合中,無非就是看好 REITs 受惠於不動產價格及租金收入上揚,以及配息機制,很適合希望退休時,可以定期享有現金流的投資人。

舉例來說,全球運作最成功的學校捐贈基金 - 耶魯大學校務基金 (The Yale Endowment),除了傳統股債配置,亦將 REITs 視為投資組合中不可或缺的一環;全球最大退休基金 - 日本政府年金投資基金 (GPIF) 於 2014 年也開始投資 J-REITs。

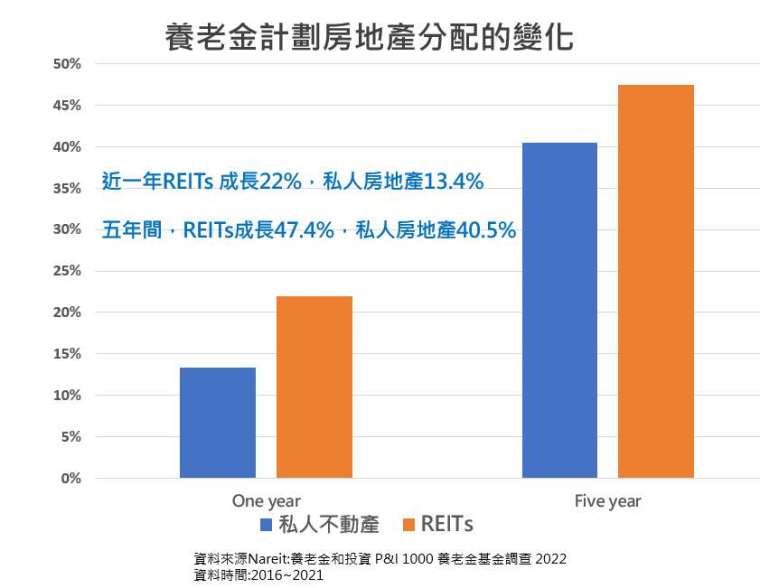

此外,Nareit 報導亦指出,Pensions & Investments 年度調查發現,美國前 200 大退休基金,近一年來 REITs 資產規模成長了 22%,達到 342 億美元。顯示全球養老基金將 REITs 列入資產配置,已是趨勢所在。Nareit 研究暨投資推廣執行副總裁 John Worth 即表示,如今超過 60% 的養老基金、捐贈基金已將 REITs 作為實質資產策略布局的一部分。

一檔 ETF 當起全球地產王

隨著各國陸續開放邊境,企業也多取消居家上班、恢復重返辦公室的模式,經濟逐漸邁向復甦之路。也因此,新冠疫情大爆發後,受到較大衝擊的零售、商辦、醫療保健等產業,自 2020 年下半年以來,逐步脫離谷底,2021 年第二季開始呈現正成長。

舉例來說,科技公司、金融業等企業員工開始回到職場上班,將會帶動商務旅行復甦,根據 Sunstone Hotel Investors 公布,都會區及團客導向的飯店需求增加,成長表現佳,主要是受惠於近期預訂活動增加,團體活動出席人數高於預期,商務住房率也有所提升。Sunstone 旗下 12 家飯店,今年每個月的每日平均房價,高於 2019 年,今年初至第 2 季為止,住房費率上漲了 11.3%。

因此,隨著商務旅行開始回暖,住宿型 REITs 表現在房地產行業中,脫穎而出,為休閒產業的復甦增添了力量。Seeking Alpha 引述 Evercore ISI 分析師報告指出,今年初以來至 5 月底,飯店 / 住宿 REITs 上漲了 7.9%,然而,標普 500 指數於同一時期,卻下跌了 13%。故在未來基本面轉佳的情況之下,不動產投資價值將浮現,可望獲得市場資金流入,後續表現空間依然可期。

該如何參與全球 REITs 投資契機?最簡單的方式莫過於買進全球多元化佈局的 REITs 商品!今年 5 月掛牌上市的富邦入息 REITs+(00908) 值得列入選項,它是目前國內首檔跨國型 REITs ETF,以「全球入息不動產與基礎建設指數」為標的指數,投資區域橫跨澳大利亞、法國、英國、德國、加拿大、美國、日本、新加坡、香港、台灣等 16 個市場,從中選出全球前 30 大高殖利率不動產及基礎建設標的,作為成分股,每年半年會調整一次。

「全球入息不動產與基礎建設指數」自 2017 年 10 月成立滿一年後,歷史股利率穩定在 6% 以上,2020 年雖然受到新冠疫情衝擊,股利率雖然一度回落到 4% 左右。目前隨著各國陸續展開邊境解封,不動產相關產業的營運與股利率正逐漸恢復中。

後疫情時代來臨,全球經濟活動漸漸邁向正常,未來 REITs 展望仍可樂觀以待。投資人不妨藉由跨國型的 REITs ETF,布局全球商辦、購物中心、物流中心等不同類型的不動產,利用小資金即可一圓全球地產大亨之夢。

- 講座

- 公告

上一篇

下一篇