首席經濟學家 邱志昌 博士

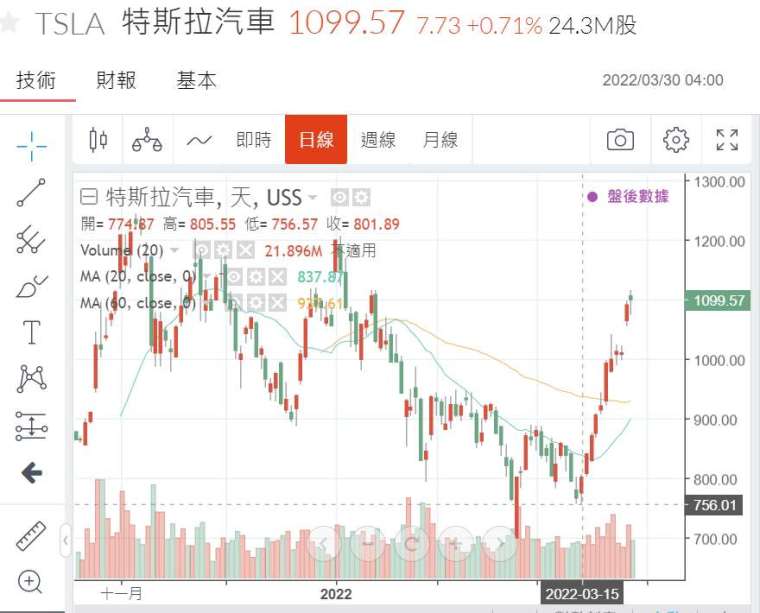

在歷練過 2021 年底,CEO 馬斯克申報出售持股,與 2022 年 2 月底俄羅斯入侵烏克蘭戰爭、及 3 月 16 日 Fed 緊縮貨幣政策三大利空襲擊,TESLA 股價由 1,200 美元 / 股大跌至 700 美元 / 股。而就在 3 月 16 日,Fed 宣告開始升息 0.25%、並預計於 5 月開始收縮資產負債表;主席鮑爾並宣稱,不排除在下次 FOMC 會議中,一次升息兩碼;對股價形成利空出盡後,TESLA 股價由 700 美元 / 股,一口氣大幅反彈到 1,100 美元 / 股。但這樣一個大跌又大漲的情勢,卻被這位想登陸火星的 CEO 潑了一盆冷水,馬斯克對 2022 年全球經濟景氣並不看好,他認為 2022 年第三季、或有成長趨緩或是衰退的危機。

如果景氣衰退說,這是經濟學家的說法;則檢視或是驗證此說可能性,應由總體經濟理論與景氣領先指標,去做理性推測。但馬斯克是全球電動車 CEO,他的預測或直覺應該是由,產業經濟的供需循環思考;這可能意味著,電動車產業已經由獨占、進入寡占市場,或是春秋戰國時代。不僅特斯拉有充沛的生產能力,中國大陸的廠商也急起直追,而且美國其它與歐洲德國、法國大廠也緊跟在後。眾所周知,台灣的鴻海集團最近兩年以來,也在積極建立,生產電動車的生產供應鏈平台。但是由鴻海這兩年的股價表現來看,在這次大多頭台股電子行情中,鴻海股價可能只受益於,Fed 的無限量 QE 政策效果。它的股價自 2020 年 3 月低價的 70 元 / 股,上揚至 2021 年 3 月的 135 元 / 股;之後就出現盤整停滯狀態。這對鴻海集團而言,要由智慧型手機的最大代工者,步入電動車產業、或傳聞的未來 Apple Car 的代工,似乎時機未到。

但對於電動車零組件、小股本公司而言,股價卻有不俗表現;由於全球 IDM 廠對於二極體需求強勁,因此對於強茂、德微、台半等股價具有推升效應。檢視這些股票的月線、或是周線圖發現;其長期投資的價差並不小;例如強茂公司,股價由 2014 年的 20 元 / 股,2018 年時衝到 60 元 / 股;而近期則再從 40 元 / 股上衝到 120 元 / 股。除了強茂之外,德微公司股價也同樣表現優越,由 2020 年初 40 元 / 股、大漲到 2021 年的 120 元 / 股,再上揚到近期的 327.5 元 / 股。台半股價亦同,由 2013 年的 20 元 / 股步步上揚、至近期的 90 元 / 股。

由於特斯拉股票即將進行分割,流動性將會增加;而大陸疫情嚴肅停工,再者俄羅斯與烏克蘭戰爭,打亂了相關產品供應鏈;油價上揚也使得電動車受到青睞,也使「引申性需求」(Induce Demand) 增加。以上這些上市公司多有一個共同的特色,就是「小股本」(Small Size);例如台半股本為 26.5 億元;且有高本益比與穩定的獲利,台半 2020 年每股盈餘為 2.29 元 / 股,2021 年 3.55 元 / 股;營業毛利率為 32.19%,營業淨利益率為 15.43%。台半的每股淨值為 26.98 元 / 股,以 4 倍 PB 值計算,其價值為 107.92 元 / 股。

其實運用 PB 市價淨值比法、衡量合理的公司股價,是可以這樣估計的:一、營業淨利率在 10% 以下的公司,大多屬於 OEM 廠商、其合理的公司價值通常是,市價淨值 PB 值的 2 到 4 倍之間。二、而營業淨利率在 10% 至 20% 之間的公司,則若非得利於管理利潤,便是處於非完全競爭市場,其享有的 PB 倍數或可為 4 到 6 倍之間。三、而淨利率在 30% 至 40% 者,該公司可能身在寡占產業中,其公司價值股價或可享有 6 到 8 倍之間。四、而營業利益率為 40% 到 60% 者,該公司可能身在聯合壟斷生態,應可享有 PB 值為 8 到 10 倍之間。以上這只是一個單純的合理公司市值判斷原則,本文論及公司價值涉及的決定變數較為簡易,如果有其它重要的核心技術,或是強有力的競爭力,則所給予的 PB 值倍數將可隨之改變。

合理股價的評估,最主要的目的就是要把它,當成買賣股票的主要參考。如果市價大於合理股價,則該賣出該公司股票。如果市價小於合理股價,則應該買進該公司股票。這項操作原則與一般財務理論,基本上邏輯與思維是一致的;你也可以用比較複雜的「現金股利折現法」,或是用本益比法,去衡量合理股價,但操作原則多是雷同的。「每股淨值」(Book Value) 就是,資產負債表上的股東權益總額,除以流通在外股票總數;而所謂「市價」就是股市中的股價。每股股價除以每股淨值,就是「市價淨值比」PB 法。

(聲明:本文僅為財務理論,融入實戰經驗分享;不為任何引用本文做投資決策、與投資損益背書。)

上一篇

下一篇