【邱志昌專欄】融資舉債?借易還難!

首席經濟學家 邱志昌 博士

壹、前言

此次 Fed 無限量 QE,是否能功成名就?最重要發展就是「GDP 成長率」與「物價增加」速度與幅度,在互相競賽下、最後誰勝出?若可用平均 2% 到 3% 物價 (簡稱:CPI) 年增率,取得 6% 年 GDP 成長率;則確認 QE 贏得勝利。要檢測最後結局並不難,因為 GDP 成長領先指標是,PMI(採購經理人指數) 與 ISM(美國採購經理人協會指數)、與失業率。QE 失敗多因為,當下低利率大舉債、未來利率升高後、前債加後債、債台高築;本金加債息,形成永遠填不滿的「債務黑洞」。擴張貨幣政策為何會由邊際效用遞減,最後反釀成物價與 GDP 兩敗俱傷大災難?債務黑洞是核心變數。

近期 QE 不斷被華爾街質疑,就是因從 2021 年 3 月開始,美國每月 CPI 年增率、一下子從 Fed 目標值 2%,跳升到 2.6%(3 月);3 月或許可將通膨,歸因於 2020 年 3 月低基期。但接著卻連 4、5 與 6 月,CPI 年增率持續亮出警訊:4.2%(4 月)、5%(5 月)、5.4%(6 月);這使得華爾街對 QE 效果產生深度懷疑;通膨雜音接踵而來。

貳、政府有主權信用相挺,很難發生倒債違約!

投資機構絕不健忘,Fed 在 2009 年金融風暴後,三次 QE 帶來的資產價格大漲經驗,最後萬物齊揚;股市、房地產、消費者物價先後一一上揚。從 2009 年 3 月到 2017 年 12 月第三次 QE 退場,這些回憶餘溫猶存。因此這次 Fed 無限量 QE 宣告後,從機構投資到販夫走卒,反應幾乎不分軒輊,齊奏「通膨頌」。這次更誇張的是,當初幾次限量 QE 皆是小家碧玉,節制金額與利率目標,如利率為 1.75% 到 2.0% 等。但這次金額完全「無限量、吃到飽」、利率也是採到底:0% 到 0.25%。

天下眾生在鮑爾主席,「無限量 QE」這句話脫口而出之際,馬上明白,這種低到谷底的利率,錢是不借白不借了。但借錢終究是要還的;登天難、求人更難,借錢難、還錢更難;借與還這兩種行為永不相稱、借貸兩方大多「先禮後兵」。

尤其是國家債務,無論是民主、共產與社會主義多以照顧人民為優先,債務融資推展公共建設與人民福利理所當然。不少政府支出部分是無償、或屬於「無形回饋」的;如失業救濟金、公園、社區、道路、橋梁興建、軍人與公務員薪資等。

因此若每年稅收金額低於財政支出,幾年後政府肯定要發行公債借錢;長期國家債務越來越龐大。這在全球各國,印鈔票換選票、無一免役。

叁、國家宛如企業、資本財務預算稅收結構不影響國家價值!

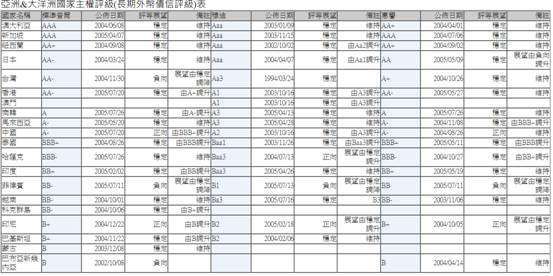

例如照顧老人無微不至的日本,2021 年 3 月底國債總共 1,216 兆日圓,比 2020 年多出 101 兆日圓;由於 COVID-19 疫情,因此年度債務成長幅度飆高。日本是全球最早、也是長期被關注,負債對年 GDP 總額比率最高國家。其約國債佔年 GDP 的 224%;顯示不吃不喝、至少 2.24 年生產總額才能清償累積的國債。三大信評公司標準普爾、惠譽、穆迪在 2020 年 7 月將日本,主權信用等級降為 A 級負向。

但就如同兩位財金大師 M.M 定理所述,一家公司財務結構,不會影響其總市值;資本結構與公司價值無關。只要能持續賺大錢,本金從哪裡來非重點。一國家只要能發新債還舊債,永遠有支付利息能力就夠,不會有政府違約事件。

QE 政策源自於英格蘭銀行「公開市場操作」(Open Market Operation),即中央銀行運用自己發行國幣,買進 (寬鬆)、或賣出 (收縮) 在金融機構、銀行等庫存公債或公司債、不動產抵押債券 (簡稱:MBS,Mortgaged Backed Securities),釋出或回收貨幣、增減貨幣供給、影響經濟運行。英格蘭或 Fed 是一個國家發鈔機構,但公債則是一國財政部發行。為國家預算需要,如在稅收無法充足下,只得輔以「國家主權信用等級」發行公債;它是沒提供任何擔保品,政府公債只有國家主權擔保。因此一國央行印鈔、與財政部發債,在貨幣市場中財政部賣公債、Fed 與機構投資者買公債、形成一個 Cycle。而金融機構因 QE 釋資,可供放款金額滿屋,會主動通知企業與消費者趕快來借錢。公開市場操作 (英格蘭銀行)、資產購買 (日本央行)、QE 政策 (美國 Fed) 邏輯一脈相承。

企業經營當然追求無限獲利;透過槓桿操作、賺取超額報酬,原本就是 CEO 專業職能。企業財務長需要具備銀行打交道能力;尤其在市場利率變動之際,若融資進行順利、可為企業獲得顯著利差益。日本在 1990 年資產、股市泡沫化破裂,此後至今年日本央行動用不計次數的「資產收購」,與日圓 QE 政策,購買日本金融體系 MBS 與東京股市 ETF,支撐泡沫潰敗後的資產與股市。

但因為金融體系在景氣高峰期,所承接的貸款多是資產價格高估的擔保品,因此當景氣下滑、房地產價格下跌三四成,再也起不來之後,利息支付出現問題,接著衍生出擔保品的市場價格,遠低於貸款人的剩餘債務;即使將擔保品在市場拋售,其所得也很難補足債務人所剩餘債務。這種情勢在政府連續多次的資產購買政策,也無法化解之後,終於演變成蝴蝶效應,日本的金融機構,接二連三出現倒閉危機;而企業也因為在 1985 年起大肆擴張,在 1989 年底景氣衰退之後,營業現金淨流量降低,高昂的折舊費用折損稅後盈餘;此時開始出現短期還債的壓力。

肆、結論:景氣高峰期最好避免高額舉債投資!

企業多是在景氣最繁榮時,被下游廠商的需求觸動擴張動機;在客戶一再要求下,半推半就大舉資本支出;以保留盈餘、與低利率向金融機構大量融資。但景氣非年年張燈結綵喜洋洋;當市場供給超越需求、或是與生命共同體的客戶不再合作後,景氣成長開始趨緩、毛利率開始停滯降低、企業純益利降溫、產品價格下跌、盈餘衰退、償還債務需要調度;這樣的歷程在正常、無黑天鵝情況下,歷程至少 10 多年時間。

以台股加權股價指數,當成景氣循環指標,台灣景氣谷底在 2016 年 1 月之前,從 2016 年 1 月至 2020 年 10 月 4 日前,突破 12,682.41 點高點前是復甦期;而此後逐步步入繁榮期。在繁榮期之後的第一道關卡,在 2021 年 4 月 26 日的 17,709.23 點;這是通膨勝過 GDP 成長的警訊。總體景氣一旦進入繁榮期後,不會快速斷然失去光彩;至少尚有多年延續期間。2018 下半年後感受美中貿易戰爭意外商機而擴廠的,已是第二波資本支出,而 2019 年再擴產者已是第三波。

2020 下半年至 2021 年上半年擴廠者,已是通膨顯著、景氣對策信號已連續 4 個月,亮出紅燈的景氣過熱,且領先指標連續 4 個月小幅下滑,這裡是最有風險的擴產者;因為產業景氣與股價指數多在高檔區。企業與人體一樣,有谷底、復甦、繁榮、衰退與蕭條生命周期。我們認為,未來至少還有幾年時間,景氣復甦與繁榮節奏會反覆持續;債務黑洞不會快速光臨。但與股市一樣?此時再進行資本支出,是否為時已晚?有在景氣過熱投入的風險?雖然暫時不會釀成債務黑洞,但否會陷入高成本經營的泥沼中?

(聲明:本人未在 Telegram,建立「飆股聊天室」帳號;該帳戶冒用本人肖像。請讀者注意、謹慎。文章為財金學術研究,非投資建議;不為投資損益背書。)

- 弱勢美元來襲!2026 歐日圓操作全攻略

- 掌握全球財經資訊點我下載APP

鉅亨贏指標

了解更多- 講座

- 公告

上一篇

下一篇