【邱志昌專欄】當空頭市場來臨時?

首席經濟學家 邱志昌 博士

壹、前言

我想很少人、很少文章、現在就去提「空頭」;在台灣產業前景如此火熱發展,股價多頭攻勢一波又一波、波濤洶湧、後浪推前浪、浪浪相銜、欲罷不能。且放眼望去,每位上市櫃公司負責人、與全球所有經濟學家、及產業研究機構;對 2021 下半年、甚至展望 2022、2023 年前景皆甚為樂觀之際,為何會有這麼愚蠢的文章?去討論「當空頭市場來臨時」?是先天下之憂而憂?還是文章寫到江郎才盡了?或在這一大波大多頭行情中,沒賺到錢、眼紅了?或為譁眾取寵?無病呻吟?當然都不是。

貳、凡事禍福相依、股市空頭總是在、基本面最強之際、醞釀與萌芽!

「生於憂患,死於安樂」,再強盛的國家如果一直多沒戒心,那麼它是會很快就墮落。將這道理用在股市;那就是如果在股市中,沒大膽把握住過去股價剛起漲的機遇,讓它一飛沖天;那今日必然是仰天長嘯、捶胸頓足。同樣若在大多頭環境中,永遠多被狂熱行情沖昏了頭,而不在高點去想晴空霹靂、空頭呼嘯而來的可怕;萬一股價來一段數千點的回檔?想必又是徒呼負負、呼天搶地。天有不測風雲?人有旦夕禍福?有花需折直須折?莫待無花空折枝?

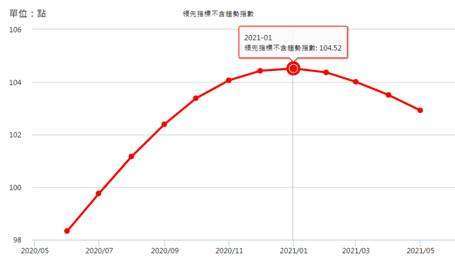

「進二退一」是股市隱形空頭趨勢形成初步,7 月中旬之後,台股大盤每天開高走低,日成交量仍高達 4、5 千億元、融資餘額不斷創新高、當沖比率勇往直前、歡樂年華、鎮日狂歡。而總體經濟,則是台灣的進出口貿易、出超金額每月屢創新高、景氣對策信號連四月紅透半邊天。但我們特別注意到了,代表景氣循環谷底、復甦、繁榮、衰退的領先指標,已悄悄地小幅連續微幅下跌四個月。當然我們也知道,這是因為台灣陰錯陽差不巧、在 5、6、7 月被 COVID-19 疫情糾纏,內需市場暫時急速降溫所致。我們也百分之兩百確信,即使 Fed 預估美國第三季 CPI 年增率高達 5% 以上;鮑爾主席也不會升息,只會意思意思、收縮一點資金、做個樣子。當資金如此氾濫時代,去高歌「當空頭來臨時」?不啻在歡宴中大奏「安魂曲」?特煞風景的?

但我們歷經過多次經濟景氣變遷,與股市多空大循環起落經驗發現,不管在任何情況下;台灣國發會編制的「景氣領先指標」,本身就是股價指數每次循環高低點重要前瞻。不管是來自內、或外生的經濟與非經濟變數,只要領先指標持續下跌到慘不忍睹;大斷頭、大熔斷的股市就是長期底部區。但當景氣日正當中、璀璨閃亮、紅到發紫時,領先指標卻悄悄下跌,經驗上多是股價中、或長期做頭信號。我們要小心、仔細、因為魔鬼總藏在細節中。投資者多想賣在最高點,捨不得該捨的時候;當然我們也跟所有眾生一樣,不知何年?何月?何日?何價?才是最高價?但我們體認到,在風險這麼大的股市中,需知足、保守、放下自己一貪再貪、狂貪的意念與野心。

今年上市公司上半年業績,沒有不特別亮麗的,但股價也很不便宜;投資股市主要在賺取差價;當沒有價差可期待、未來業績成長能見度轉變時,投資人不會因為持股是資優班,現金股息特別好、而繼續持有股票。因為這些股息殖利率多遠不及 10%、每天股價漲跌幅;股息相較價差只是鳳毛麟角。將配息所得當成最次要訴求,成為今年操作股票常態;尤其是在今 2021 年剛剛竄起來,鋼鐵、塑膠、或其餘傳統產業類股,去年多還苦守寒窯,今年哪有甚麼嫁妝?例如約 154 元 / 股股價、預估 2021 年至少可賺約 1.5 個股本以上的長榮海運,股價高聳天際,但今年配 2.5 元 / 股股息;每天當沖殺進殺出,只為這 2.5 元 / 股股息?在當沖比率動輒高達 46%、甚至超過 56% 之際,跟投資者談甚麼參加 7、8 月除息旺季?是否會被當成食古不化?會被學生笑,老師您是否研究室待太久,走進市場就迷路了?

叁、「史詩級泡沫」引為戒的特斯拉股價?QE 效果是已經疲乏了!

即使是創業股東,在股價高到不可思議價位時,也會適時顯著調節持股;他們苦久等待的就是這一刻。在過去尚未開放反向當沖之際,股價與公司基本價值關係判斷,多可根據公司淨值做為股價是否高低估準則?現在由於投資者每天「羊群效應」(Herding Effect) 太強,把錢不當錢地揮灑自如、上沖下洗,造成目前股價高估;這時就很適合原始股東賣出股票了。若指數再往上衝,對原始股東,必然是「奇異恩典、聳立雲端、忍無可忍」的天價區。

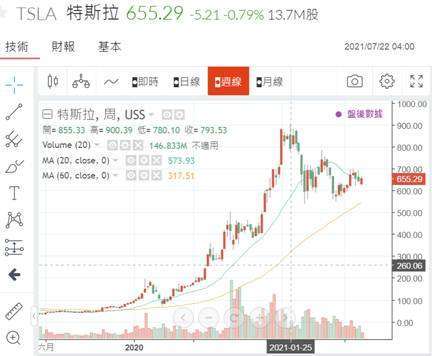

最投機、但也最前瞻、勇於產業革命開放的企業家,非美國電動車 CEO 馬斯克莫屬。特斯拉公司股價最高為 2021 年 1 月 25 日,900.39 美元 / 股;但近期已跌到 621.29 美元 / 股、跌幅為 30.99%。這是被目前美股最大空頭,葛拉漢先生引喻為「史詩級泡沫」最醒目標竿之一。特斯拉從 2019 年 7 月底 42.08 美元 / 股至今,漲幅為 14.76 倍。但從 900.39 美元 / 股至 621.29 美元 / 股、跌幅為 30.99%。馬斯克與亞馬遜公司前 CEO 貝佐斯,同樣是美國科技業、與資本市場的瘋狂傳奇人物。這些頭腦一流、創意最前衛、經營績效最優越的企業家,多不會「暗算」自己公司的股價到底值多少?

肆、結論:看不出破綻的空頭風險!

非專業的投資人往往會問,世界瘟疫就在當下,為何大家要錢比要命還瘋狂?Fed 的業績就是經濟與金融市場的蓬勃發展,這個溯源於強勢資本家、摩根家族等組成的聯準會,當然將金融市場視為,美國國力強弱的真正實力所在。從 2009 年 3 月以來至今,只有 2017 年底到 2020 年 3 月中斷過,QE 政策已將利率降到最低,也將資金釋放量揮灑到極致,最徹底地營造出寬鬆環境。目前全球最繁華的股票市場,看不出任何足以使股市步入空頭的破綻。但我們只知道,在景氣最強的時候、景氣領先指標開始下滑之際,不適合大撒資金跟著羊群走;或許暫時從鬧市中抽離,可以理智見到真實的、股市結構轉變徵兆與面貌。更可以從容悠哉地採取可短可長策略,保留幾分實力、以備應付那些莫名其妙、突如其來、不可理喻的利空。

(嚴肅聲明:本人未在 Telegram,建立「飆股聊天室」群組,探討「飆股基因」;該帳戶冒用本人肖像,提醒讀者注意!文中個股只為舉例,無多空立場、也無投資與否建議;不為引用本文投資損益背書。)

- 弱勢美元來襲!2026 歐日圓操作全攻略

- 掌握全球財經資訊點我下載APP

- 講座

- 公告

上一篇

下一篇