陽明現增股大換手 中多繼續

理財周刊 2021-07-22 17:03

文.洪寶山

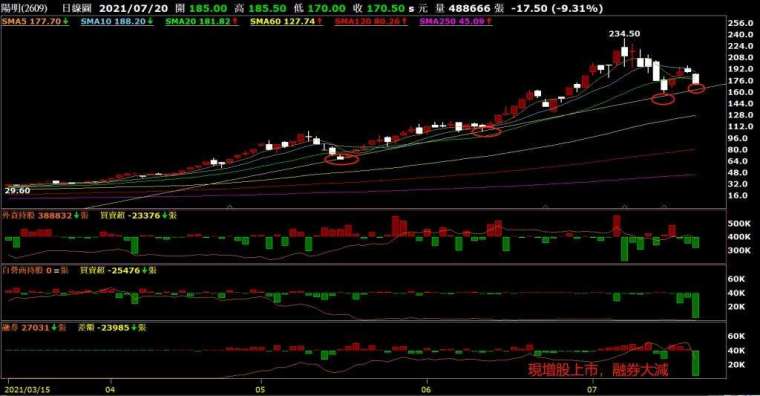

七月二十日外資賣 23376 張,自營商賣 25476 張,兩者共賣 48852 張,占了陽明當天成交量的 10.2%,由於收盤跌破 182 元的現增價,且自營商又積極的賣超,估計當天在 185.5~182 元賣超的自營商有可能是現增的籌碼,以開盤第一個一分鐘成交量 32051 張、成交價落在 185.5~182.5 元來看,正好是現增價附近,然後二至四分鐘仍守在 182.5 元之上,共成交 20836 張,預估可能有不超過 52887 張現增股已經在市場賣出,但上述的價格是小賺,所以加上一些小賠的單子,可能已經有十萬張現增股在市場拋售套現,假設還有六萬張的籌碼還沒跑的話,扣掉盤後的融券大減 23985 張,不論是放空回補或是現增鎖單的對沖平倉,這都代表十六萬張的現增籌碼已經得到的歸宿,預估陽明可維持二萬五千張以上的融券,保有繼續養空的條件。

多頭仍有企圖心守住中多格局

換言之,不排除當下處在 234.5 元高點拉回以來的B波反彈,且B波分為三小段,等這波修正後,預估還有一次解套波的反彈。

這次陽明從 234.5 元高點跌到 159 元低點,七月十九日反彈的高點正好是二分之一壓力的 196.5 元,七月二十日的拉回,陽明差不多落在上升趨勢線附近 (萬海也是),也就是說,七月二十一日隨著長榮恢復正常交易,貨櫃三雄必須出現反彈,否則中多就有轉弱的疑慮。

事實上七月二十日的自營商雖然大賣陽明,但卻買進長榮 1419 張,雖然數量不多,但代表多頭仍有企圖心守住中多格局。

外資賣壓集中在晶圓代工與貨櫃三雄

外資從七月十六日大賣貨櫃三雄,陽明賣 41352 張 (75.71 億元)、長榮賣 29329 張 (51.79 億元)、萬海賣 21798 張 (61.87 億元),佔外資賣超 905.92 億元的 20.9%,再加上台積電的 330.32 億元賣超,合計佔 57.36%,也就是說,外資的賣壓集中在晶圓代工跟貨櫃三雄。

外資在擔心什麼?七月十九日道瓊指數下跌 2.09%(-725 點),2% 的跌幅並不算大,但關鍵是當天正好是英國首相強森宣稱的七一九自由日,即英格蘭、蘇格蘭的封鎖措施將結束,威爾蘭、北愛爾蘭的封鎖措施則分別於七月十七日、七月二十六日結束。

強森為他的計畫進行了激烈辯護,稱在天氣變冷之前,現在是「採取行動的正確時機」。不過有一千二百多名科學家給醫學雜誌《柳葉刀》(Lancet) 寫了一封信,信中指責英國首相強森的計畫「危險且過早」,理由是英國是全球旅遊的樞紐地位,任何在英國占主導的變種病毒都可能蔓延到全球其他地區,這點在 Alpha 病毒事件上,已經驗證了,而目前北美與歐洲 Delta 病毒的蔓延,也跟印度有錢人在鎖國之前遠赴英國躲疫有關。

確診數飆升 原油大跌

近日,英國單日新增確診病例數字持續飆升。七月七日,英國單日新增確診破三萬例;七月十四日,英國單日新增確診破四萬例;七月十六至十七日,英國單日新增新冠確診數超過五萬,為英國自今年一月十五日以來的最高紀錄。

英國政府似乎正在回歸一種「群體免疫方式」,醫學專家們與華爾街擔心,今年夏天可能會出現新的變種病毒,而且不只一種,七月二十三日開幕的東京奧運會也已傳出有選手確診。對潛在的新型變種病毒威脅經濟復甦的擔憂,反映在七月十九日的紐約原油大跌 7%,失守每桶七十美元整數關卡,當然油價的下跌也跟 OPEC + 決議明年擴產有關。

不論如何,在即將到來的七月二十九日 FOMC 利率決策會議,不例外的金融市場對於任何的風吹草動都相對敏感,敏感到還有半年任期的鮑爾能否連任聯準會主席也被拿來炒作。

聯準會主席任期問題 延伸出經濟的不確定性

聯準會主席鮑爾任期將在明年二月到期,下一任主席需得到拜登的提名以及參議院的批准,眾議院一般不會對美聯儲任命人選進行投票。根據歷史經驗,白宮將在秋天決定聯準會主席提名人選。美國財政部長葉倫七月十六日被問到是否會推薦鮑爾連任,她表示將與拜登就這個問題進行討論,目前對聯準會的表現感到滿意。

這件事攸關到兩個議題,一是通膨暫時論,如果鮑爾沒有連任的話,金融市場會懷疑聯準會是否準備轉換立場,由鴿轉鷹。二是如果鮑爾連任失敗的話,將不利民主黨二○二二年的中期選舉,從歷史經驗來看,中期選舉往往不利於執政黨,執政黨總統的各項國內外政策都會讓市場重新審視。

對金融市場而言,穩定是最受歡迎的選項,尤其此時市場質疑聯準會堅持的通膨暫時論,如果陣前換將,市場可能會質疑擬任新主席是否有能力引導委員會朝著與新框架一致的方向發展,如此會造成經濟的不確定性,進而分散了民主黨在國會最優先的事項─推進拜登剩餘的四兆美元經濟議程的注意力。

短期通膨預期十三年新高 削弱復甦信心

美國六月份 CPI 通膨率數據跌破眾人眼鏡─月增率上漲 0.9%,年化率為 11%,創下了近四十年的紀錄。儘管聯準會一直在強調通膨暫時性,試圖緩解市場擔憂,但消費者顯然不太買帳,畢竟如此罕見的通膨上揚數據,已經開始侵蝕美國消費者信心和消費。

七月十六日公布的一項調查顯示,七月美國消費者對未來一年的短期通膨預期達到十三年新高,通膨擔憂還削弱了復甦信心,七月初消費者信心指數意外大幅下滑至五個月來最低水準。雖然此次的 CPI 數據中,絕大多數影響因素都可以歸結為二手車價格的猛漲,六月份二手車價格月增率上漲 10%。

通膨增加了中低收入家庭生活的壓力,並導致高收入家庭推遲購買大額非必需品,對比一九八○年代初以來,受訪者認為現在不是買車的好時機,畢竟多數人也認同二手車也不太可能以這種速度繼續上漲很久。

聯準會的通膨暫時論 底氣來自台積電

市場不明白支持聯準會維持通膨暫時論的底氣從何而來,但其實關鍵就在台積電積極支持生產車用晶片。第二季台積電法說會中釋出較去年同期相比大幅提高 60% 車用 MCU 產能,不論是分析師、車廠或是美國官員,都認為供應鏈瓶頸的緩慢解決將逐漸扭轉二手車的持續走高,進而讓通膨降溫。

所以藉由通膨上揚炒作聯準會提前縮表或升息的議題,已經不奏效了,反映在美國十年期債券殖利率自二月份以來首次跌破 1.2%,最低曾下探至 1.177%。十年期美債殖利率從年初的 0.93% 開始一路上漲,期間華爾街熱烈討論美債與通共同上揚的反常現象,推斷聯準會將提前升息或縮表進程。

在三月觸及 1.75% 附近之後,十年期美債便開始震盪下滑,雖然曾在 1.6% 附近維持了一個多月,但進入六月之後又再度下跌至今。如果從三月創下的年內高點起算,十年期美債殖利率至今已經下跌超過五十個基點。

來源:《理財周刊》1091 期

更多精彩內容請至 《理財周刊》

- 掌握全球財經資訊點我下載APP

上一篇

下一篇