【富蘭克林】富蘭克林證券投顧全球市場回顧與展望

富蘭克林

一、主要區域股債市回顧與展望

美歐股市

過去一週表現回顧:美十年公債殖利率彈升至一年高點,科技股領跌美股收低

美國十年期公債殖利率彈升至一年高點,儘管聯準會主席鮑爾淡化通膨風險,但仍拖累美股下跌、震盪加大,聯準會主席鮑爾表示近期殖利率上揚反映市場對經濟前景的信心,受到基期因素影響,通膨將在未來數月加速上升,但影響將是暫時的,預計可能要花三年多的時間才能實現通膨目標,重申將維持目前的購債速度直到經濟進一步取得實質進展。通膨預期推升各國債券殖利率急漲的壓力,掩蓋經濟數據樂觀及經濟逐步重啟的利多,壓抑歐股近週收低,中斷二月份以來週週上漲的氣勢,各類股中以受惠通膨及殖利率走揚與經濟重啟的能源、原物料、銀行、保險及旅遊休閒等類股表現突出。經濟數據錯綜:美國 12 月標普凱斯席勒 20 城市房價指數年增 10.1%,創 2014 年以來最大升幅,一月新屋銷售成長 4.3% 至年率 92.3 萬戶,惟同期成屋待完成銷售意外減少 2.8% 至六個月低點,上週初請失業救濟金人數減少 11.1 萬人至 73 萬人,降幅大於預期,二月消費者信心指數自 88.9 升至 91.3,優於預估,一月耐久財訂單成長 3.4%,創六個月來最大增幅,飛機除外之非國防資本財訂單成長 0.5%,則略不如預估。德國二月 IFO 企業景氣指數 92.4 優於預估;歐元區一月 CPI 年比增長 0.9% 較上月明顯升高、月比增長 0.2% 則較上月稍放緩;德國第四季 GDP 季比增長 0.3% 優於預估;英國截至十二月的三個月失業率 5.1% 符合預估;德國三月 GfK 消費者信心指數 - 12.9 及歐元區二月消費者信心指數 - 14.8 優於預估及前值。

史坦普 500 十一大類股跌多漲少,再通膨交易推升循環性類股漲勢,能源類股勁揚 6.79%,金融及工業類股分別收高 1.64% 及 0.53%,為唯三逆勢上漲的類股;反觀電動車廠特斯拉下跌 12.68%,回吐今年漲幅,亞馬遜回檔約 6%,居家修繕零售商 Home Depot 及 Lowe"s 去年第四季同店銷售躍增且均超出預期,惟前者以不確定性仍多為由未提供今年財測,後者財測預估保守,兩者股價均下跌超過 8.7%,拖累消費耐久財類股以 5.44% 跌幅表現居末;FAAMG 股價回檔拖累科技及通訊服務類股分別下跌 4.52% 及 1.42%,半導體股 NVIDIA 受惠於資料中心及遊戲需求強勁,第四季財報及今年第一季財測均超出預期,惟示警晶片短缺問題恐限制供貨,拖累股價回檔超過一成,Salesforce 第四季財報超出預期,營收年增 20%,但因全年獲利預測不如市場樂觀期待壓抑股價;殖利率彈升壓抑公用事業類股收低 3.25%(類股表現僅含價格變動)。

終場道瓊工業指數下跌 0.24% 至 31,402.01 點,史坦普 500 指數下跌 1.96% 至 3,829.34 點,那斯達克指數下跌 5.43% 至 13,119.43 點,費城半導體指數下跌 6.93% 至 2,999.16 點,羅素 2000 指數下跌 2.92% 至 2,200.17 點,那斯達克生技指數下跌 5.45% 至 4,937.94 點;MSCI 歐洲指數下跌 0.62%(彭博資訊,統計期間為 2/22~2/25,含股利及價格變動)

未來一週市場展望與觀察指標:刺激法案進展、疫苗施打進度、經濟數據、財報

(1)財政刺激法案進展:眾議院預計 2/26 表決 1.9 兆美元刺激法案,其中包含將聯邦最低時薪上調至 15 美元,不過,據稱參議院判定調高最低時薪並不符合採用預算協調程序的規定,而且,部分參議員正考慮刪減刺激法案的規模,刺激法案要在國會兩院一致通過仍需時間,民主黨目標在 3/14 失業救濟補助到期之前通過。高盛證券 (2/8) 預計新刺激法案規模將達 1.5 兆美元,自原先預估的 1.1 兆美元上修,並上調今明兩年美國 GDP 成長率約 0.2 個百分點,分別至 6.8% 及 4.5%。

(2)新冠疫情及疫苗施打進度:美國新冠肺炎疫情改善,單日新增人數及住院率均自一月上旬高點下滑,就疫苗施打進度,美國每 100 人的疫苗接種數量為 20.56 劑,快於多數國家 (彭博資訊,截至台灣時間 2/26 早上 11 點),根據彭博(2/19) 分析美國疫苗供應量有望在未來幾個月增加,到三月份每週疫苗供應將增至接近 2000 萬劑,到 4~5 月將增至每週超過 2500 萬劑,6 月將超過每週 3000 萬劑;嬌生單劑新冠疫苗的 FDA 諮詢委員會會議訂在 2/26 舉行,若獲得緊急使用授權將是美國授權使用的第三款新冠疫苗。

(3) 經濟數據:(a) 美國:二月 ISM 製造業及服務業指數、非農就業報告,初請失業救濟金人數,一月營建支出及貿易收支,聯準會褐皮書、主席鮑爾及官員談話。(b) 歐洲:各國二月份採購經理人指數、物價指數及一月份失業率;德國一月工廠訂單;義大利第四季 GDP 及一月零售銷售。

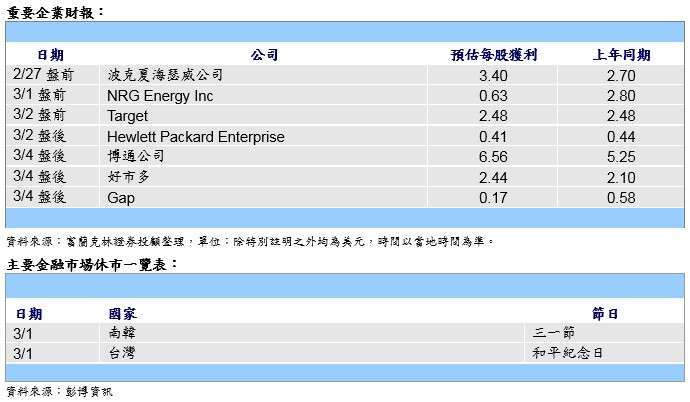

(4) 企業財報:彭博資訊統計未來一週包括零售商 Target、好市多,半導體股博通等 16 家史坦普 500 企業將公布財報。

中長線投資展望:定期定額或逢回分批佈局美國優質成長股,留意歐股政策作多行情

美股:富蘭克林證券投顧表示,新一輪刺激政策及景氣改善期待推升通膨預期,促使近期殖利率出現較大彈幅,引發美股回檔,震盪加大,然而,儘管債券殖利率彈升增添股市短線回檔壓力,但殖利率彈升的主要原因反映的是景氣動能改善,而且,聯準會多次重申將維持寬鬆貨幣政策,對於股市而言仍為有利的情境,預期股市短線震盪無礙多頭格局,建議投資人不妨趁股市回檔之際掌握分批承接機會,或者持續以大額定期定額方式布局產業配置多元的美國成長型股票基金,產業方面,科技及生技產業分別受惠企業數位轉型及人口高齡化趨勢成長前景明確,部分資金可搭配價值型股票基金操作,掌握類股輪動機會。

富蘭克林坦伯頓美國機會基金經理人葛蘭 ‧ 包爾認為,展望 2021 年,隨著疫苗施打,先前被抑制的需求獲得釋放,經濟增長及消費支出可望加速,美股經歷過去 9~12 個月的強勁漲勢後可能會稍事休息整理,但中長期前景依然樂觀,未來股市回報主要將由獲利成長所驅動。葛蘭 ‧ 包爾看好數位創新的投資機遇,數位創新的影響性已從科技業擴及工業、醫療、金融等其他產業,有助加速產業發展並提高國際競爭力。儘管科技股相對大盤呈現溢價,但必須牢記許多科技公司具備較快的成長性、更高的現金流量以及更高的投資回報率,考量科技股對於整體指數的獲利貢獻、未來 3~5 年的成長前景高於市場平均,整體科技類股並沒有被高估。

歐股:Refinitiv 資料 (截至 2/23) 顯示,預期第四季度 STOXX 600 公司的獲利將下滑 16.5%,前週預期下滑 19.9%,營收預期下滑 9.8%,前週預期下滑 10%,目前有 194 家企業公布第四季獲利,68% 的企業公布獲利優於預期,217 家企業公布第四季營收,52.5% 的企業公布營收優於預期,下週將有 23 家道瓊歐洲 600 企業公布獲利。Refinitiv 預期第四季整體產業獲利下滑 16.5%,原物料類股正成長 63.6% 最佳,循環性消費獲利成長 31.7% 居次,非循環性消費及公用事業類股則亦有獲利成長 5.6% 及 3.3%,能源類股則下滑 58.3% 最差,整體營收預期下滑 9.8%,以公用事業類股正成長 18.2% 最佳,不動產類股正成長 14.7% 居次,科技類股亦有正成長 8.1%,其他類股營收均為負成長,能源類股下滑 37% 表現最差。富蘭克林證券投顧表示,雖歐洲疫苗接種進度較為落後,但亦看到疫情逐漸降溫,各國封鎖可望逐步解除,同時數據顯示歐洲經濟的韌性,而投資人也期待疫苗普及施打後將再迎來強勁的經濟復甦,歐洲企業全球化佈局比重高將可望直接受惠,此外美國總統拜登簽署氣候變遷的行政命令,有意打造美國為最大清潔能源出口國,正與歐洲的綠色政綱互相呼應,將直接嘉惠作為環境投資先驅的歐洲市場及相關產業,在疫情尚未穩定前,建議投資人介入歐洲股市仍應抱持謹慎態度,在類股輪動加速,產業間表現分歧的環境下,建議以直接受惠刺激政策的循環類股為布局核心,超跌產業擇優適度納入配置,長線在 ESG 等新興題材支持下,歐股有望重新吸引投資人目光。

全球新興股市

過去一週表現回顧:美債殖利率大幅攀升衝擊新興股市下挫

即便聯準會主席談話試圖紓緩投資人對於通膨前景擔憂,然美債殖利率急速攀升至一年高點水準仍壓抑市場情緒,衝擊新興市場股匯同步走弱。

新華社所屬經濟參考報報導中國今年 GDP 成長率目標為 8% 左右,但報導亦指出經濟穩步好轉為貨幣政策正常化創造條件,政策轉向擔憂壓抑陸股走勢,尤以先前資金較為青睞、漲幅較為明顯的消費與醫藥衛生類股跌勢最重。香港政府宣佈將自 1993 年來首次上調股票交易印花稅以支應擴大公共支出,稅率將由 0.1% 上調至 0.13%,利空衝擊港股下挫,最受影響的香港交易所下跌 16.5%,評價水準較高的科技、網路股跌勢亦重。反觀媒體報導中國 22 個重點城市將實施土地集中出讓政策,中港兩地房地產類股應聲大漲,由中國內地入境澳門之旅客已無須進行隔離亦推升博弈類股走強。南韓二月份消費者信心指數由 95.4 攀升至 97.4、連兩個月上揚,二月前 20 日出口成長 16.7%,經濟數據亮眼,惟韓股跟隨整體新興市場跌勢,由機械、化學品、食品飲料類股領跌收黑。印度金融重鎮孟買所在之馬哈拉施特拉省因疫情再度升溫而實施宵禁等封鎖措施、壓抑市場信心,印股由 Mahindra 等汽車類股與科塔克等銀行類股領跌。巴西石油 CEO 因成品油定價策略爭議遭總統解職,市場擔憂官方對於企業的過度干預導致巴西石油股價下挫 15%,領跌巴西股市收黑。

總計過去一週摩根士丹利新興市場指數下跌 3.22%、摩根士丹利新興市場小型企業指數下跌 0.90%、摩根士丹利亞洲不含日本指數下跌 2.81%,摩根士丹利拉丁美洲指數下跌 5.83%、摩根士丹利東歐指數下跌 1.60%。(彭博資訊美元計價,統計期間為 2/22~2/26,含股利及價格變動)

未來一週市場展望與觀察指標:中國 PMI、南韓進出口數據、南韓與巴西 GDP 數據、中國兩會

(1) 經濟數據:未來一週新興市場經濟數據留意中國等主要國家二月製造業 / 非製造業 PMI、南韓二月進出口貿易數據、南韓與巴西去年第四季 GDP 成長率。此外,中國年度兩會將召開,政協會議自 3/4 舉行、人大會議自 3/5 舉行,關注全年經濟成長率目標設定與十四五規劃提案預計將於兩會通過。

(2) 香港上調股票交易印花稅評析:香港官方上調股票交易印花稅之政策變動為一次性利空,依據中金公司報告,上調印花稅對股票市場影響主要在於提高交易成本,預估印花稅提升 0.03 個百分點,粗估對應每天增加約 3900 萬港幣成本,但此並不會對企業營運與獲利基本面有所影響。整體而言,受惠中國家庭資產配置證券化與海外化,加以香港市場新經濟企業不斷壯大提升長期吸引力,香港市場作為中國新經濟投資最重要樞紐的地位難以撼動,看好在港掛牌中國股票投資前景。

(3)通膨前景與股市走勢評估:高盛證券 (2/21) 報告指出,亞洲目前加權 CPI 通膨低於 1%、PPI 通膨處於負值水準,通膨壓力仍低,不過觀察領先指標 PMI 指數的購進價格指數顯示未來幾個月核心通膨有上揚壓力。過去經驗顯示當通膨自非常低水準上揚時,通常為亞股表現最好期間,但當通膨壓力攀升、特別是 CPI 年增率逾 4% 時,將開始對股市表現產生壓力。

中長線投資展望:總經環境有利新興股市表現,各國投資機會多元

富蘭克林證券投顧表示,新興市場產業結構組成在這過去十年見到顯著轉型,現階段科技、網路、零售、新能源等破壞式創新產業發展的結構性趨勢,將驅動可持續性的較佳的獲利成長動能,這些企業值得被賦予更高的評價水準,但整體新興市場相對美股評價卻仍有三成折價水準,因此預期在資金充沛環境與美股評價面已高的情況下,評價面優勢將會是驅動新興股市表現優於美股的重要動能,即便波動程度可能加大,但仍預估 2021 年新興市場可望表現強勁,看好數位經濟結構性趨勢題材以及循環性產業前景。

富蘭克林證券投顧表示,亞洲投資題材充沛,中國經濟持續受惠於創新與數位轉型帶動,結合國內消費蓬勃發展與市場整合,創造眾多具投資機會的優質企業,隨著中國資本市場愈加開放、A 股納入國際指數比重提升,將同步提升投資人對於中國市場的青睞程度,而這個現象可能將促使美國拜登新政府對於中國採取更具建設性的政策,支持美國企業對中國市場開發銷售同時自中國取得更多資源。台灣與南韓則是科技硬體結構性成長與全球供應鏈多元化的受益者,印度擁有年輕的人口結構優勢,監管變革、全球供應鏈多樣化以及消費動能自低基期成長等利多,將支撐成長前景。利率下滑與流動性環境改善降低信貸風險壓力,有利提振銀行業營運前景,看好銀行業未來表現,實質負利率環境亦是支撐印度經濟與市場表現重要利基。

全球債市

過去一週表現回顧:通膨擔憂,美國十年期公債殖利率升破 1.5%

成熟政府債市:富時全球債券指數本週下跌 0.93%,美國十年期公債殖利率驟升 18 點至 1.5199%,拖累債市普遍收黑。投資人持續擔心通膨上升,且美國公佈的就業、房市,消費者信心,耐久財訂單數字亮麗,美國公債遭拋售而下跌 1.16%,30 年期公債跌幅達 3.81%,無視聯準會主席鮑爾表示通膨乃暫時性的安撫言論。歐洲公債跌幅也有 0.89%,儘管歐洲央行表示正密切關注近期殖利率上揚狀況,但主要公債仍下跌 (彭博資訊,截至 2/25)

新興債市:彭博巴克萊新興國家美元主權債指數本週下跌 1.66%、當地公債指數 (換成美元) 下跌 0.56%、道瓊伊斯蘭債指數下跌 0.52%。美國十年期公債殖利率升破 1.5% 對新興國家美元債之排擠壓力沈重;各區域中,仍以新興亞洲當地公債換成美元下跌 0.16% 較為抗跌。亞洲中,韓國央行重申將維持寬鬆貨幣政策、印尼政府表示因借款成本上升,將發售較少的債券,支撐亞債表現。俄羅斯公債僅跌 0.23%,投資人預期歐美政府將不會對俄施以更嚴厲的制裁。巴西總統撤換國營巴西石油公司執行長,引發投資人擔憂政府放棄親市場的政策,巴西債匯齊跌。沙烏地阿拉伯挾其可受惠油價反彈的優勢,而於國際債市發行的三年期歐元主權債以負利率售出,但沙國美元債券仍跌 1.50%。因投資人對美國通膨擔憂加劇,影響新興國家美元債之投資偏好,摩根大通新興國家美元主權債利差彈升 9 點至 352 基本點(彭博資訊,截至 2/25)

公司債市:彭博巴克萊美國高收益債券指數下跌 0.47%,歐洲高收益債指數下跌 0.09%;美國投資級公司債指數下跌 1.63%。再通膨交易熱絡,官員安撫無助緩和債市賣壓,復甦前景及升息預期提前,公債殖利率大幅彈升,淡化聯準會重申寬鬆路線的鴿派訊號,信用債市全線走低,跌多漲少,解封及經濟活動升溫,庫存去化和嚴寒氣候激勵能源價格上漲,收斂高收債市跌勢,投資等級債仍受殖利率攀高拖累,各產業債均收黑。美國高收債各產業債全面下跌,以工業、能源債跌幅較小,金融債跌幅最重,子產業中能源設備債及航空債逆勢走高,消費及抵押債表現墊底。歐洲高收債在美元走弱、復甦前景支撐下,表現持平,美債殖利率突破 1.5%,期權交易顯示還有進一步上揚可能,投資等級債全面下挫,其中金融、能源債跌幅較小,通訊債表現最差,個別公司債中,復甦預期升溫,支持全球院線龍頭 AMC 娛樂公司債持平收紅,再通膨交易及嚴寒季後也提供石油及天然氣公司 SM Energy 下檔支撐,相對抗跌。利差方面,彭博巴克萊美國高收益債指數利差持平於 319 點;歐洲高收益債指數利差縮 3 點至 309 點 (彭博資訊,截至 2/25)

未來一週貨幣政策:預期多維持不變

利率會議:澳洲 (3/2,預期維持基準利率水準不變於 0.10%),馬來西亞 (3/4,預期維持基準利率水準不變於 1.25%)。

中長線投資展望:伊斯蘭債具備低波動、低相關特色

富蘭克林證券投顧表示,美國引領全球公債殖利率彈升,乃反應全球疫苗施打、疫情紓解、財政刺激方案的期待、經濟復甦和商品價格上漲趨勢,尤其不利於長天期保守型公債或投資級債券表現。建議此時債券策略依目標不同可有三個選項:(1) 欲追求較高息資產投資人:可側重於與景氣連動高的美歐高收益公司債;(2) 欲爭取經濟復甦商機者:可順應全球資金回流新興國家資產的趨勢,配置於短天期的新興國家當地公債,期以分享較多匯兌收益的挹注,其中較看好新興亞洲貨幣,以及油、銅生產國家貨幣的升值空間;(3) 保守型投資人:可考慮美元計價偏防禦型的伊斯蘭債市機會。伊斯蘭債存續期間相對偏低,再加上投資人需求穩固特性,因而於幾波美國公債殖利率彈升時期或風險性資產震盪時期多仍有抗跌或穩健表現。隨著波灣伊斯蘭國家政治風險降低、法令鬆綁和經濟改革政策有利吸引外資,以及疫苗啟用後的經濟復甦商機等,伊斯蘭債可做為分散投資組合、降低風險的配置組成。

富蘭克林證券投顧表示,市場對於經濟復甦的正面反應加速了信用債市的利差縮窄,而雖然近期公債殖利率的上揚已對高評級的投資等級債帶來些許壓力,但所幸目前全球央行的政策主軸仍偏寬鬆,預期殖利率將維持緩升格局,信用債市仍有表現機會,布局上建議留意利差收斂接近滿足點的產業債,若殖利率走揚震盪可能加大,我們樂觀中仍抱持謹慎的看法,預期地區、產業的分歧仍將延續,波動及輪動將常駐市場之中,美國有望於成熟市場中率先擁抱復甦,美高收依舊為主要配置,而歐洲區域復甦錯雜,若嚴格的限制措施能夠有效控制疫情,則也將具有相當投資機會,可適度於投組中建立衛星部位。匯豐 (2/19) 儘管對於通膨上升持懷疑態度,但目前不能忽視再通膨交易的情形,有鑑於短期利率路徑的不確定性增加,對長天期債券的展望自偏多略為降至溫和偏多,建議平倉 30 年美國公債做多部位。

國際匯市

過去一週表現回顧:美元獲美債殖利率急漲撐腰,高息貨幣受挫拉回

近週英歐經濟數據偏多,壓抑美元氣勢,而聯準會主席連兩日不急於升息的鴿派證詞,也一度打壓美元指數跌至 90 以下,惟其重申將容忍較高通膨,也同時推升了美債殖利率進一步走高,收斂美元近週跌幅至 0.25%。歐洲各國消費者信心指數及景氣指數顯示樂觀,德國第四季 GDP 成長 0.3%,亦優於預估,皆提振市場對歐元區經濟復甦的信心,支撐歐元近週走高 0.46%。而英國則是公布了四階段解封藍圖,3 月初先開放學校,最終目標於 6 月 21 日前全面重啟經濟,消息激勵英鎊大漲,一度站上 1.42 自 2018 年 4 月以來的高點,惟短線急漲後拉回,壓抑近週表現持平。日本央行於本週三及週四皆未進行 ETF 及債券購買,在近期全球殖利率走升下更進一步地打壓了日本公債及日圓走弱,近週日圓貶值 0.72%。高息貨幣則受到美債殖利率飆升的壓抑,包括南非幣、墨西哥披索及巴西里拉跌幅介於 2~2.5%,而土耳其里拉則除了受殖利率走揚的影響外,央行本週調高銀行準備金率引發市場疑慮,擔憂政府又走回老路,採非正規緊縮政策,導致貨幣重貶、外匯流失,拖累里拉本週重貶逾 5.5%,收窄今年來漲幅至 1.2%。(彭博資訊,截至 2/25)

觀察焦點與投資展望:美債殖利率走揚支撐美元,經濟復甦及通膨題材則有利商品貨幣表現

富蘭克林證券投顧表示,分析聯準會主席鮑爾近日談話,顯示聯準會認為目前的價格上漲仍屬短期現象,並不一定會導致長期通膨問題,而充分就業仍是政策的最終目標,因此反倒進一步推升十年債殖利率一度觸及 1.61%,在聯準會明白表示容忍通膨下,預期短期內仍有持續攀升的可能,強勁的經濟復甦及走高的殖利率將支撐美元,而疲弱的就業數據則帶來反向壓力,預估美元指數短線將介於 90~91 區間震盪。歐洲央行總裁拉加德近期對殖利率走揚的評論則是密切監控以避免借貸成本攀升,顯示在追求達到通膨目標的同時,為市場提供充分流動性在短線上益加重要,而歐洲央行官員認為通貨膨脹升高是暫時性的說法,則同樣推升了德國十年公債殖利率站上近一年高點,法國十年公債殖利率則是自去年六月以來首度轉正,近期歐元站穩季線且經濟數據轉佳,惟美元自低點反彈,預料歐元短線將於季線 1.215 至 1.22 區間震盪。英國央行總裁同樣不認同高通膨的說法,並表示英國第一季經濟仍將萎縮,預料短線英鎊漲多後將拉回整理,但下檔月線 1.387 價位有撐。除美債殖利率走揚的壓力外,日本央行將於 3 月份利率會議微調政策以確保有效性及彈性,也讓市場擔憂政策退場,尤其近期日本公債殖利率曲線隨者國際走勢轉陡,自然達到殖利率曲線控制的目標,且央行近日並未購債,更加深市場疑慮進一步打壓了日圓,預期日圓仍將偏弱於 106 上下震盪,惟如全球股市回檔加大市場恐慌氣氛,有機會推升日圓的避險特性,朝季線及半年線價位 104 靠攏。

天然資源與黃金

過去一週表現回顧:經濟前景改善的預期濃厚推升油價續強

歷經先前一週冬季風暴侵襲後,投資人關注德州能源業者生產恢復狀況,基於經濟前景改善的預期濃厚,市場樂觀期待全球原油市場供需狀況將趨於緊繃、原油庫存將迅速減少,推升油價延續大漲走勢,西德州近月原油期貨價格週線大漲 6.53%,攀抵 2019 年 4 月以來新高價位,美國能源資訊局 EIA 數據顯示,截至 2/19 為止一週,美國原油庫存增加 130 萬桶,相比市場預期為庫存下降,未對市場產生太大影響。經濟復甦推動需求回升的樂觀預期也反應在基本金屬價格走勢,倫敦金屬交易所三個月期銅價格大漲 5.65% 至 2011 年 8 月以來新高水準,CRB 商品價格指數週線上漲 3.16%。美債殖利率突破關鍵水準 1.5%,實質利率觸及 2020 年中以來高點,打壓金價重挫,跌破 1800 美元,週線黃金衝高回落。儘管官員齊聲安撫市場,包括聯準會主席鮑爾稱目前尚無跡象顯示殖利率上升將促使啟動縮減購債,預期可能需要三年時間拿到通膨目標,在此之前寬鬆政策和購債計畫將繼續,明確表示實體數據改善前不會做出調整,聖路易斯聯儲行長 James Bullard 認為該情況反映經濟和通膨前景改善,理事 Bostic 和 George 均同意主席鮑爾觀點,將繼續維持超寬鬆政策,但美國就業數據改善,全球疫情有緩和跡象,英國宣布解封計畫,帶動經濟復甦的預期,推升再通膨交易興起,加大全球債市拋售賣壓,美十年債殖利率走高突破關鍵價位 1.5%,打擊持有無孳息黃金表現,近月黃金期貨週線下跌 0.1%,收於 1775.40 美元 / 盎司 (資料截至 2/25)。

觀察焦點與投資展望:疫情與疫苗發展、全球經濟前景、OPEC + 動向

富蘭克林證券投顧表示,主要國家疫苗接種進展加速、全球新增確診案例下滑,防疫限制措施鬆綁帶動經濟活動與原油需求回升,持續去化全球原油庫存為推升油價走揚的基本面因素,不過油價已回升至疫情爆發前水準,後續 OPEC 是否持續維持大幅減產政策以及美國頁岩油業者重啟油井探勘生產增加原油供應等變數,將更可能影響未來油價走勢。近期觀察指標為 OPEC + 於 3/4 會議,將討論四月份生產協議,包含是否恢復多達每日 50 萬桶的產量,此為去年 12 月達成的逐步恢復生產協議規劃,以及沙烏地阿拉伯二、三月份每日 100 萬桶自願性減產政策後續。就能源類股而言,全球疫情有逐步降溫跡象加以美國持續推動大規模刺激政策,預期具備評價面優勢的能源類股仍是經濟動能回升、再通膨交易動能增溫的受惠標的,能源類股目前遭壓縮的評價水準有機會進一步提升。

富蘭克林證券投顧表示,殖利率觸及一年高點,打壓無孳息黃金表現,同時受到寬鬆政策延續,比特幣等干擾雜音,以及市場樂觀看待經濟復甦,淡化了通膨預期升溫的利多,所幸聯準會重申未取得質進展前,將繼續購債計畫,短線美國實質利率來到 2020 年中以來高點,金價可能還有修正空間,但預期整體寬鬆政策仍將提供基本面支撐,同時金礦商總維持成本約在 1100 美元,消息面高擾震盪,對獲利能力影響有限,同時負利率債券規模仍有約 15 兆美元,美國債務高築也壓抑美元中長線上行空間,若股市持續受估值修正壓力,避險需求有望回升,金礦股仍有表現機會,近期風險資產修正期間,中小型金礦股表現相對優異,建議可留意多元布局策略的貴金屬標的,可望受惠銅、鉑金等貴金屬的多頭行情,同時等候黃金價值展現的投資機會。

二、未來一週重要觀察指標

三、主要市場表現回顧

本公司所提供之資訊,僅供接收人之參考用途。本公司當盡力提供正確之資訊,所載資料均來自或本諸我們相信可靠之來 源,但對其完整性、即時性和正確性不做任何擔保,如有錯漏或疏忽,本公司或關係企業與其任何董事或受僱人,並不負任何法律責任。任何人因信賴此等資料而做出或改變投資決策,須自行承擔結果。本境外基金經金融監督管理委員會核准或申報生效在國內募集及銷售,惟不表示絕無風險。基金經理公司以往之經理績效不保證基金之最低投資收益;基金經理公司除盡善良管理人之注意義務外,不負責本基金之盈虧,亦不保證最低之收益,投資人申購前應詳閱基金公開說明書。本文提及之經濟走勢預測,不必然代表基金之績效。【富蘭克林證券投顧獨立經營管理】投資基金所應承擔之相關風險及應負擔之費用 (含分銷費用) 已揭露於基金公開說明書及投資人須知中,投資人可至境外基金資訊觀測站 (http://www.fundclear.com.tw) 下載,或逕向本公司網站 (http://www.Franklin.com.tw) 查閱。

- 講座

- 公告

下一篇