【百達投顧】Barometer 2月配置觀點:企業獲利上修 看好周期性產業

百達投顧

總經

疫苗計劃正在全球範圍內加速發展,並且在額外的財政刺激措施的支持下,經濟前景也日益光明。因此,我們繼續對股票維持加碼立場,偏好於最容易受惠經濟復甦的國家和產業。

令人擔憂的是,當沖交易者與避險基金之間的爭奪戰在虧損的遊戲零售商 GameStop 之間展開,該公司在一周之內股價飆升了 400%。交易活動的爆增和避險基金減少在其他廣泛被持有股票的部位,造成有史以來最大之一的市場波動。

即使這樣,我們也不認為市場已經變得不穩定。投資者部位數據提供一定的佐證。儘管自今年年初以來有 600 億美元流入股票,460 億美元流入固定收益,但貨幣市場基金中仍然存在的「資金壁壘」幾乎沒有動靜,這為進一步上漲留下空間。

當然,如果避險基金因 GameStop 之類的股票上漲而造成的損失修復,被迫持續拋售其他資產,情況可能會惡化。但這似乎不太可能。而且,這些都無法改變正在改善的基本面。

我們的經濟周期指標支持我們對股票的正向立場。儘管最新的封城浪潮促使活動減少,但減幅相對較小,日數據已經反彈。這次還沒有關閉製造業,總體而言,企業已經做了更好的準備。同時,政府準備採取額外的刺激措施。

額外的財政刺激措施和疫苗的推出將支持支出和消費者信心,世界經濟今年將成長 6.1%,略高於市場普遍預期。這反映我們對美國、歐元區和新興市場經濟體的預測上調。後者將從商品需求和價格上漲中受益。從歷史上看,新興經濟體對全球貿易變化的敏感性是成熟經濟體的兩倍以上。亞洲不含日本地區成長率最高(8.9%),其次是歐洲、中東和非洲(4.9%),再其次是拉丁美洲(3.9%)。因此,我們加碼新興市場股票和當地貨幣新興市場債。

只要通膨在今年都能保持弱勢,那麼中央銀行的政策就應會繼續支撐。但是,流動性狀況逐漸趨於緊張。私人流動性現在回到歷史平均水準;政府貸款擔保計劃引發的信貸熱潮已經淡出人們的視線。美國、中國、歐元區、英國和日本的總流動資金縮水至 GDP 的 16%,低於 8 月的峰值 28%,但仍比其長期平均水準高出一個標準差。

異常寬鬆的貨幣政策推高所有主要資產類別的價值面。除了貨幣之外,我們模型中的任何資產「買入」都不是僅基於價值面。話雖如此,長期利率的持續下降很可能對本益比產生持久影響。20 年前昂貴的東西將來可能不會如此。由於金融壓迫,債券收益率今天下降約 100 個基點。儘管標普 500 的本益比為 23 倍,在各個方面都很昂貴,但指望它恢復到之前 15 倍的平均週期可能不再合理。

商業周期指標對高風險資產是正向的,預計 2021 年經濟成長將超過當前市場預期。我們預估今年全球實際 GDP 將成長 5.8%,而市場普遍預期為 5.1%。中國正在竭盡全力,幾乎所有的關鍵經濟活動指標都遠高於 12 個月前的水準,這也有助於支持亞洲其他地區。

與三個月前相比,我們認為公司獲利有更多上漲空間,尤其是在周期性產業中的公司。總體而言,儘管對於風險較高的資產目前價值昂貴,但仍遠未達到 2007 年的泡沫水準,這說明只要總體背景有利,我們的眼前還有很長的周期可期。

股票

經濟學家上調對全球經濟的預測,這增強我們對股票的樂觀看法。儘管確實有新一輪的封城浪潮,短期內經濟動力可能會停滯,但大量的財政刺激措施以及中央銀行的持續支持應繼續為股市提供支撐,尤其是在美國和歐元區。與此同時,新興市場由於出口強勁反彈而受到提振 - 例如,中國出口較 2019 年 12 月的水準增長 18%。

在我們研究的所有市場中,公司獲利有望強勁反彈。我們的預測是,新興市場、美國、日本和歐元區的獲利將分別年增 26%、29%、32%和 33%,全球獲利將增長 29%。對整體經濟成長的強勁預期支持這些預測。

根據我們的模型,全球股票價值目前是自 2008 年以來最昂貴的,這對於市場而言可能是一個重大問題。

利率上升往往會壓低股票本益比 - 特別是考慮到相對於債券而言,股票看起來並不特別便宜,兩者之間的回報率現在比趨勢高 36%。我們的模型顯示,到 2021 年,市場的本益比將下降 20%,其中尤以美國股票的價格特別高。接著考量的問題是獲利是否將成長到足以補償的水準。儘管我們預計今年全球獲利將出現高於預期的成長,但是任何失望都可能讓市場在下半年陷入困境。

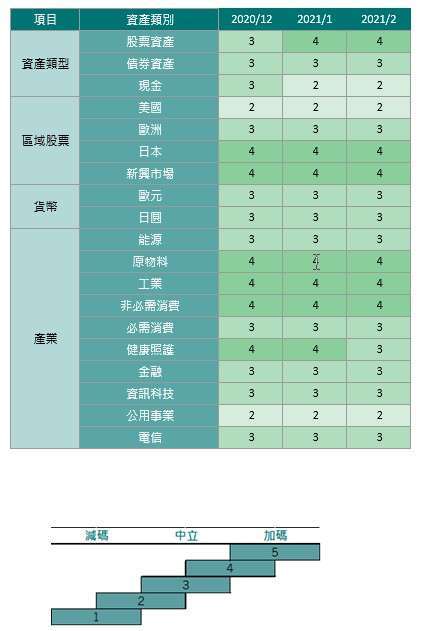

產業:醫療保健產業的評級下調至中性,降低在防禦性股票產業的比重。這些股票價格昂貴,在美國尤其容易受到政策行動的影響。拜登總統的政府正在注視監管環境,大型製藥公司很可能成為目標。現在,我們最大的加碼部位是在周期性較強的產業,例如原物料、工業和多元化消費品。儘管周期性股票的本益比相對於防禦性股票而言一直在攀升,但領先經濟指標的強勢表現,說明周期性股票仍有進一步上漲的空間。

中國:在新興市場中,中國是一個特別正向的故事,去年開始的製造業和出口導向型反彈,走到國內需求增強,這使該國的主要活動指標大大超過了大流行前的水平。

- 如何控管資金與避險布局?

- 掌握全球財經資訊點我下載APP

- 講座

- 公告

上一篇

下一篇