【邱志昌專欄】外資操作台股邏輯思維探討?

首席經濟學家 邱志昌 博士

壹、前言

熱錢要進到一個新興國家,必然是為了短、中、長期的投資利益;最快的獲利方式,就是有價證券利益,這可以帶給他們最快速收益。2019 年下半年,中美貿易戰爭即將達成初步協定之際,IMF 陸續調降 2020 年全球 GDP 成長率;對未來一年 2020 年的實質經濟悲觀、中國大陸季度經濟成長率也降到 6%。然而此時,台股加權股價指數卻勇敢反向上揚升,成為全球耀眼的資本市場。這個以電子代工產業鏈為主的經濟體,以 5G 與半導體產業當多頭主流搭載其它小型類股,股價不斷揚升。鷸蚌相爭、漁翁得利,中美雙邊大廠主要智慧型裝置製造商,多需要台灣半導體與 5G 零組件與 IC 代工,雙方紅眼對待的結果,就是轉向第三方台灣尋求合作。但是當雙方簽署貿易協定之後,這些訂單是否繼續由台商製造?就看中美台三方廠商的競爭力了。中美暫時言和的結果,關係台股加權指數續揚與否?以效率市場理論推估,應是股價上揚預期中美協議在先,而在達成協議後、投資者將售出股票落袋為安在後、以利多出盡形態處理。

貳、高價位的台股加權指數!

本文長期以往迄今一直強調,匯率貶值的可能底部價、搭配股價指數低檔區域,將是外資進入這個新興市場的最佳機會,符合 CAPM 風險溢價報酬原則。由匯率與股價的圖形驗證也是如此,2019 年 8 月 8 日台股加權股價指數約為 10,383 點,是沉悶的低檔區域。當時新台幣兌換美元匯率,受到 Fed 升息與收縮資產負債表的影響,貶值到約 32 兌換 1 美元;此時外資由美元轉換為新台幣,開始進入台灣股票市場。台股加權股價指數就在此時,開始一段反彈或是回升行情。這一段行情現在攻破 10,393.53 點,創下 20 多年來新高;但多頭需要注意的是,新台幣匯價也已經升值到 30.3 兌換 1 美元。相對的賣股條件或情況是,高股價與強勢匯率是熱錢、出脫股票匯出資金的好時機。但這顯然並非是必然,因為新台幣匯率是否繼續升值?突破 30 兌換 1 美元?若此則股價指數必然再度向上攀升,此時調節股票等同少賺了後面一筆大錢?可是新台幣匯價真會突破 30 元兌換 1 美元?這個問題也涉及到台積電,這一波多頭攻勢的目標價;少數外資認為 300 元 / 股的台積電是可以達到的,部份外資甚至認為目標價在 360 元 / 股。以資金情勢檢視 300 元 / 股的台積電,它這價為是代表、2019 年第三季底所有的利多出盡,也代表外資在匯率與股價雙雙獲利。以個股財務數據檢視,更值得注意的是目前台積電的每股淨值為 59.92 元;如果連同 2019 年獲利 EPS10 元 / 股計算在內,則台積電淨值增加為 69.92 元 / 股、就算 70 元 / 股;則股價 300 元 / 股,就是為淨值 4.5 倍、不算便宜。理論上股價泡沫化的標準,是市價是淨值 6 倍以上;若此則 360 元 / 股內,台積電股價仍在理性區間,但也不怎麼便宜。300 元 / 股的台積電與 8 月 8 日 240 元 / 股,所面對的後來報酬率是完全不同;以每年配發 12 元現金股利計算,前者殖利率為約 0.4%,後者當然更高,市價越高、殖利率越下降。如果說台積電在 240 元 / 股之際,是因為中美兩強相爭漁翁得利,則在兩強簽署貿易協議、握手言和之後,300 元 / 股、或 360 元 / 股以上的台積電,可能形成利多出盡。這是投資者在美股指數大漲,追逐強勢股票之際,不得不提防。

單看台積電股價的確有此直覺,但是全面去看大盤之際,卻又發現雖然新台幣匯價已高,但外資買進的標的卻在 10 月底,延伸鴻海公司股票;鴻海股價在 2019 年 11 月 1 日,以狂漲的姿態噴出長紅線,這步調與台積電步步留神的觀念又不同。仔細比對鴻海的財務資料,它的每股淨值為 87.76 元 / 股,之所以會瘋狂買進鴻海股票是因為 PB 值高、是買弱勢股票的逆向投資策略最好標的之一,而台積電的一路攻堅是投資者追逐強是股票;兩者在投資策略理念上完全不同。台積電股價一向大於每股淨值,因此買進股票是為求得價差與現金股利;買進鴻海股票當然也是價差與股利,但就行為財務的定義是一種補漲概念。2019 年 8 月 8 日就是台股邁向,貿易戰爭之下非理性繁榮的開始;而 2019 年 11 月是貿易協定理性平靜的休息。外資這樣一個邏輯操作人人多會理解,但會被盤面上的表演所迷惑。就在升值可能的尾聲之際,鴻海股價夾帶低檔的風險溢價機會,外資急速由低檔將其股價連根迅速拔起。一連串毫不掩藏的買超,不斷擴散到其它股票。當主攻的台積電股價由 2019 年 8 月 8 日 240 元 / 股,上揚到 2019 年 11 月 1 日 299 元 / 股之後;鴻海的股價才開始由低檔發動猛烈攻勢。這會延續新台幣匯率在高檔區的外資多頭行情?外資已經在股票與匯率雙雙獲利,不是?

叁、權值股能一路當家嗎?

當鴻海公司股價以逆向策略戛然而起之後,台積電的股價是會繼續上揚?還是它進入整理狀態。本文意思是台積電是即將進入機構投資者設定的目標價格,而鴻海的股價還在低檔狀態。但這兩家公司多是外資最愛,由 2019 年 11 月 4 日的外資持續買超主導,偏向兩家公司股價同步上揚;帶動台股股價指數快速攻堅。因為鴻海股價仍在低檔,因此很容易塑造與台積電,成為大盤雙主流配對股王。以信息觀點比較,鴻海的未公開信息被預期較多;例如分季配息、海外營收收益入帳等等;而且鴻海股價也與大陸經營績效牽連,未來股價波動幅度會比台積電大;大陸目前經濟處於著陸狀態。以一般投資者的眼光,台積電與鴻海股票多是中高價股,一個月的薪水連一張台積電也買不起。但誠如媒體所言,其它多數股票多是不動產,只有等待請領股息之利、沒有價差空間。因此對於股價指數攻堅會感到無感,可能不是無感、應是無奈。

以財務行為學經驗,這一些被溜走熟鴨子、最後在即為高價區時,反而會被散戶視為長多買進;徒增高檔套牢風險。但此時未來價差已經有限,股價已然進入可怕的高價區;台股會顯現已經反映高價位股價的鈍化現象,過去的飆股並非一定是延續持久。由外資 2019 年 11 月 4 日的雙個股主流演變,即使當加權指數攻佔 12,682.42 點、史上台股最高點之際;市場的結構可能依舊是高價位股票當家。這會使市場分析對大盤的公開預測者專家有所偏愛,主要觀念被覆蓋在權值股之中,忽略其它異軍突起的小型類股。世間萬物欣欣向榮,只要有決心與毅力、則其展現空間何其大;因此小型股在台積電、與鴻海當紅之下崛起,也並非不可能。

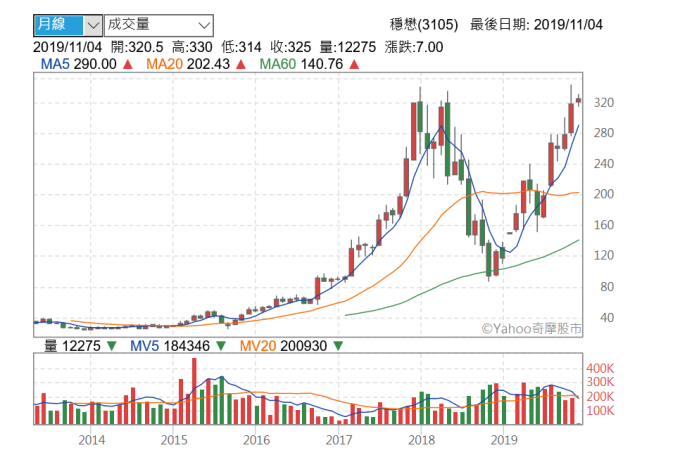

例如在這幾年異軍突起的 5G 小型股票,5G 中 IC 的穩懋,股價由 2014 年的低檔區域,目前漲幅接近 100 倍以上。這一類型的股票通常在任何時候會被忽略掉,因此最低價之際沒有相對優勢誘因,但是當業績快速成長之後,股價奔騰方式的上揚也使投資者不敢久留。在操作股票的過程中,很難擺脫心猿意馬的心態,也許因為這種心態使得投資者,拋棄殭屍股票;但也有可能幾年後反而咄咄,因為失去的反而是強勢股票。如何由相當有限資訊中,見到可期待的未來?

肆、結論:學習機構投資者的投資邏輯!

風俗之厚薄奚自乎?自乎一、二人之心之所向而已。股市之大行情奚自乎,來自於外資機構對匯率與公司價值的估算。台積電與鴻海的股價走勢,呈現出兩極化緩漲與急行軍的極端,這相當考驗投資者的投資組合布局。除非這檔小型股被納入 MSCI 指數之中,不然它的上揚與匯價預期強勢不盡然相關,股價與經營者的競爭力與成長性有關。外資投資股市的幾個考量點,匯率強弱、股價趨勢、公司競爭力等,這一些較容易以學術理論與實務,在實務上見到。但小型股爆發力就要從產業、甚至公司治理深度理解去探索、投資者與公司彼此的信任度要更高。

(提醒:本文為財金專業研究分享,非投資建議書;只為說明用,對任何貨幣與政策、絕無多空立場;不為任何引用本文為行銷或投資損益背書。)

- 弱勢美元來襲!2026 歐日圓操作全攻略

- 掌握全球財經資訊點我下載APP

延伸閱讀

- 【邱志昌專欄】行情主軸:還是5G產業?

- 【邱志昌專欄】誰擋住經濟創新理論的實踐?

- 台股三萬點邁向新常態,新一代主動式高息ETF強勢出擊! 00999A野村投信獨門高息3D策略,掌握台股「零時差」

- 外銷訂單連12紅、外資單周最大賣超3170億、油價飆破90美元 本周大事回顧

- 講座

- 公告

上一篇

下一篇