MORNINGSTAR基金市場週評

鉅亨台北資料中心

在新興市場的主要經濟體中,中國有十三五計劃,印度有莫迪新政改革並推出Make in India,種種政策都將對國家本身的經濟成長有所貢獻,並帶動其他新興市場的經濟表現。雖然聯準會升息腳步趨近,然而市場普遍認同聯準會將以循序漸進的方式進行,降低對國際投資市場的衝擊,並預期將同時降低對新興市場的負面影響。

Rajiv Jain於1994年加入瑞萬通博資產管理公司之前,任職於紐約的瑞士銀行集團擔任分析師,於1997年擔任此基金的主要經理人。現職為瑞萬通博資產管理公司投資長,並自2014年以來出任該公司的共同執行長(co-CEO)。瑞萬通博旗下的國際市場與新興市場策略分析師,非以投資地理區域劃分,而是以產業做區分,分析師同時針對投資區域及產業進行各式經營模式比較。分析師的獎勵與報酬,部份會以遞延三年的方式發放,或者用於再投資至旗下各基金。

●投資策略部分:

此基金的投資流程,遵循經理人的投資理念,並鎖定具有穩定獲利增長特徵的優質企業。經理人Rajiv Jain於選股時,會將基本面納入考量,並會長期持有投資標的。此基金持有50-80檔個股,且主要標的佔比約4%-7%。

選股方面,經理人會基於基本面分析及五年預測進行量化篩選,對個股研究做先後順位排序,並以找出能提供高股東權益報酬率(ROE),且在它們所屬行業中具有定價優勢的企業為目標。經理人對於債務水平較高的企業並不青睞,但能接受債務水平適中的企業。經理人會避免任何採用積極會計實務,或財務會計結果露出可疑徵兆的企業。Rajiv Jain偏好著重於內需市場的民間企業,而非佈局全球市場的國營企業。各式財務評估對經理人的決策具有影響力,且經理人願意重押於他認為具有增長潛力的個股。

●投資組合方面:

此基金投資之區域國家、產業佈局遵循其投資哲學與理念,因此長期以來維持一貫的分佈。投資組合標的持股比重在1%-7%之間,對於規模較大且較為穩定的企業,會配置較大比重,對於規模較小且較具風險的企業,配置較小比重。截至2015年10月30日止,此基金產業分佈首重於必須性消費產業,佔38.3%,其次為金融產業,約佔22.1%。

Rajiv Jain較偏好消費導向的經濟體,故印度為首要標的,佔28.4%,對重視投資的國家(中國)則較不青睞。此基金次要投資佈局的國家為英國,佔10.7%,雖然看似與此基金之投資理念相衝突,然實際上所投資的英國企業,都廣泛且積極的於新興市場中經營業務。

此基金之個股、產業及國家之投資比重,並不會遵循其基準指數,且此基金著重於印度市場,而非中國、南韓的佈局方式,亦與其他新興市場基金的配置甚為不同。然而對消費性商品類股的持股比重較高,如:菸草企業,且對食品及飲料公司的佈局則與其他新興市場股票基金相似。

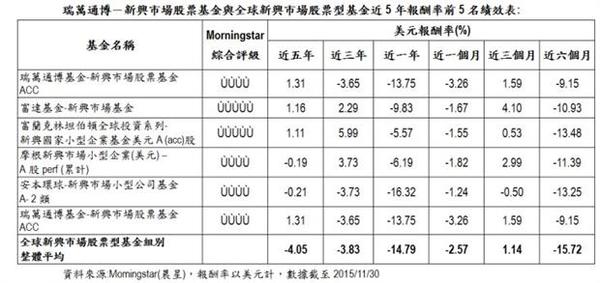

●基金績效及風險方面:

此基金於2013年,由於缺乏佈局於當時表現強勁的中國、南韓,且著重於當時表現不佳的印度市場,因此於2013年未能表現理想。然於2014年,受惠於當時反彈的印度市場,使基金表現出現回升,而謹慎的選股策略,也有助於提振此基金表現。此基金首重於印度市場、防禦型消費性類股、加上對金融類股的嚴謹選股策略,都有助其於2015年前三季的表現。

風險方面,截至2015年10月31日止,此基金的上漲獲利比率(upside capture ratio)為83.3,遠低於該基金組別的平均值94.9;下跌防禦比率(downside capture ratio)為73.5,遠低於該基金組別的平均值98.7。代表此基金在市場有強勁表現時,報酬率未必會優於同基金組別平均,然在市場下行時,抗跌能力則優於同基金組別平均。

(以上專欄內容乃筆者個人專業意見,誠供讀者參考;謹提醒讀者金融市場波動難料,務必小心風險)

- 主動式ETF正夯?行家:這幾檔勝率更高!

- 掌握全球財經資訊點我下載APP

- 講座

- 公告

上一篇

下一篇