【邱志昌專欄】股市主流唯5G是問!!

亞太區域學會首席經濟學家邱志昌博士 2019-02-25 07:00

壹、前言

2018 年 10 月 3 日,美國副總統彭斯、在美國國家政策智庫宣告;中美貿易戰爭不僅是針對,長期以來中美兩國存在巨大貿易逆差。還包含對中國智慧財產權、技術移轉、市場結構等問題;彭斯將兩國貿易紛爭層次、拉高到國家安全、科技戰爭層次。最為敏感的股市,道瓊工業股價指數、由當時 26,951.81 點,波段下跌到 2018 年初 21,694.0 點。由周線圖檢視,這與 2018 年 1 月 29 日、當時最高點形成左與右肩。依技術分析學型態理論,股價指數會在跌破頸線後,再度向下大跌一段;事實也是如此,道瓊股價指數的確從 2018 年 10 月 3 日大跌到 21,694.0 點。但在 2018 年 12 月 24 日後,回跌股價指數觸底後強力反彈;且目前此一反彈力道越趨強勢,2019 年 2 月 23 日收盤指數為 26,031.8 點。這已快到需檢視趨勢是否會創新高時刻?若創新高後、未來會有多大上揚空間?進場投資買股絕非為趨炎附勢,是因為還有預期價差存在。

貳、股債市資金動能來自 Fed 暫停升息、但繼續收縮資產負債表!

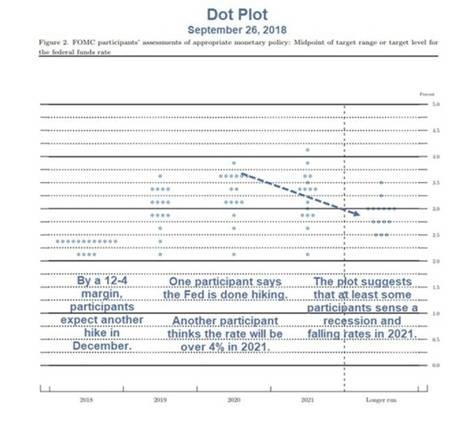

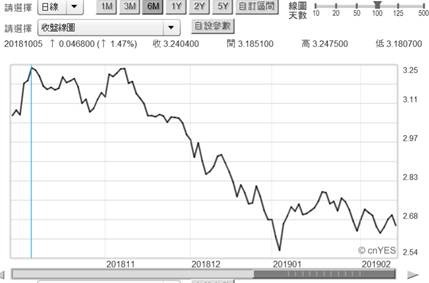

在過去多年期間中,Fed 的升息與收縮資產負債表。目前鷹派態度軟化後;雖貿易保護煙硝味依然濃烈,但股市仍然反彈強勁。以多年以來 Fed 每次政策策略、與股價指數、或債券價格互動模式;大多數預期效應,多是以債券價格下跌為優先,殖利率先行上揚到宣告日當天;之後再由此日形成利空出盡。接著殖利率反向下跌,債券價格上揚。而在 2018 年 12 月 24 日、這一次宣告前後,債券殖利率已由 2018 年 10 月 3 日,最高點 3.25% 短暫整理;宣告完畢繼續下滑。在要求暫停升息緊縮聲浪中,2019 年 1 月 3 日之際,10 年期債券殖利率已跌到 2.54%;之後底部區盤旋。但此時股價指數還是持續上揚,股價面對的還有預期、中美貿易戰爭利空出盡。債券殖利率與股價指數多在反應,Fed 不想再升息預期。而這次不升息的預期,似乎由單一事件演變為一段期間系統變數。因此上揚的不僅是債券價格,還有股價指數;如今 2019 年 2 月 20 日左右、步步逼近歷史高點。由金融市場有價證券價格反應慣性邏輯,顯現此次 Fed 不升息預期、可能會超過一季、甚至是、半年或是一年以上。檢視 Fed 自己 FOMC 聯邦資金利率 Federal Fund Rate 點陣圖可見到,自從 2016 年 12 月首次升息以來,Fed 升息的次數以每年兩次、三次、四次,每次一碼一碼步步高升,Fed 早已宣告 Federal Fund Rate 將會拉高到 2% 到 2.25%;這是它第一階段目標;在達標後極可能暫時中止、但非終止、需暫時停、聽、看。Fed 自從 2016 年 12 月進行三年多緊縮政策,可能要暫停一兩年以上,以觀察政策的正面效應;而這放開緊縮之手的預期,重燃股市投資信心與資金動能。

Fed 不升息,但同時繼續執行已預告收縮進度;這轉變鬆弛了股債市資金緊繃情緒。對國際貨幣市場,此次收縮策略解放,雖未像 QE 執行時相對寬鬆澎湃。對新興市場的影響聚焦在小型類股,或是指數成份股權重調高;但確實舒緩新興市場貨幣匯率持續貶值壓力,也讓美元暫時不再持續強勢。由美債 10 年期殖利率曲線僅見,債市興旺於:一、在 2018 年底前長短期殖利率倒掛,顯現總體經濟景氣不再復甦預期,的確出現於產業整頓與結構性調整中。2019 年第四季,全球不少科技業廠商,多少多有人力重整等。二、在 2018 年 1 月 29 日股市大幅修正後,每個經濟體多預估、與調降未來季度 GDP 成長率。美國貿易談判策略,的確重塑全球經濟發展。中國是目前全球最大新興經濟體,其最大出口市場、在歐盟與美國內需消費、現在多出現了「川普貿易效應」。三、台灣、日本與歐美企業,過去由中國本土所取得的生產、貿易比較利益;多已經被重新評估,至少多暫停對中國大幅固定投資加碼。新科技 5G 與 AI 創新產業,與舊的產業正處於交替過渡期間。四、美國欲攔阻中國 5G 擴張,並要對歐洲汽車加徵關稅;此時 Fed 的暫停升息,確實可以建構溫和去槓桿環境,避免因為美元指數過度強勢、資金成本利息過高,而出現金融系統風險;也有利於新舊產業交替。

叁、一次變為多次配息之首次宣告,對股價將有顯著多頭效果!

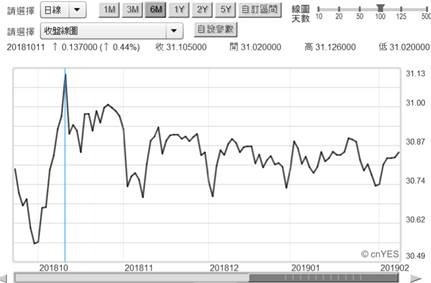

台股加權股價指數發展趨勢,在 2018 年 10 月初後,加權指數由 11,400 點下跌,兩度下探 9,400 點。長、中、或短期移動平均線,在走平後再度呈現多頭排列。但由於國際資金並未重新進入新興市場,短期新台幣兌換美元匯率升值趨勢不明;權值類股全面攻堅機遇枕戈待旦。5G 產業關鍵零組件公司股價;被動元件等股價多頭氣勢,強過金融與權值半導體股。以台股加權股價指數與美股道瓊指數比較,後者顯然是強勢反彈,前者力道尚未跟上美股。這最主要原因應該是,在這一波的回升行情中,外資並沒有積極進場。或許是因為匯價變化,尚未有利於新興市場,因此這一波段新興市場,多頭表現多以小型股為主。尤其是台股被動元件、與 5G 概念股等迭表現。兩岸股市在這方面連動程度甚高。就慣性而言,通常新興市場貨幣匯率多是,升值於美國商務部匯率調查報告宣告前,而貶值於結果出爐後。但在即使不操縱匯率,也要被點名貿易談判之下,匯率調查報告實質殺傷力已減輕,若 2019 年 6 月 ECB 不輕言歐元 QE 退場,則新興市場第二季貨幣匯率,可能違背過去季節慣性,出現匯價升值現象;若此則股市後續力道可觀。

就台股年度慣性,首次董事會驗收 2018 年全年經營績效,並且決議現金股利政策。在強調穩定收益報酬的 2019 年,高股息殖利率股價具備股價穩定、或上揚誘因。攸關股息發放的另一預期外變數是,股息比率較高股票,該公司可在年度中分次發放。被納入 MSCI 股的公司,今年由一次、更改為多次發放現金股息機率增高。例如台積電公司於 2019 年 2 月 18 日決議,2019 年起股息分兩次發放。依財務理論驗證,通常由無股息狀態、出現股息發放宣告,股價會出現利多、上揚反應。但若是由有股息配發,出現無股息決策宣告,股價下跌幅度、仍將小於前者;兩事件效應不對稱。股票為非固定收益證券,必需報酬率要求與滿足,取決於每季每股盈餘、年度每股盈餘、年度現金股息。這與固定收益最大的差異是,每期股息與債息絕對數差異甚大;而且股息無法在 IPO 時就可預期,債息則可在 when Issue 之際便可得知。事實股息發放大小需要依據,投資標的公司股利發放政策;持續不懈追蹤與預估盈餘發展、現金流量變遷。夾帶大量投資現金流量支出、資本支出顯著者,並且高配息的公司股價會強勢表現。同樣邏輯事件,如果台股 MSCI 個股、或是權值類股;2019 年第一季陸續宣告股息多次發放,將有利穩定或刺激股價多頭。若以一年 6 元 / 股的現金股息,一次改為多次發放,則將會出現股息再投資複利率效果;理論合理股價估計值將被提高。在第一季董事會為結算做審查,並得決策現金股利之際,多次股息配發政策、突發性宣告可能性增高。新台幣匯兌雖然以美元唯一是瞻,但亦受歐元間接效應;在 ECB 放鬆歐元 QE 退場預期下,第二季美商務部匯率調查明朗後,新台幣仍將穩定趨穩健,有利於股價指數多頭行情延續。

肆、結論:兩岸股市交會於 5G!

大陸股市由於 2018 年,人民銀行四次以上大寬鬆政策,終於造就 2019 年初「社會融資增量」顯著,造就 2019 年春節前後 A 股行情。格力電器、京東方 A、及中興通訊、貴州茅台、中迪投資、中國平安等 A 股價表現強勁。人行政策對銀行與保險行業支持,中興 5G 手機將首發等產業鏈需求、及內需消費產業成為主流攻堅股票。MWC 將於 2 月 25 到 28 日四天,於西班牙巴賽隆納舉行。產業界認為,5G 與最新型的智慧型手機,是為此次會展焦點;該項產品權威研究報告顯示,中興通訊具備較完整 5G 解決方案。2019 年 1 月中興與中國聯通合作,在深圳測試成功、打通 5G 手機通信;驗證中興的傳輸承載、無線接入等網路可行。就易利信等相關通訊公司研究,5G 設備端現金流量潮,要在 2020 年會出現;但股價在 2018 年底至今已成為多頭主流。這是否是受川普總統,對科技發展改變態度的刺激;出普總統說不僅支持 5G,還要發展 6G?

(提醒:本文是為財金專業研究分享,非投資建議書;不為任何引用本文為行銷或投資損益背書。)

- 從機票到股票!投資日本正是時候?

- 掌握全球財經資訊點我下載APP

文章標籤

鉅亨贏指標

了解更多#偏弱機會股

#波段回檔股

上一篇

下一篇