二低一旺股 祭吸金大法

鉅亨台北資料中心 2018-07-05 14:32

進入旺季的低基期、低本益比個股,成為全球貿易大戰陰影下進可攻退可守的首選,而趨勢產業拉回修正後,將出現合理的買點,指標股是觀察重點。

文. 馮泉富

全球風險性資產自 6 月上旬以來出現明顯震盪走低,包括國際商品、全球股價指數修正幅度不低,台股加權指數也在多重因素影響下回檔約 5%。現階段影響股市的因素是否改善,攸關市場後勢的吉凶。

緩和貿易衝突仍有一線契機 美國內部反對力量不斷增溫

在市場訊息方面,中美貿易衝突的發展仍是市場焦點,美中首波關稅制裁即將生效,而川普關稅戰的砲火不但絲毫沒有放鬆,還愈演愈烈。川普在接受福斯財經網的專訪時再度放話,若中美未能盡快達成貿易協定,未來受美國加徵進口關稅的貨品總額將上調至 5 千億美元,這一動作無疑進一步將全球推向貿易大戰邊緣,全球金融市場倍受壓力。

雖然大陸股市本波的大跌並非單純因為貿易衝突,但貿易戰確實起了最後一根稻草的作用。目前貿易衝突的負面影響已開始傳導擴散開來。由於美國汽車市場規模龐大,汽車關稅被川普當成逼迫全球貿易夥伴讓步的終極武器,要求更有利的貿易條件,但也引來全球主要市場的強力報復。

其中歐盟已表示,若川普對銷往美國的汽車開鍘,歐盟將對美國 2940 億美元商品課稅回敬,該金額約占美國去年出口值的 19%。

美國汽車進口關稅引來的全球報復措施,最終也將反噬美國經濟。於是,全美最大企業團體「美國商會 U.S. Chamber of Commerce」發起一項反對川普貿易關稅政策的活動,該團體認為川普做法恐使全球爆發貿易戰的風險升高,還加重美國消費者的負擔。

目前需密切觀察美國內部的反對力量是否形成緩和效果,在未出現重新談判契機以前,只能期待貿易戰影響股市的邊際效應能隨著時間快速遞減。

經濟擴張力道續強 股市最紮實的依靠

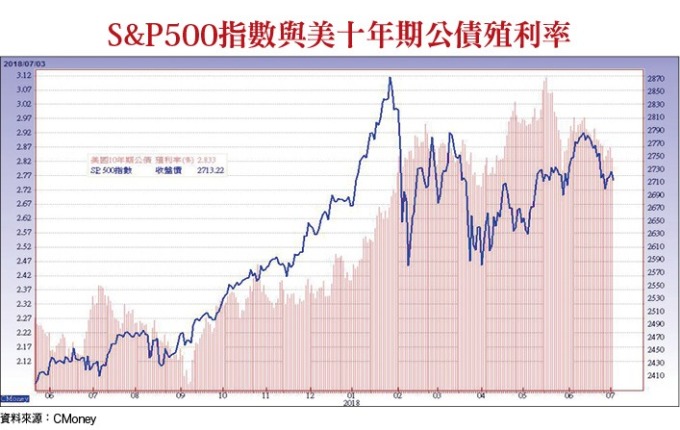

貿易衝突何時緩和,很難妄加猜測,影響股市的邊際效應之變化可觀察美國 S&P500 指數,止跌反彈為領先訊號。在資金移動方面,短期內國際資金在利差考量下回流美元的格局未改,新興市場股市仍將面臨資金外流的壓力,何時減輕可觀察美元指數變化,若美元指數超過 5 個交易日不再創高,短線上外資賣壓將緩和。

但是若將時間拉長來看,資金面也不利於股市,由於 FOMC(聯邦公開市場理事會) 會後聲明已表達今年升息 4 次機率大,代表下半年將升息兩次,加上 QE 既定縮表時程按表操課,資金的量與價同時收緊成為必然,股市最後只能依靠經濟擴張力道的加持來維持榮景。

至於景氣擴張的力道是否能勝出將是觀察重點,根據日前新公布的美國 6 月份 ISM 製造業採購經理人指數 (PMI) 為 60.2,較前月的 58.7 回升,且大幅優於市場預期之 58.5,創下近 4 個月以來新高,可以暫時一掃市場對景氣基本面的疑慮。

就其中分項而言,生產指數連續兩個月回升且重回 60 以上的高度擴張區間,出口訂單與因基期偏低而小幅回溫,皆支持整體指數呈現擴張趨勢。

根據紐約聯儲的 GDP Nowcast 模型,美國第二季度 GDP 可望增長 2.98%,這是十分亮眼的數據,甚至華爾街已有數家銀行機構預估美國第二季 GDP 增長將超過 3.5%,這是股市多頭最紮實的依靠。

不過,雖然美國當前經濟表現維持良好趨勢,隨著加拿大對美國商品課徵約 126 億美元的報復性關稅,且墨西哥總統由號稱「墨版川普」的羅培茲 (Lopez) 當選,其於貿易上強硬的態度或加劇日後 NAFTA 談判的困難度,再加上美中兩國即將啟動第一階段的關稅措施,全球報復性關稅實施後,負面因素將如何影響美國整體消費,進而傳導至經濟擴張力道,必須持續追蹤。

嘉澤上半年每股賺逾 6 元 估全年 EPS 逾 15 元

如前所述,下半年全球金融市場資金,將因美國升息與 QE 按照進度退場而逐步緊縮,強勢美元又干擾外資買超積極度,族群性的齊漲齊跌將越來越困難,選股策略需兼顧成長性與股價基期,再加上該產業進入出貨旺季,則相對容易吸引市場資金。

例如嘉澤 (3533),主要產品為 CPU Socket,產品以「LOTES」自有品牌出貨。應用為 DT、NB 為主,近年來公司快速切入 Server 應用,以及近期熱門的 Type C 產品將是未來成長動能。

按產品應用面,DT、NB 占營收比重約 60%,SERVER 占 25%、Type C 產品約 5~10%,轉投資嘉基及其他約占 15%。

受惠於 Server 平台轉換開始加速,以及子公司嘉基新接客戶出貨,公司 5 月合併營收 10.96 億元,創單月營收新高,預期 6 月營收將維持高檔,第二季合併營收法人預期比第一季增長 15.7%,毛利率約升至 32.3%,適逢新台幣貶值,首季業外認列匯損有機會全數回沖,法人預估單季 EPS 約 3.47 元,估約季增 27%,累計上半年稅後 EPS 為 6.19 元。

由於嘉澤近年來快速切入 Server 應用,開發的 SERVER CPU Socket 已打入國內白牌 Server 業者;品牌 Server 方面,由於嘉澤通過 Intel、AMD 認證,將有機會出貨給品牌 Server 業者。

目前 Purley 平台市場滲透率約 20%,已較去年第 4 季滲透率 10%明顯提升,預估下半年英特爾 Purley 平台可望降價,加上超微 Zen 新平台的推出,可刺激終端換機需求。

嘉澤目前 Server 應用佔營收比重已增至 25%,下半年將上看 30%,由於新平台的零件較上一世代毛利率及平均單價高出許多,對毛利率及獲利提升助益大。

轉投資方面,嘉基已開始出貨給國際大廠 Docking cable,2017 年已獲利 7200 萬元;嘉基第二季已接獲兩家國際大廠訂單,下半年另一國際大客戶也將開始出貨,預期嘉基今年起營收及獲利會出現爆發性成長。

法人預估嘉澤 2018 年營收約 126.8 億元,年增 21%,全年毛利率可達 32.7%,稅後 EPS 預估為 15.3 元,年增率為 49.6%,值得追蹤。

趨勢產業族群已領先回檔 密切留意價穩量縮止跌點

除了基期低又進入旺季的個股以外,領先回檔修正的趨勢產業族群,也值得持續追蹤。例如半導體上游的矽晶圓族群,有別於被動元件,股價早已領先修正整理,不建議立刻買進,但可以密切留意價穩量縮的止跌訊號,尤其是大盤利空來襲時,將是最好的壓力測試。

由於該族群產業趨勢向上明確,訂單能見度達 2020 年,基於近年來 12 吋半導體晶圓需求每年約 5~7%之成長,其中主要成長來自 Data center、機器人、工業用、汽車、手機等相關的新興應用引伸對 Memory、Opto、特殊邏輯 IC 等需求增多,非單一客戶或單一應用即衝擊整體景氣。

目前全球 12 吋矽晶圓月出貨量約 560~570 萬片,每年需求以 20~30 萬片速度增長,相較於現階段矽晶圓廠擴產謹慎,僅以去瓶頸方式增產,目前已對外宣佈 Brown Field 擴產有 Sumco11 萬、Siltronic7 萬、LG Siltron25 萬片,預計最快於 2019~2020 年投產。

目前市場無傳出 Green Field 相關之擴廠,多數廠商表示 Green Field 乃基於特定客戶所需的固定價、量而擴廠,可預期未來 1~2 年矽晶圓供需維持緊俏局面,因而一線晶圓廠為確保料源已與矽晶圓廠簽訂未來幾年合約,訂單能見度已至 2020 年,指標股為環球晶 (6488)。

來源:《理財周刊》 932 期

更多精彩內容請至 《理財周刊》

- 掌握全球財經資訊點我下載APP