〈鉅亨主筆室〉1994年網路革命後!美股三度泡沫化!

鉅亨網 首席經濟學家 邱志昌博士

壹、前言

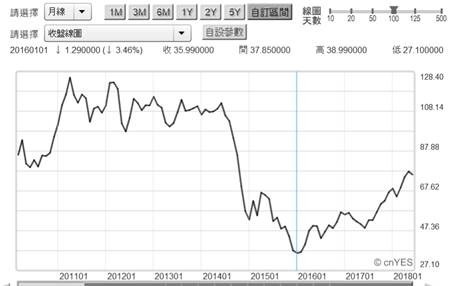

歐洲央行 (ECB) 於 2018 年 6 月 14 日宣告,歐元 QE 寬鬆貨幣政策將在 2018 年 12 月 31 日退場。四年前的今天,ECB 在 2014 年 6 月 14 日宣告,歐元區實施負存款準備率至今剛好整整四年。這四年以來除歐元負存款準備率外,在 2015 年起還仿照 Fed、執行購債 QE 寬鬆,並多次對家庭與企業大幅融資,希望透過固定投資與消費需求,帶動歐元區經濟復甦;短期這些政策的確是奏效的。代表實體經濟有效需求的量化指標「油價「,由 2014 年 6 月 14 日當天 142.12 美元 / 桶,跌到 2016 年 1 月 16 的 27.1 美元 / 桶;再回升到 2018 年 6 月 14 日的 74.65 美元 / 桶。油價代表實體經濟 IS 部門,就是投資與儲蓄 (即消費) 興旺與否;石油是紡織與石化塑膠最上游原料。油價它在經濟學意義是為,生產原料變動成本價格。這意味著歐元區實體經濟,在 2014 年到 2016 年之間是不振的,但 2016 年第一季到目前步入復甦。

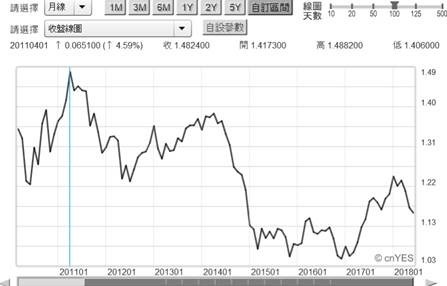

在現代化民主制度下,經濟、金融與政治發展糾纏,經濟復甦過程不會是一路綠燈、暢通無阻的。在復甦過程中,仍然夾帶義大利等國主權債務危機,歐元區經濟復甦速度緩慢;諸如此次 ECB 將今年 GDP 成長率由 2.4% 調降為 1.8%。這對外匯投資者是重要信息,它指向歐元兌換美元匯率,若以長期「購買力評價」為預期理論,它是會緩和步入「均數復歸」(Mean Reversion) 路程,而不會是強勁反彈;除非美國 GDP 反常,走進比歐元區還要遲緩成長歷程;這顯然是極為不可能的轉變。以此進入歐元匯率預測分析,可見到未來歐元價格的發展。歐元兌換美元曾在 2008 年 6 月,達 1 歐元兌換 1.5844 美元。而在 2016 年 12 月 12 日那周 Fed 升息前,貶值到 1 歐元只能兌換 1.035240 美元;幾乎要貼近發行價 1 歐元兌換 0.99 美元,貶破孟代爾大師所建議的原始價位區。由以上最高與最低價為樣本,自歐元成立至敘述統計量,中位數值為 1.3098 兌換 1 美元。

貳、美元指數即將步入上揚主升段?

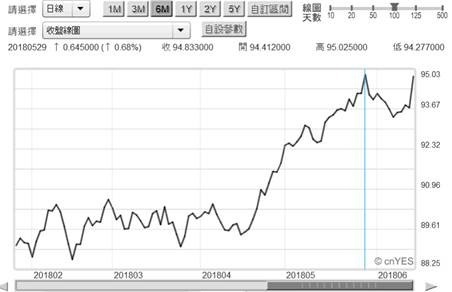

相對於歐元匯率,全球市場關心的卻是美元與美股、美債。在 2018 年 6 月 14 日 ECB 首次宣告歐元 QE 退場後,未來歐元若以購買力評價理論;則歐元匯價要反彈到此一中位數值,需要短期強勁、或是長期持續緩和復甦。前者的機率低,後者的機率高但時間長;這會使未來歐元兌換美元,長期處於中位數以下長期低吟盤整,而相對使美元指數不斷緩步上揚。但是美元強則新興市場貨幣匯率將轉弱,這對全球新興市場會友資金外逃風險。美元指數在 5 月 29 日,創下半年以來新高 95.03 點紀錄之後;因為對 ECB 撤出寬鬆的預期而回貶。但在 ECB 宣告後不到兩天就迅速反彈,恢復原來的上升趨勢;從此一事件的前後反應,已經或見美元指數轉強是主趨勢。由 Fed 與 ECB 未來一年,非寬鬆貨幣政策的輪流做比較,Fed 收縮資產負債表的強度一定比 ECB 要大,ECB 連歐元升息政策多尚未端出、遑論收縮資產負債表?而新興市場大多是跟隨升息;不會率先引領收縮資金。因此美元步入強勢的持續性機率增高。本文提醒過,美元指數 140 與 75 點的兩大極端高、即特別高低多會有金融危機;前者是全球新興市場外資撤出,後者是美國自己金融失衡。目前因為美元指數的反彈,所引發的金融失序危機已經在拉美阿根廷、巴西等國,及東歐土耳其開始上演;新興市場匯率的大貶,已經需要到以大幅升高本國貨幣利率去穩住資金外逃。

_

天下沒有不散筵席,也不會有走不完的人生路。下台的身影如何比上台漂亮?由圖一歐元兌換美元的變化,其實在 5 月 29 日開始;外匯市場就開始反應,ECB 將會端出預期非寬鬆貨幣政策宣告;歐元兌換美元因此預期而升值;畢竟 ECB 還是按照美 Fed 公式退出 QE。ECB 的最大考量與 Fed 的異同來自於:一、ECB 所使用政策工具是存款準備率,依據的貨幣政策理論,雖然也是「菲力普斯曲線」;但是政策指標是存款準備率,不是 Fed 的資金利率 Federal Fund Rate。二、美國本身有財政懸崖債務風險,在 QE 退場前政府部門資金匱乏,關門過一次。美國政府在 QE 退場後,升息期間也關門過兩次;財政懸崖狼來了的警鐘不斷響起,但多沒真正到來。而 EU 的主權債務危機由愛爾蘭、葡萄牙、西班牙、希臘、賽浦路斯、近期蔓延到義大利;也並非是完全脫離財政困窘險境。

而歐洲主權債務危機,由希臘到塞浦路斯、西班牙、到近期義大利;多被歐洲穩定機制 ESM 與 IMF 化解。目前歐元區擁有統一的貨幣政策,未來必然從 ESM 機制中發展出,統一財政運用機制或是組織。EMS 與 IMF 或是白宮,似乎對主權債務危機與所謂「財政懸崖」已駕輕就熟、平常心以對;但如果美元轉強後,尚未無論是 EMS 或是 IMF 會有平天下的能力?尤其是當美國國債也是出問題時,泥菩薩過江?非寬鬆貨幣政策對財政有何影響?當寬鬆政策停止後,貨幣供給增加額度停止,利率將會停止繼續下降;而在此之後利率反轉上揚。ECB 這次對未來政策,充滿多空措施多會來暗示;但 ECB 並非狐疑不定、言詞閃爍,其既定未宣告行程就是由退出 QE、進而調整存款準備率、恢復正常利率水準。這些進程多是可預期的,事先可以準備的,貨幣市場均衡利率不會突發性上揚;對於債券價格的影響是輕微,殖利率只會緩緩上揚、不會是撞牆式跳躍。6 月 14 日的宣告,ECB 只有提及購買債券金額縮減;也提到 GDP 將調降不如原先預期。

叁、危機在於新興市場!風險繫於中國大陸是否硬著陸!

歐元兌換美元匯價,早在 5 月 29 日開始,就有預期領先 ECB 宣告心態。歐元匯價由 1.15 美元上揚到 1.17 美元,呈現波段貶值後反彈。這個回彈未來已經無法再走高,主要原因是 ECB 收縮強度不如 Fed。Fed 目前與預期近期未來,緊縮貨幣政策的規模、或強度多會比 ECB 還要高且強。且一如現金股利首次宣告效果一般,ECB 首次表達非寬鬆或是緊縮,其衝擊力道將比此刻進行緊縮 Fed 還強,但第二、三次效果就邊際遞減。短期歐元匯價賴「利率評價」,歐元匯率上揚到兌換 1.2 美元以上機率仍在;唯要升值到 1 歐元兌換 1.3098 美元中位數值機率渺茫。在主權債務危機仍然將零星發生,且 GDP 成長率緩慢復甦之下,歐元要超越中位數值似乎力有未逮。雖然歐元短期強勢已帶給美元弱勢,美元指數在本 6 月出現向下短期修正壓力;但此項壓力並不會持續太久,因為隨後 Fed 收縮資產負債表規模仍在擴大。因此未來美元強勢是常態、弱勢將成為過渡型態;這將是 2018 年 6 月 14 日之後,ECB 宣告寬鬆結束後全球外匯的特色。

新興市場貨幣多是以對美元為兌換;因此無論是亞洲、東歐與拉美貨幣匯率,將會在 ECB 宣告後出現明顯短期貶值。但三大區域市場波動程度不一,對拉美國家貨幣貶值效應,會大於東南亞國家;而東歐新興國家匯率會大於亞洲。這主要是因為在債務危機史,各區域對美元的敏感度不同;亞洲貨幣有中國支持,只要中國經濟未被美國 301 法案打成「硬著陸」,則亞洲之穩定度要比拉美、東歐還強。但若運用效率市場理論檢視中國上證股價指數,我們反而得擔心中國,這次是否挺得住美元指數上揚?上證對 MSCI 的外溢效果幾乎缺席;股價指數是沿路跌,這似乎意味未來後市,中國經濟在 301 條款下並非樂觀的。

肆、結論:網路革命下的美股第三度泡沫化!

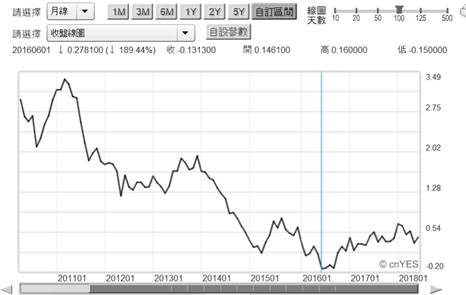

美股與德國債市彼此之間會有關聯性?本文研究發現,由德債殖利率的走勢、卻是可以確認美國股市的天價的確已經過去了。2018 年 1 月 29 日當德國 10 年期債券殖利率,上揚到 2016 年 1 月以來最高 0.81% 之際;也是美國道瓊工業股價指數的最高點。此後德債價格上揚,美元股票資金,由美股票撤退到歐元德債;賺取短期歐元升值及債券價差收益。由圖檢視德國 10 年期公債殖利率周曲線圖,德債在 2018 年 1 月 27 日美股道瓊股市泡沫化後,成為避險投資避風港;殖利率下跌、價格上揚、近期觸底反彈。由更長期的債市樣本檢視,德國債券最昂貴價格,是在 2016 年 1 月油價最低點時。就在當時有效需求不足、產能供給過多的之時;殖利率是為 - 0.1313%。在持有到期必然賠錢、只賺取短期資金過剩的打帶跑情況下,資金像是黃蝗蟲過境般投入債市,造成德國債市泡沫化。

而自 2016 年第一季之後,受到美國 Fed 升息杯弓蛇影影響,歐洲債券殖利率緩步上揚。在美股道瓊歷史最高點,德債殖利率創下近幾年新高點 0.81%。但在還多沒提及歐元 QE 退場的 2018 年 1 月 27 日,德國債券殖利率是先由新高反轉;這的確警示了美股、甚至全球科技類股價泡沫化。本文認為,2018 年可能會是繼 1994 年網路革命後,2000 年後網路股價泡沫化公司治理危機,再一次的網路革命市值泡沫化考驗。這也是 2008 年系統性金融危機風暴後;再一次對網路革命的改革;美國股市是否又暫時泡沫化了?

(提醒:本文說明與判斷僅供參考。金融機構與個人引用本文,需注意自負盈虧與著作權規定。)

- 弱勢美元來襲!2026 歐日圓操作全攻略

- 掌握全球財經資訊點我下載APP

文章標籤

- 講座

- 公告

上一篇

下一篇