股動債起!積極投資 富有希望

富蘭克林證券投顧

美國股市多頭氣焰進入第十個年頭,新興市場的經濟表現轉佳也穩健邁向第三年,儘管整體金融市場在第一季中下旬幾度因累積漲幅已高、美國恐加速升息與採取強硬貿易立場等因素而急線回檔,所幸在一陣 驚嚇後又迅速回神,重振投資士氣。第二季雖是傳統市場淡季,惟全球經濟仍位處溫和復甦的擴張軌道、企業營收表現也呈現向上,有利於引導市場呈現淡季不淡的行情態勢,建議上半年的佈局方向仍可穩健中求積極,新興股債市皆是必納資產,而美股方面則是看多科技、生技相關產業。

波動增加 審慎佈局無礙多頭續航

各區域經濟及企業獲利齊步擴張,全球通膨與利率維持溫和,而資金充沛環境也挹注多數資產價格水漲船高,在去年多個成熟國家與新興股市都有締造歷史新高價位的紀錄。然而市場狂歡之後,今年第一季市場表現明顯波動上升,富蘭克林坦伯頓全球宏觀投資團隊年初即率先提出預警,並分析近年來股債齊揚的環境大多奠基於極寬鬆資金環境,以致於實際風險並未受到重視,然而隨著貨幣政策回歸常態,過去助漲的因子消失,接踵而來的風險可能是股債市場同時面臨較大下跌壓力。

隨著市場揣測聯準會升息次數及公債殖利率走勢顯然牽動全球股市波動加大,觀察 2018 年的投資環境大致呈現五大趨勢,逐一釐清箇中的風險與機會,不難擬定出審慎樂觀的投資方向。

.景氣穩:全球經濟成長動能加快,加上受惠於美國稅改政策,根據國際貨幣基金今年 1 月份最新預估,今年和明年全球經濟成長率都將達到 3.9%,其中美國、歐元區、日本、巴西及俄羅斯展望均獲得調升,而預期成長幅度較高的區域仍聚焦於新興市場。

.通膨揚:在美國接近充份就業以及工資加速調高,進而引導物價揚升,薪資通膨壓力上升恐牽動美國十年期公債殖利率續揚且呈現中長期上升趨勢不變。

.利率升:繼美國實行縮表後,歐洲央行計劃在今年內跟進縮減購債規模,以引導貨幣政策朝向正常化,惟期間將持續印鈔釋出資金,預期歐洲可望維持低利率,而受到美國升息壓力,部分新興國家的利率也是蠢蠢欲動。

.美元弱:升息及縮表預期,通膨、利差優勢、經濟相對強健和稅改一度牽動美元向上挑戰,惟美元指數年線向下且美國雙赤字承壓頗大,加上政治面紛擾,預期中長期走勢趨貶。

.波動增:貨幣政策正常化趨勢成型,超寬鬆政策逐漸退場,利率走向與詭譎多變的地緣政治變因加上全球 ETF 交易佔比攀升,將造成市場震盪升溫。

新興市場轉骨 四大蛻變創造絕佳投資契機

新興市場歷經自 2010 年底以來,逾五個年度的弱勢表現後,2016 年初開展較成熟市場相對強勁的走勢,股市表現往往是經濟趨勢變化的先行指標,新興市場相對強勢表現也正反應出經濟基本面的相對轉變,預期經濟結構轉型有成,改革題材將貫串全場。

受惠全球經濟同步呈現擴張趨勢,實質需求改善提振 民間部門投資信心,全球企業資本支出成長率現階段正 呈現跨區域、跨產業地廣泛式復甦,提振新興市場的出口產品需求,能源與商品價格上揚趨勢亦修復商品出口國家的資產負債表,有助推動新興市場成長動能。

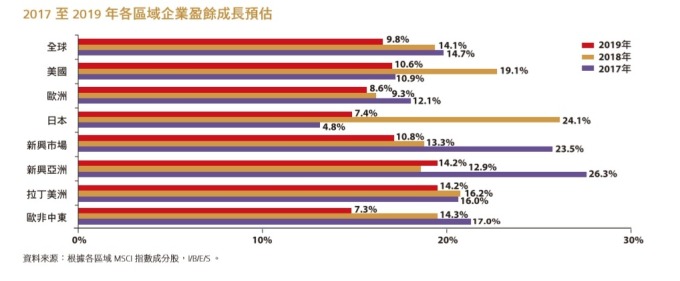

新興國家積極透過改革強化競爭優勢,隨著財政體質強健、聯準會緊縮政策影響鈍化,股市也累積不小漲幅,可預期市場波動將升溫,所幸新興股市的上漲只來到中途,背後又具備企業獲利提升、科技產業進步、中國經濟結構性轉型、評價面優勢四大蛻變撐腰,慎選優質的投資團隊與基金,仍能掌握成長契機。

美國股市多頭氣焰進入第十個年頭,新興市場的經濟表現轉佳也穩健邁向第三年,儘管整體金融市場在第一季中下旬幾度因累積漲幅已高、美國恐加速升息與採取強硬貿易立場等因素而急線回檔,所幸在一陣 驚嚇後又迅速回神,重振投資士氣。第二季雖是傳統市場淡季,惟全球經濟仍位處溫和復甦的擴張軌道、企業營收表現也呈現向上,有利於引導市場呈現淡季不淡的行情態勢,建議上半年的佈局方向仍可穩健中求積極,新興股債市皆是必納資產,而美股方面則是看多科技、生技相關產業。

波動增加 審慎佈局無礙多頭續航

各區域經濟及企業獲利齊步擴張,全球通膨與利率維持溫和,而資金充沛環境也挹注多數資產價格水漲船高,在去年多個成熟國家與新興股市都有締造歷史新高價位的紀錄。然而市場狂歡之後,今年第一季市場表現明顯波動上升,富蘭克林坦伯頓全球宏觀投資團隊年初即率先提出預警,並分析近年來股債齊揚的環境大多奠基於極寬鬆資金環境,以致於實際風險並未受到重視,然而隨著貨幣政策回歸常態,過去助漲的因子消失,接踵而來的風險可能是股債市場同時面臨較大下跌壓力。

隨著市場揣測聯準會升息次數及公債殖利率走勢顯然牽動全球股市波動加大,觀察 2018 年的投資環境大致呈現五大趨勢,逐一釐清箇中的風險與機會,不難擬定出審慎樂觀的投資方向。

.景氣穩:全球經濟成長動能加快,加上受惠於美國稅改政策,根據國際貨幣基金今年 1 月份最新預估,今年和明年全球經濟成長率都將達到 3.9%,其中美國、歐元區、日本、巴西及俄羅斯展望均獲得調升,而預期成長幅度較高的區域仍聚焦於新興市場。

.通膨揚:在美國接近充份就業以及工資加速調高,進而引導物價揚升,薪資通膨壓力上升恐牽動美國十年期公債殖利率續揚且呈現中長期上升趨勢不變。

.利率升:繼美國實行縮表後,歐洲央行計劃在今年內跟進縮減購債規模,以引導貨幣政策朝向正常化,惟期間將持續印鈔釋出資金,預期歐洲可望維持低利率,而受到美國升息壓力,部分新興國家的利率也是蠢蠢欲動。

.美元弱:升息及縮表預期,通膨、利差優勢、經濟相對強健和稅改一度牽動美元向上挑戰,惟美元指數年線向下且美國雙赤字承壓頗大,加上政治面紛擾,預期中長期走勢趨貶。

.波動增:貨幣政策正常化趨勢成型,超寬鬆政策逐漸退場,利率走向與詭譎多變的地緣政治變因加上全球 ETF 交易佔比攀升,將造成市場震盪升溫。

新興市場轉骨 四大蛻變創造絕佳投資契機

新興市場歷經自 2010 年底以來,逾五個年度的弱勢表現後,2016 年初開展較成熟市場相對強勁的走勢,股市表現往往是經濟趨勢變化的先行指標,新興市場相對強勢表現也正反應出經濟基本面的相對轉變,預期經濟結構轉型有成,改革題材將貫串全場。

受惠全球經濟同步呈現擴張趨勢,實質需求改善提振 民間部門投資信心,全球企業資本支出成長率現階段正 呈現跨區域、跨產業地廣泛式復甦,提振新興市場的出口產品需求,能源與商品價格上揚趨勢亦修復商品出口國家的資產負債表,有助推動新興市場成長動能。

新興國家積極透過改革強化競爭優勢,隨著財政體質強健、聯準會緊縮政策影響鈍化,股市也累積不小漲幅,可預期市場波動將升溫,所幸新興股市的上漲只來到中途,背後又具備企業獲利提升、科技產業進步、中國經濟結構性轉型、評價面優勢四大蛻變撐腰,慎選優質的投資團隊與基金,仍能掌握成長契機。

匯價便宜、在地轉機題材 成就新興債市

美國公債殖利率走揚大勢已定,對不同體質的新興國家影響不一,一是低殖利率的貨幣或是像土耳其貨幣體 質脆弱者將承壓,二是高殖利率或有經常帳盈餘國家, 該類貨幣受影響的程度將較輕,美國公債殖利率彈升個 1 或 2 個百分點,並不至於明顯影響有高利差優勢的新興 國家。

富蘭克林分析,當工業國公債評價面偏貴時,新興國家當地公債市場雖存有不少機會,只是新興國家並不是個個體質相同,有些體質脆弱或政治風險高的市場,較無力對抗海外局勢變化,建議精選體質轉佳又有高殖利率的國家,例如印度、印尼、墨西哥接近或超過 7%、阿根廷更是上看 20%,投資題材依然豐富,這些高殖利率公債有能力抵禦美國升息的衝擊,自然成功吸引國際資金利用新興國家匯價低廉之際,轉向前進新興國家當地公債市場找尋更高息的機會,而在各新興債市中,較為看好擁有豐富在地轉機題材的拉丁美洲,主因為在地題材及改革機會的市場能較不受海外變數干擾衝擊。

於美國公債下跌的新循環階段,想利用債券做為減低風險性資產波動風險可能失效,亦即很可能將見到風險性資產與無風險資產,例如傳統認知的公債,一起下跌的情境,過去市場已經習於低利率環境,當折現利率反轉上揚時,將顯著影響到原本的資產評價。

倘若投資人沒有準備好因應此種局勢轉變,可能將承擔顯著風險,美國公債殖利率仍將明顯上揚,因此不僅要防禦美國公債市場的修正風險,而且也應建構好投資組合以期能在利率上揚時還有獲利機會,更需要謹守「高殖利率」、「短存續期」兩大佈局策略。

前進美股 「技」往開來

美股在第一季表現動盪,市場雜音不斷,應屬技術面 良性調整,而非基本面轉壞。整體而言,受惠於全球經濟同步復甦,利率上揚但與歷史水平相較仍處低檔,加 上 2017 年底通過的稅改與就業法案減輕企業稅務負擔,企業接連宣布加薪或發放獎金,以及加碼在美投資的計畫,美國企業獲利成長加速可望挹注美股延續多頭行情,尤其是網路、雲端運算、人工智慧等新科技加速創新發展,為各行各業帶來顛覆性的改變,其中蘊含著眾多的投資機會。

全球經濟同步復甦應會對美國經濟成長,進而對美國 股市帶來有意義及正面的影響,基於長期投資,不妨把短線市場波動視為以更具吸引力的價格購買高品質公司股票的機會,建議基金選股上精選具有創新能力、有優異管理團隊以及可望受惠於新興產業環境的企業,現階段產業配置以科技產業為主,醫療產業為輔,掌握創新產業的投資商機。

科技股經過金融危機後的強勁漲勢,市場也不乏有過熱的擔憂,目前的股市評價反映的是強勁的經濟基本面、企業獲利前景持續改善以及對政府親商政策改革的期待,以科技產業為例,2017 年中,科技產業佔史坦普 500 指數總市值的比例為 24%,與科技產業在獲利所佔的比例相當,這與科技泡沫時期評價與獲利及現實背離的情況大不相同,隨著各行各業迎向數位化浪潮,將持續帶動雲端、資料分析等需求成長,看好科技產業投資前景。

股債聯手 三優勢護投資

根據美國主要退休基金所作的十年期長期績效實證調查,結果顯示影響投資報酬率的因素,有高達 91.5% 來自 於資產配置,而非預測市場或者是個股挑選買明牌等原因,進一步探討利用債券型基金的配息結合股票型基金 的投資策略具備三大優勢。

.能提高資金利用率

通常選擇配息發放現金的投資人裡,實際把配息領出來花用的比例並不高,如果能夠將原本繼續存放在銀行存戶的配息收益,作為單筆或是定期定額股票型基金的本金,可望進一步讓配息收益發揮循環投資的效益,利用配息幫您再賺錢,大幅提高資金的利用率。

.進可攻、退可守 符合市場趨勢策略

股債市過去一年漲多,短線調節頻率大增,所幸全球經濟景氣持續擴張,並不致扭轉市場中長期走升的態勢,建議投資人宜持續定期定額分批承接股票型基金,例如手握轉機題材且內需擴大的新興市場,包括新興亞洲、金磚四國等,都可適度納為投資標的以豐富投資組合;而債券部位更是波動頻率遞增下,安定整體基金組合的要角之一,因應升息趨勢,具高殖利率優勢的新興國家原幣債或是可同步分享企業營收成長的高收益債市均值得酌量配置。

.具備穩定資產的特質

利用債券基金配息收入來單筆或定期定額投資股票基金,配息部分可隨著股市轉佳而提高收益;倘若未來股市表現不如預期,也不至於侵蝕到債券基金的部分,大幅提高整體資產的安全性。

『一.定.強』心法 積極投資富有希望

打造投資組合時,納入預設目標、年齡、個人屬性與投資期間等考量因子之外,如果有簡單的心法策略能時時提醒自己堅持不懈,必然事半功倍。

.「一」檔基金不嫌少

萬丈高樓平地起,有基礎才有向上堆疊的本錢,從投資一檔基金開始,穩健跨出累積夢想基金的第一步。如何選擇基金?金融市場與景氣呈現循環,並且公平對待每個投資人,投資之所以有輸贏高低,最大差別在於是否信賴專業、勇於行動,不妨起而行向您的理專或基金公司提出諮詢,立馬開啟長期投資理財計畫,行有餘力時則可進一步增加投資的基金與資金額度,打造股債皆備的資產組合,能更靈活應對市場各種挑戰與機會。

.「定」期「定」額不間斷

投資理財的過程,時間是沉默的益友,它所帶來的複利效益,曾被愛因斯坦稱為世界第八大奇蹟,例如每個 人性格有積極、穩健、保守之分,所選擇的投資工具報 酬率便有所差異,不過保守投資人只要及早開始,每年投資相同的資金,一樣有機會能以較低的風險,累積到和積極或穩健者所設定的相同投資收益。

而定期定額長期佈局基金的作法,既享有時間的優勢,能減輕投資時的資金壓力,並發揮克制花費、強迫 儲蓄的功效,同時不需費神判斷進場時機點,降低買高 賣低的風險,還有可能率先在低迷的市場中率先突圍,以 2011 年造成全球股市大震盪的歐債危機為例,比較在 2011 年 5 月債務危機高峰時進場定期定額及單筆投資的績效表現,約莫在全球股市跌幅收斂至一半時,定期定額策略的績效已領先轉虧為盈(* 請見附註),更顯示 定期定額逢低積極撿便宜,有助於把過去的風險扭轉為未來的機會。

.「強強」齊出手 理財助攻守

工欲善其事,必先利其器,挑選強勢基金與陣容堅強 的理財諮詢團隊,可望讓投資理財事半功倍。有鑒於投資理財為長期計畫,所謂的強勢基金不宜以短期績效爆發與否為單一考量,應以中長期表現為優先條件,同時利用兩檔以上的股債類型基金,強化可攻可守功能,進而打造成出強勢資產配置,以相對較低風險的管道,多元參與、分享全球市場的獲利機會。

* 附註:資料來源:彭博資訊,全球股市採 MSCI 世界指數,2011 年 5 月底至 2013/12 月底。定期定額報酬率係理柏資訊假設每月 1 日扣款,遇例假日則以次一 營業日計算。投資人因不同時間進場,將有不同之投資績效,且過去績效不代表未來績效之保證。投資報酬率以投資報酬除以投資成本簡單計算,暫不考慮時間價值。 投資人不能直接投資指數。

警語:

富蘭克林證券投資顧問股份有限公司 主管機關核准之營業執照字號:101 年金管投顧新字第 025 號 台北市忠孝東路四段 87 號 8 樓 電話:(02)2781-0088 傳真:(02)-2781-7788 http://www.Franklin.com.tw

由於高收益債券之信用評等未達投資等級或未經信用評等,且對利率變動的敏感度甚高,故本基金可能會因利率上升、市場流動性下降,或債券發行 機構違約不支付本金、利息或破產而蒙受虧損。本基金不適合無法承擔相關風險之投資人。基金經理公司以往之經理績效不保證基金之最低投資收益; 基金經理公司除盡善良管理人之注意義務外,不負責本基金之盈虧,亦不保證最低之收益,投資人申購前應詳閱基金公開說明書。本基金較適合投資 屬性中風險承受度較高之投資人,投資人投資高收益債券基金不宜占其投資組合過高之比重,投資人應審慎評估。 本公司所提供之資訊,僅供接收人之參考用途。本公司當盡力提供正確之資訊,所載資料均來自或本諸我們相信可靠之來源,但對其完整性、即時性 和正確性不做任何擔保,如有錯漏或疏忽,本公司或關係企業與其任何董事或受僱人,並不負任何法律責任。任何人因信賴此等資料而做出或改變投 資決策,須自行承擔結果。本境外基金經金融監督管理委員會核准或申報生效在國內募集及銷售,惟不表示絕無風險。基金經理公司以往之經理績效 不保證基金之最低投資收益;基金經理公司除盡善良管理人之注意義務外,不負責本基金之盈虧,亦不保證最低之收益,投資人申購前應詳閱基金公 開說明書。【富蘭克林證券投顧獨立經營管理】投資基金所應承擔之相關風險及應負擔之費用(含分銷費用)已揭露於基金公開說明書及投資人須知中, 投資人可至境外基金資訊觀測站(http://www.fundclear.com.tw)下載,或逕向本公司網站(http://www.Franklin.com.tw)查閱。本文提及之經濟走勢預測不必然 代表本基金之績效,本基金投資風險請詳閱基金公開說明書。

- 掌握全球財經資訊點我下載APP

文章標籤

- 講座

- 公告

下一篇