鉅亨網新聞中心

高盛認為,自去年秋季以來一直預計大宗商品回報疲軟,但目前疲弱的程度已經遠遠超過了最初的預期。悲觀預測最早來源於大宗商品供應周期的轉變,而近期的gdp增速疲軟和中國經濟增長再平衡則令負回報狀況加劇。雖然供應面調整已經初露端倪,但是幅度依然不夠充分,而需求面的變化要么不足以抵消供應面的緩慢調整、要么甚至出現了下滑。這意味著下跌趨勢會程式更久。

然而,目前大宗商品回報欠佳的表現符合歷史回報框架:商業周期是回報水平的主要推動因素,大宗商品供應周期是回報來源(即期和展期回報)的主要推動因素。值得注意的是,無論隨從絕對水平還是相對於其他資產類別來看,這些周期都處於回報位於歷史谷底的階段。基於這一相同框架預計,一旦商業周期進入下一個復甦階段,大宗商品的回報將顯著改善。

高盛表示,目前對於2015年末的大宗商品預判出現錯誤主要在於商業周期復甦的疲軟,但是這並不會改變商業周期之於大宗商品回報的架構觀點。

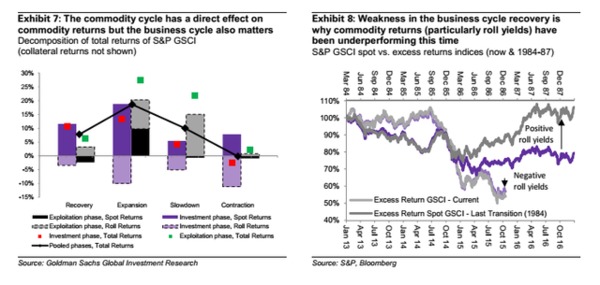

商業周期決定了大宗商品回報。在擴張和復甦階段,大宗商品都有很好的回報表現,而在商業周期放緩和萎縮階段,大宗商品則表現低迷。即期回報在商品周期的投資階段最為強勁,在商品周期的利用階段則相對遜色;展期表現在這一階段則更為積極,在投資階段則不盡理想。

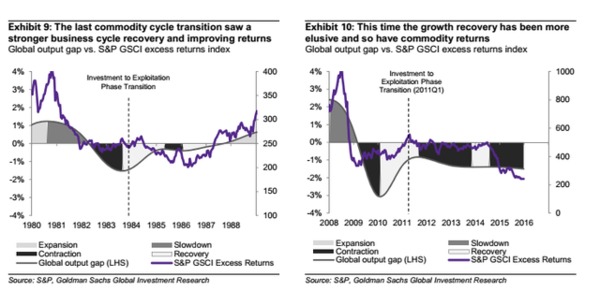

高盛指出,從2008年夏季以來,整體的商業周期依然處於最差的階段之中,持續時間之久為100年來之最。此外,opec在這次投資階段和利用階段轉換中也充當了額外的負面角色。

值得一提的是,歷史來看,在大宗商品周期轉換中,商業周期從未出現過二次萎縮/衰退的狀況。上一次的轉換中(1984-1986),商業周期出現了快速並且持續的復甦。在復甦周期之中,大宗商品的整體表現均有不錯的回報,盡管大宗商品價格可能會在低位更久。

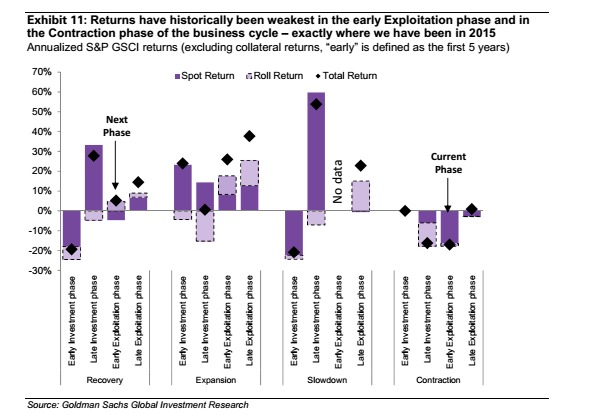

下圖展示了大宗商品周期轉換的初始階段(從投資向利用或者利用向投資轉換的前5年)的價格表現。利用周期的初始階段表現不及后續階段,並遠低於投資階段的后幾年。

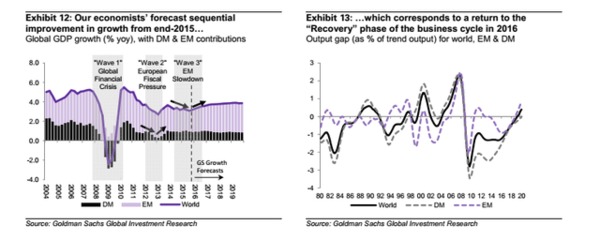

基於商業周期和大宗商品周期的歷史表現,自2014年中期以來大宗商品回報低迷的結果完全在情理之中。不過,同樣的分析架構意味著,隨著商業周期在2016年初有望復甦,並將在2019年最終擴張,大宗商品的回報也將迎來春天。

高盛最後總結認為,大宗商品戰略性投資價值雖然有所延后,但並未消失。在投資組合中,大宗商品依然有其價值。如果復甦周期到來,則應該加大對大宗商品的設定。

高盛預計,s&p gsci商品指數未來3個月內收益為-8%,未來6個月為-4%,未來12個月則為-1%。2017年或是加大大宗商品設定的時間節點,盡管不確定因素可能會讓時機進一步延后。考慮到目前處於大宗商品利用階段周期之中,因此展期價格會成為主要的受益方。

【免責聲明】本文僅代表作者本人觀點,與本網站無關。本網站對文中陳述、觀點判斷保持中立,不對所包含內容的準確性、可靠性或完整性提供任何明示或暗示的保證。請讀者僅作參考,並請自行承擔全部責任。

上一篇

下一篇