鉅亨網 首席經濟學家 邱志昌博士

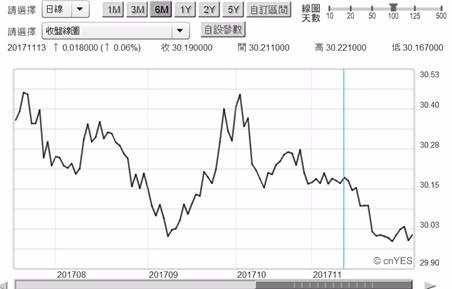

台股集中市場於 2017 年 12 月 6 日大跌 172.93 點,再度爆出 1,598.27 億新台幣單日成交量,受到盤中股王大立光、與聯發科股價跌停影響,台股外資對權值股殺聲震天,當天賣超台股 147.54 億元。自從 2017 年 11 月 23 日、台股下跌趨勢明顯後,外資對台股主流類股,獲利了結的賣壓至此該已接近一段落。再接下來最大可能賣股誘惑,就是由股價的價差、轉向於對新台幣匯價變化匯差考慮。如果在 Fed 升息與縮表下,新台幣匯率會呈現貶值趨勢,則外資可能針對匯率做出再撤退抉擇。由圖一檢視,這個短期的抉擇價位在 30.036 兌換 1 美元,或是 30.19 兌換 1 美元後可能續貶的判斷下進行;風險的臨界點在 30.28 兌換 1 美元。若新台幣弱勢若此,則外資將會持續實踐目前賣超行為。在已經跌出一大段後的未來,匯率的強弱變遷預估,將影響外資續留台股意願。若是這樣發展,則美元指數勢必也會轉為強勢不可擋。

股市未來最凶險惡劣變數是,目前開始多天進行的美國、韓國與日本大規模軍事演習,與美元指數突然上揚;這兩種系統性風險,將可能觸動外資在新興國家市場,對各國的貨幣、匯率、與股市變動的緊張預期。演習是為作戰而來,針對的是潛在政治軍事宿敵;美、日、韓聯手針對目標當然是北韓。在擁有核子武器、甚至還有氫彈威脅下,美、日、韓面對的是一個、不可測的軍事或政治風險。除此外,對新興市場股市最為突發風險是,美元指數突然大幅上揚、黃金價格大跌。當投行經濟學家多將焦點聚焦、注意到美元指數得孱弱時;近期金價不振卻已顯現出,目前是金價與美元同步走弱;但這一般是短期過渡現象;未來兩者誰強誰弱,必定會分出高下。在 Fed 將進行縮表緊縮政策操作下,未來美元強勢可能成為 2018 年第一季,全球新興國家資金流竄最大風險。

金價是為美元指數的逆向指標;美元是全球最大準備貨幣,在中南半島、與中美洲巴拿馬等地國家;本身或有自己國家貨幣。但在該地區民眾偏好美元程度,卻遠勝過對本國貨幣。美元、歐元、人民幣、日圓、瑞士法郎等,為 IMF 所規範 SDR 組成貨幣,對金價多是逆向關係;其中以占 SDR 權重最高的美元最為顯著,美元指數上揚,金價必然下跌。黃金在 1970 年代,正式由貨幣的世界中轉為商品後;在 2009 年 3 月起,因美 Fed 貨幣寬鬆 QE 政策,價格起飛繼而抓狂;成為含中國等全球家庭的投資最愛。黃金一方面是長期的保值指標,若全球總體經濟出現通膨預期、黃金多會成為重要投資工具。而一方面也是災難性商品,當全球地緣政治有風險預期時,也會成為避險處所。

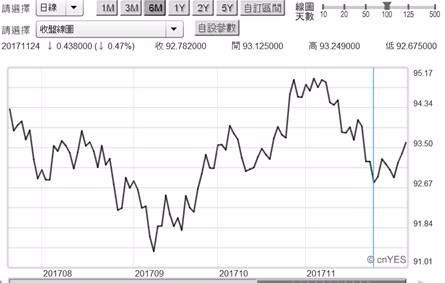

在上述兩種情況下,金價多會奔向多頭。在 2011 年前就上演金價對未來通膨預期,而在 2017 年第三季則是暗示,對朝鮮半島政治與軍事風險。由圖二所見近半年來,除此外金價的起承轉合、也會衝著對準 Fed 貨幣政策。它由 2017 年 9 月 5 日 Fed 宣告,必定進行縮表政策後的第三天,由近期高價區 1,357.5 美元 / 盎司轉為下跌、盤整。而在 2017 年 11 月 28 日、由 1,293.78 美元 / 盎司再度轉為下跌;近期為 1,259.87 美元 / 盎司,呈現跌破短期整理平台,繼續下跌機率高。金價未來若繼續再大幅下跌,則暗示資產未來沒有保值必要,房地產價格將轉趨整理或弱勢、後市堪虞;按正常邏輯推演,這也是會是物價始終不振的表象。而這個情況轉折也顯示,QE 貨幣政策後段的資金回收階段,Fed 的寬鬆 QE 政策效果是功敗垂成。

但這非 QE、也非升息與縮表的錯;而是 QE 政策本身宿命。總體經濟理論新古典學派、與理性預期學派就提過,權衡性貨幣政策只會見到短期刺激效果。在菲利浦斯的曲線上,物價與失業率是逆向關係;失業率降低則物價水準是會攀高的。但長期菲利浦斯曲線有可能變形,它會將原有關係轉為正向;就是失業率降,但物價也同樣下降。如果沒有有效去扭轉這種異常,則未來會是失業率由谷底再度緩升,而物價反而也下降,沒錯這就是通貨緊縮。因此由金價的保值功能推演,再以物價面為取向再推演,可得到未來全球貨幣匯率核心、美元指數的上或下發展;進而預見到國際資金留與撤、或持續匯入台灣股市。

在正常的情勢下,金價上揚代表未來資產價格會跟進,其若繼續下跌則表示未來不存在保值價值,Fed 要達到其物價上揚目標、即 CPI 年增率 2% 以上是很困難的事。如果未來金價只是這樣緩緩下跌或是整理,則代表經濟運行穩健、物價溫和上揚可期。在悲觀點、如果金價不幸持續破底,則美元指數可能迅速上揚機率增高。以圖美元指數檢視,如果金價未來持續下跌,則美元指數將由目前 92.782 點,向上攀升並且突破 95.17 點;這將是新興市場股市最大威脅。但若就 2018 年趨勢而言,未來投資或投機資金、可能走向「冷屋市就股市」的必然;台股結構或有所轉變,電子類股在大漲之後進入整理,內需與金融等暫成為主流類股的機率也增高;萬點仍然是常態狀況還是難以改變。

過去與現在 Fed 的縮表計劃與執行,多是建立在確定物價可溫和上揚,景氣會復甦、不至於論落到通縮地步上。但如果這個預判是失敗的,則對全球股市將會造成系統性傷害。實際市場演變告訴我們,從 2009 年 3 月 QE 以來,只有在 2012 與 2013 年 Fed 的 QE 政策曾失手過,其它期間 Fed 大多是戰果輝煌、戰功彪炳。物價下跌與失業率觸底上揚,等同宣告總體經濟進入通縮;物價無法達標,代表 QE 只是對消費信心有益,對有效需求無實質效果;廠商擴張意願只是短期,沒有一而再、再而三的投資誘因。更嚴肅的是,它會證明 2018 年、Fed 將繼續升息與縮表是錯誤政策,過去對未來景氣復甦的預期與判斷也多是美麗的誤會。

雖然美元指數與佔權重 56% 以上,與歐元有高程度關係;但與中國大陸打消不良債權速度,及資金鬆緊、人民幣匯率走勢等連結也密切相關。如果投資機構預期美元將異常強勢,則類似 2015 年人民幣貶值趨勢或風潮再起,則對中國經濟是不利的;固定投資增長幅度必定下降。中國的經濟 GDP 成長率要維持在 6.5% 以上,必需仰賴投資、內需與貿易出超。若美元指數超過 100 點以上,則不但原本欲進入中國投資資金暫時會怯步;中國境內資金也可能流出,類似 2015 年的人民幣貶值場景重現。這可能會再度讓人民銀行,在外匯市場的拋補策略再失靈。人民幣貶值也會使企業外債變多,影響不良債權去化速度。最要緊的事是,這樣的發展是否再引發中國股市、出現再次泡沫破裂風險。如同 2015 年 6 月中一樣,如圖所示;這同時也會震撼全球股票市場。由中國上證股價指數日 K 線圖檢視,近期新興股市的下跌也感染到中國。圖上證日 K 線圖,由 2017 年的 3,450.49 點後做了小 M 兩個小頭後,呈現下跌格局。雖然中國大陸是全球第二大經濟體,但其股市是新興市場、與匯率呈現正相關;人民幣匯率升值才會使股市、股價指數顯著上揚。而貶值則是金融資本帳流出,不利股價指數上揚。

由圖僅見,2017 年 7 月後進場的投資者,目前已處進退兩難尷尬地步。要賣掉共同基金?不是說好 2018 年 5 月,MSCI 制度要正式實際上路,這時難道沒有預期行情?不賣掉?如果 2017 年 12 月 18 日金正恩被美國斬首成功?那最尷尬的也是中國。本來美國不是不斷拜託中國,要積極以非武力手段處理朝鮮半島問題?這沒通知一聲就下重手;不管結果如何,這事情後面的北韓政治亂局,還不是得靠中國出面收拾?美國老大哥多是這樣辦事啊?先斬後奏;先下手為強。可是如果是這樣原因引發股市下跌,可能引發空頭風險現在其實就是已經上演,股價永遠是在敘述近期的「未來故事」。但若只是這樣,則目前對待股市正確態度是;等到事件真發生後、就是投資者進場時機;屆時投資買進是為最佳策略。本文認為,由此可見實真正系統性風險還是在貨幣匯率、美元指數上下方向發展;因為這是內部經濟性質、其效應將遠遠流長;且效果也大於政治性非經濟風險。軍事危機影響股市多是「人來瘋」,來也快、去如風。但如果又是外資外逃,則影響是死纏爛打、一拖再拖、拖到無眠無日。

(提醒:本文是為財金專業研究分享,無政治立場,非投資建議書;不為任何引用本文為行銷或投資損益背書。)