三季度信托業管理規模首現負增長 證券類信托慘遭滑鐵盧

鉅亨網新聞中心 2015-11-20 09:37

近日,信托業協會發布了3季度信托公司業務數據,格上理財通過數據分析發現,自2010年以來,信托在今年3季度首次出現了資產管理規模余額負增長。但是,信托業整體營業收入和利潤總額的雙重上升,表明信托業實現了在整體經濟下行壓力下的軟著陸。同時,信托資金來源與投向數據表明信托業務轉型也初見成效,未來發展可期。

管理規模余額首現負增長,營收利潤仍增長

數據顯示,2015年前三個季度信托資產管理規模余額分別為14.41萬億、15.87萬億、15.62萬億,環比增幅分別為3.08%、10.10%、-1.56%。信托資產的管理規模余額在3季度首現負增長。管理資產規模余額的縮減或可歸因如下:1)主要是受到二級市場波動的影響,導致證券類信托存量規模驟減;2)國家整體經濟疲軟,利率下行,企業融資需求減少及融資渠道增多導致優質信托項目供給減少; 3)信托公司嚴控風險,主動縮減業務,導致同期到期信托資金多於新增信托資金;4)信托業發展放緩,在信托業經歷了自2008開始的高速發展之后,2013年2季度起,信托業資產管理規模余額增幅開始下降,並延續至今。

數據還顯示3季度信托業的經營收入達到822.14億元,環比增長51.11%,其中信托業務收入貢獻率最大,達到56.76%。信托業利潤總額達到548.71億元,環比增長40.03%。可見,資產管理規模余額的縮減並未影響信托公司的經營業績。

換言之,在目前國家整體經濟下行,新增信托業務銳減的情況下,信托公司仍可保持營業收入與利潤雙雙高幅正增長,說明信托公司在信托業務方面仍具有絕對的優勢。但是,營業收入與利潤的增幅較2季度(136.59%、131.45%)均有不小的回落,其原因或可歸結如下:

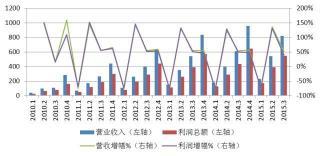

1)行業周期效應。自2010年以來,信托業營收與利潤的增量進入1季度大幅下降,2季度大幅上升,3季度中幅上升,4季度大幅上升的循環模式,進而導致每年營收的1季度環比跌幅均超70%,2季度環比增幅均超120%,3、4季度的增幅相對穩定在50%-70%,形成明顯的周期規律。利潤的季度增幅情況與營收類似,如圖所示:

來源:格上理財

2)轉型期。目前信托業處於由傳統業務向創新業務和由融資業務向投資業務轉型初期,收入和利潤見效較慢,間接避免了盲目擴張所帶來的風險。信托業整體的實收資本在3季度達到1624.62億元,環比增長13.57%,顯示了信托公司對未來信托業良性發展的信心。但不可否認的是,信托業仍需面對在傳統信托業務銳減的同時,創新業務尚不能成為支柱的問題。

業務轉型初見成效,主動管理能力增強,證券類信托慘遭滑鐵盧

從信托資金的來源上劃分,按管理資產規模余額由大到小可分為單一資金、集合資金、管理財產信托,占比分別為58.18%、33.84%、7.97%。數據顯示,3季度單一資金信托規模和集合資金信托規模分別為9.09萬億、5.29萬億,分別環比下降1.26%、5.80%。而管理財產信托的規模余額為1.25萬億,環比增長18.53%。

從信托資金功能劃分,按管理資產規模余額由大到小可分為投資類、事務管理類、融資類,三者占比相對均衡,分別為37.63%、36.06%、26.31%。數據顯示,融資類信托和投資類信托規模余額分別下降為4.11萬億、5.88萬億,環比下降幅度分別為2.43%、5.85%。唯有事務管理類信托規模余額有所上升,達到5.63萬億,環比增幅為4.01%。管理財產類信托和事務管理類信托的增長都說明信托業務模式轉型初見成效,資產管理能力有所增強。

從信托資金投向上劃分,按管理資產規模余額由大到小可分為工商企業類、基礎產業類、證券市場類、金融機構類、房地產類,占比分別為22.61%、18.79%、18.57%、16.49、8.96%。以上五類信托產品中只有金融機構類和工商企業類信托資產管理規模余額環比有正向增幅,分別為4.59%和2.03%。工商企業類信托規模余額的增長得益於內需擴大和產業結構優化調整的內在驅動,而金融機構類信托規模余額的增長則得益於其標的資產的優質性。證券市場類信托資產管理規模余額環比下降幅度最大,達11.49%,其下降原因或受累於二級市場的波動以及傘形信托的監管。另外,房地產類信托和基礎產業類信托資產管理規模余額環比下降幅度分別為2.66%和1.39%。

信托收益率整體下滑,短期內或繼續走低

數據顯示,2015年前三個季度信托年化綜合實際收益率分別為8.11%、10.19%、7.30%,3季度整體收益的回落亦在預期范圍之內。國家自2015年以來多次降息降準,降低了企業融資的成本,帶動市場利率整體下行。信托作為市場利率的先驅者,其利率變動與國家整體走勢趨同是大勢所趨。同時,就目前國家經濟的情況而言,短期內寬鬆的貨幣政策或難以改變,信托收益水平或還將隨市場利率繼續走低。

風險資產不良率有所上升,但整體依舊可控

數據顯示,截止2015年3季度信托業風險項目的只數為506只,環比增加了56只,涉及規模為1083億元,環比增長4.74%。整體不良率為0.69%,目前仍處於相對低位。此外,信托業自有資本充足、賠償準備充分,同時也在積極的調整風險管理,嚴控風險,主動縮減業務,整體來看,信托業的風險仍然在可控范圍之內。但因2012-2013年是房地產業發展昌盛時期,發行的信托項目較多,而目前正是以房地產類信托為主的集中兌付期,所以短期內風險項目或再有增加。

信托傳統業務的發展一定程度上與國家經濟同步,未來信托業務的發展或與國家整體經濟同步回升。而更值得期待的是,目前大部分信托公司在不斷的增加凈資本以提高競爭力及防控風險,同時積極發展混業合作,探索創新業務,尋找轉型突破口,信托業未來發展可期。

- 掌握全球財經資訊點我下載APP

文章標籤

上一篇

下一篇