〈鉅亨主筆室〉問股市如何跌?看美指怎麼漲!

鉅亨網 總主筆 邱志昌博士

壹、前言

近期美股各類股指數,呈現交替震盪走勢;大趨勢指數、道瓊工業與 NASDAQ 股價指數輪動情勢顯著。如 2017 年 7 月 5 日這交易日,道瓊下跌、NASDAQ 股價指數反彈。而 2017 年 7 月 6 日卻演成為,道瓊指數大跌、NASDAQ 指數亦跌。這是否透露出了股市多頭不祥徵兆?就是美股將藉由,升息與縮表貨幣政策,使投資者在無警覺性下,因為相關股價指數的「交替」而墮落?我們想藉由常見的:一、美股道瓊工業 (傳產藍籌)。二、S & P 500 指數。三、NASDAQ 指數 (科技類股)。四、羅素 2,000 指數 (小型股)、五、費城半導體指數等 (半導體產業)。六、與當下最夯產業;代表性個股、如美國的亞馬遜書店、中國「王者榮耀」的騰訊公司股價等;短期趨勢顯現出的未來可能發展,判斷整體全球股市短期趨勢。雖然多數人對目前全球股市榮景無感,但我們之所以在乎短期的原因是。就賽局零和 Zero Game 遊戲邏輯,目前因為潛在多數買盤尚未進場,股市應該還是安全的;因為投資者尚未出現 Herding 羊群效應。但在主動與被動式投資交替的時刻,大多數投資者是否在融資餘額上,也出現委任代理行為,將資金投入共同基金;由共同基金集結規模資金、然後進行操盤?如果是這樣,則觀察股市是否短期過熱、是否 Herding?就不是融資餘額數據所內涵的。

貳、所謂「技術線型」做頭的費城半導體指數最顯著!

問題是不管就短、或中長期,科技類股價多在高價位區;如果未來演變是科技類股回跌。而塑膠、紡織、及化學等產業股價等,也只上演過了短期波段行情;則全球股市所面對、指數回檔空間會變大。一種資產價格趨勢變化多由「微結構」開始,由此構成短期、再由短期形成中與長期。沒有當下、就不會有明天;沒有明天、何來未來長線?長期投資者的確可用時間換取空間、等待價差出現;但長期股價變動只有耐心等待。短期投資者必需沉著穩定、疑其可疑之處、高低檔多需警惕是否出現反轉。本文在 6 月 20 日,就已懷疑 2017 年 6 月 9 日,是否就是科技類股價最高處?前無古人,後無來者?近一個月以來,持續對 NASDAQ 指數是否已到登峰造極階段多所關注。由圖一的 NASDAQ 股價日 K 線檢視,短線幾乎確定已 NASDAQ 指數已經進入整理;因為 NASDAQ 指數已一個月,未再與 6,341.7 點謀面相見。而週四與周五的收盤結果顯示,NASDAQ 已短多不再。

而若再由美股費城半導體股價指數同期走勢,則可更清楚見到它已由 1,149.86 點指數位置,下跌到 1,032.29 點;股價 K 線圖所形成的短期頭部型態非常明顯。這樣的股價趨勢型態,幾乎已經篤定是短、中期費城半導體指數進入整理。「中期」是多久的時間?沒人知道,至少要以月計。當然在這樣現跌深後,未來以日計的短期費城半導體指數,隨時落底反彈機率升高。這不必用什麼 AI 預測工具,簡單一句就是跌深反彈;套句專業名詞就是「均數復歸」(Mean Reversion)。我們也想到個體經濟學「廠商理論」(Firm Theory),以「引申性需求」(Induced Demand) 原理,詮釋費城半導體指數下滑意義。半導體製造商是 3C 消費性電子最上游,它的公司總市值短期滑落,代表近期未來下游對它需求不再出現、供給小於需求的旺盛局面。未來一、兩季現金流量榮景,已充份表現在營收與盈餘、甚至是股價上。由「弱式效率市場」假說觀點,短期費城半導體指數的跌勢、要比 NASDAQ 搶眼。由下游廠商的觀點,半導體的產品售價不再上揚,對它們的生產成本反而是有正面助益,尤其是 IC 設計製造廠商;由對立面觀點,IC 設計製造廠商股價,從低價區反向回彈的機率因此變高。

叁、NBI 與羅素指數是對 Fed 升息與縮表最敏感指標!

這就如同美股、羅素股價指數 2,000 走勢;它目前走勢應是所有類股中最為強勢。由圖僅見它在高檔區、並沒有想下來跡象。羅素指數吻合財務理論的 Size Effect;就是三因子模型中的規模因素;總市值越小的股票,它的貝它值較高、貝它值是個股股價相對於大盤的變動系數。羅素指數在 2015 年 12 月那次升息前後,出現顯著波段回檔;但與 NASDAQ 中生物科技 NBI 股價指數不同,該次回檔並沒有形成中或長期頭部;羅素指數在 2016 年中落底後就再度回升;所謂回升是這次的糕點越過上波段最高。就短線表現而言,NASDAQ 與費城半導體指數比較,羅素相對強勢;在學術上羅數指數非常適合財金碩士研究生,對財務理論 Small Size Effect 驗證;尤其是當 Fed 的升息、與緊縮作用已在股債市發酵後。羅素指數 2000 是在 1972 年,由羅數 3000 中抽樣另編指數。

因為美股市場中,就美國股市投資習性或「市場特徵」是,若只是羅素指數上揚、而且與其它類股分道揚鑣,則主流市場即將進入回檔整理、甚至步入空頭機率升高。為何有這種特徵?因為總市值小上市公司,其財務融資能力較差,因此對系統或非系統風險反應異常迅速。這也是羅素對預期信息反應,與 NBI 指數多領先 NASDAQ 與道瓊指數原因。與 NBI 還有最大的不同是;NBI 長期波段最高點數、約與羅素的 2015 年同步。但 NBI 指數是跌下來之後、到今日還沒再爬上來、中期回檔修正尚未結束;但羅素指數卻還再創新高。為何 NASDAAQ 與道瓊多是越鬥越勇?NBI 與羅素多會在 2015 年就看破多頭紅塵?因為 2015 年 12 月 24 日,Fed 啟動第一次升息、至今而看也是升息循環啟動點。NBI 與羅素市場中的內部人、與專業基金經理人,對 Fed 長期政策方向先行反應;但近期羅素指數持續創歷史新高,卻可能兌現上述所提的「市場特徵」。

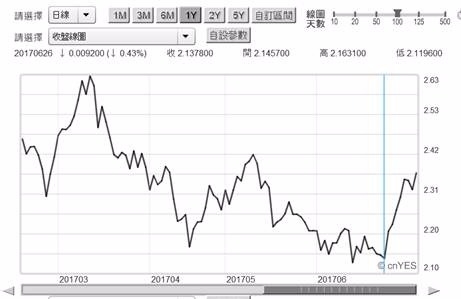

由上週 Fed 的會後文來看:一、Fed 所有的成員對於升息是沒有意見,全部支持升息。針對實體經濟觀點也多趨樂觀,因為它們所執著的失業率是非常低的,也就是這個數據使得 Fed 成員認為,即使近期 CPI 年增率為達到 2% 目標,也不代表景氣不復甦,因此也要升息。Fed 目前的心態是,景氣必然復甦;若不加速升息或緊縮,則當 CPI 增率顯著時、緊縮政策已緩不濟急。二、更令股票市場震驚的是,還有幾位 Fed 成員提出在兩個月之內,就開始進入縮表階段;將 Fed 持有的未到期政府公債、MBS 與政府機構債,以公開市場操作方式、賣多買少的收縮型態,將債券賣給銀行體系、把資金回收回來。這種緊縮心態的變遷應該就是,2017 年 6 月 9 日 NASDAQ 股價指數長黑,內涵信息的效率反映著、Fed 此次來者不善、善意不來。我們必需先要思考,這一波的股市回檔會如何進行?其實在此之前我們就提及,本波段 Fed 對科技類股開火、緊縮反映與股市所需觀察的回檔指標,是為美國 10 年期公債殖利率與美元指數。當時已經預估債券殖利率將由低檔上揚,目前兌現的是美 10 年期公債殖利率,由 6 月 26 日的 2.13% 揚升到近期的 2.368%,這對於美股多頭當然是不祥。

肆、結論:股市跌勢會有多深?只問美元指數漲得會有多高?

但接這下來的是全球股市,是否可以這一場回檔中免疫;尤其是新興市場。其關鍵指標為美元兌換該國貨幣、關鍵在美元指數。本文主觀認為,2017 年 6 月 29 日的 95.56 點,是為近期美元指數最低點;未來美元指數將會上揚,最保守估計應會逼近 98.19 點,理由是嚴肅的、Fed 最快兩個月之內就要縮表。但由美元指數的步調節奏,推動美元指數由 95.56 點、上揚到 98.19 點,至少也要一季以上時間;新興市場貨幣匯率由升反貶,股市進行整理時間可能持續到 9 月底。但就此三大因素或是變數,在美元指數上揚後、油價下跌;新興市場貨幣匯率貶值後、匯損減少、價格競爭力反增;在 Federal Fund Rate 上揚後放款利差增加、金融業獲利增加。新興國家大多運用國際資金發展經濟,因此美元指數的急、或緩漲,對新興股市回檔型態會有決定性影響;急漲的指數會使股市嚴肅,緩揚的指數將使整理格局拉長。

(提醒:本文是為財金專業研究分享,非投資建議書;不為任何引用本文為行銷或投資損益背書。)

- 弱勢美元來襲!2026 歐日圓操作全攻略

- 掌握全球財經資訊點我下載APP

文章標籤

- 講座

- 公告

上一篇

下一篇