UBS報告:日本股票 反彈行情後繼無力

Toru Ibayashi,瑞銀投資總監辦公室日本股票主管

日本股市已現反彈,但續漲空間有限,我們曾提到在日圓的貶值預期(因地緣政治風險減弱)以及 1–3 月穩健獲利的推動下,日本股市短期內料將出現反彈。從年初至 4 月中旬,東證指數(TOPIX)的表現一直處於全球最差之列,以日圓計幾乎下跌 4%,而在近期的反彈之後,該指數年初迄今的漲幅已達到 2.5%。

此輪反彈過後,我們的觀點保持不變:鑒於我們對美元 / 日圓的走勢預測、全球經濟指標的減速之勢以及企業獲利將在未來幾個月大幅放緩的預期,我們認為日本股市的續漲空間有限,並對短期內漲勢是否可持續表示懷疑。同時,從本益比(P/E)來看股票估值相對偏高。

我們認為略高於 16 倍的本益比已接近高點,與其他全球市場比較已是小幅溢價,並且也高於 10 年均值 15.5 倍。

我們認為短期內 TOPIX 指數將在 1480–1640 區間內波動。

週期股以及本土行業獲利表現強勁

3 月份財報季的獲利數據強勁,證實了我們認為有利的基期效應與一次性利多因素帶動獲利反彈的觀點;銷售總額按年增加 4%,淨收入大幅攀升 138%。從 2016 年度來看,企業獲利上漲至紀錄高點,淨利潤按年增加 9–10%。

不過,各個行業的表現有所差異,同時 2016 年度銷售額按年小幅下滑 2%。從行業來看,受本土需求驅動的行業獲利穩固,週期性行業和出口商的獲利在 12 月份財報季也出現顯著改善,進而提振了全年的業績表現。

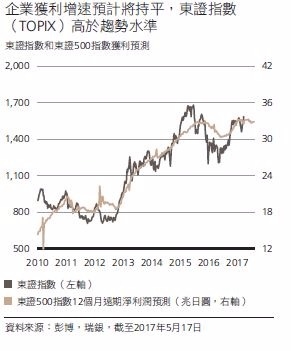

獲利前景或將放緩

展望未來,銷售額疲軟是大勢所趨,也是我們預期 2017 年度獲利增長放緩的一個主要原因。我們預計淨利潤僅升 1–2%,遠低於市場普遍預期的 10%。我們認為研發和市場行銷開支加大、勞動力成本上升以及銷售疲弱將在今年令營收承壓。同時,高基期效應將不利於同期數據對比。我們認為利潤擴張是推動獲利增長的唯一驅動力;不過,除非日圓大幅貶值,否則這不太可能實現。我們對美元 / 日圓 3、6 及 12 個月的預測值均為 110,表明日圓劇貶的可能性不大。

美元 / 日圓依然是左右日本股市的重要因素

即將上任的兩位日本央行新委員對貨幣政策可能也將保持鴿派。這可能會在短期內對我們的美元 / 日圓預測值帶來上升風險,進而或將推動東證指數走高。更為鴿派的日本央行可能將在更長的時間內維持每年 80 兆日圓的購債規模不變。但我們認為央行削減購債規模僅是時間早晚,因其已經持有超過 40% 的日本政府債券。長期來看這最終將限制日圓的下跌空間。

投資影響

儘管我們在全球戰術資產配置中對日本股票持中性立場,但我們認為就業市場吃緊和股票回購等基本面因素有望提振個別股票的表現。

日本就業市場自上月開始不斷趨緊,當時我們已提到就業市場的長期緊俏趨勢將在未來幾十年對日本產生深遠影響。4 月份失業率降至 2.8%,為 1994 年以來最低,進一步表明勞動力短缺現象將日益嚴峻。

隨之而來的成本壓力以及企業提高生產力的意願已經對企業基本面和股票價格產生影響。我們青睞有望受益於未來行業整合以及定價能力較強的服務行業。此外,我們也關注受益於節省勞動力技術投資的企業。

- 中東戰火重塑市場格局!避險貨幣面臨考驗

- 掌握全球財經資訊點我下載APP

- 講座

- 公告

上一篇

下一篇