資金愛亞股的理由是 股息魅力+景氣循環股的成長動能

鉅亨網記者宋宜芳 台北

亞股成長邁向新周期,摩根投信指出,隨著企業獲利動能持續改善,亞洲股市不論在獲利、股息,以及現金流量方面,2017 年全數呈現正成長,反映出亞洲市場基本面明顯改善,看好亞股漲勢將由基本面接棒領漲。

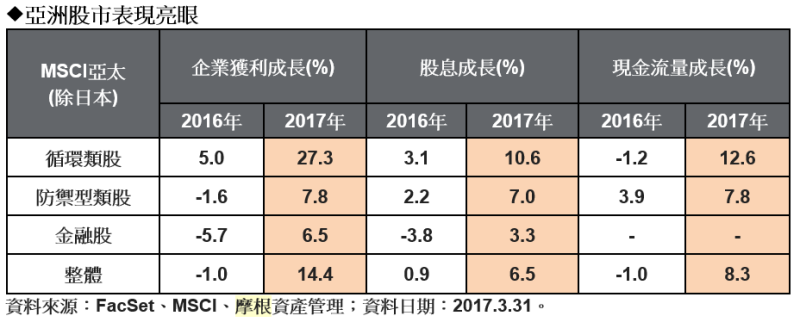

摩根亞洲增長基金產品經理張致寧指出,數據顯示,MSCI 亞太 (不含日本) 整體的企業獲利成長率,由去年的 - 1.0%,來到今年 14.4% 的雙位數成長。

在股息方面也有相當大的進展,去年整體股息成長僅 0.9%,到了今年可望達 6.5% 的年增率;而在現金流量方面一樣令人驚豔,去年 MSCI 亞太 (除日本) 整體表現為年減 1.0%,今年則是逆轉勝,有機會繳出年增 8.3% 的好成績。

張致寧進一步說明,隨著利率與景氣走升,今年亞洲股市成長動力主要由循環類股與金融股帶動,今年亞洲循環類股企業 EPS 年增率一口氣大增至 27.3%,股息成長率亦高達 10.6%,且從亞股各產業近 3 個月盈餘上調與下修比率來看,也是景氣循環類股如能源、原物料、科技、銀行等受上調的比率較高。

從亞洲國家的製造業指數來看,亦反應製造業動能加速擴張趨勢,張致寧表示,不僅亞洲製造業 PMI 指數來到 32 個月高點,在全球需求帶動下,半導體、電子產品與大宗商品等出口持續加溫,帶動亞洲出口年增率創 50 個月新高。

張致寧表示,亞洲製造業動能加溫,尤其新接訂單減去存貨狀況自去年底出現反彈,顯示庫存有效去化,需求開始好轉,根據歷史經驗,當該指標谷底反彈時,往往也能帶動亞股後市持續上漲。且在近期科技大廠不斷推出新品炒熱市場需求之下,北美半導體設備商單月出貨金額年增率大幅增加近 7 成,創下 16 年來新高。

另外,張致寧指出,由於亞洲企業普遍擁有較高現金流與偏低槓桿優勢,帶動股息發放與股息成長率雙雙強升,亦成為吸引國際資金回補的重要理由,據統計,目前有超過 9 成亞洲企業配發股息,提供了更多元的投資機會。

張致寧認為,在亞洲市場後市看好之下,建議投資人全面布局亞洲各式收益資產,一方面能兼顧循環股成長與防禦股收息機會,另一方面又有股息作為下檔保護,當市場震盪時,還能發揮降低波動度的抗震之效。

- 中東戰火重塑市場格局!避險貨幣面臨考驗

- 掌握全球財經資訊點我下載APP

- 講座

- 公告

上一篇

下一篇