鉅亨網總主筆 邱志昌博士

當台股興致勃勃展開萬點攻勢時,由太平洋那一岸放出利空。在川普下令以 59 顆戰斧飛彈,回應敘利亞政府軍同時;Fed 官員猛對貨幣政策鑽牛角尖,放話要縮減 Fed 資產規模,引發上週全球股市大震盪。「春天」臉色本來就不是很能捉摸,不像夏天熱、又不似冬天冷;氣象局又說未來幾天有大雷雨。在新興國家匯率與股市,多欣欣向榮此刻;請幾千公里對岸的 Fed 官員,暫時不要再放出利空。因為股市投資者多已非常清楚,川普的下步是否想要推倒阿塞德政權;Fed 升息的下一步,必然是縮減資產負債表。全球股市可挺住「戰斧」與「縮表」利空?本文探討「縮表」利空。

當經濟學家開始評論一件新「事件」時,如果這「事件」是投資機構認為,對未來金融資產價格會造成影響;則它們會針對該事件影響程度會做「事先評估」。而之後隨著事件的漸漸質變演進,在事件發酵前落實對資產配置、即投資組合調整。如果這事件是利空,則調降投資組合總部位;並賣出相關股票或有價證券。若是利多則拉高持股比重,加碼相關證券。

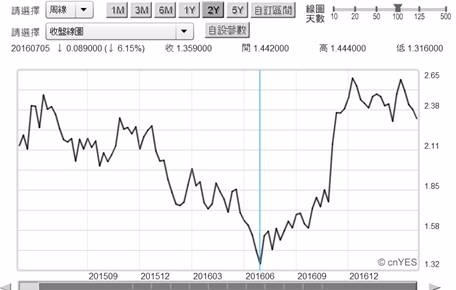

由於 Fed 在全球貨幣市場中,擁有發行最大準備貨幣即美元的主場優勢地位;因此其貨幣決策動向成為全球投資機構,長期以來必然研究的議題。自 2009 年 3 月開始,對美元指數、或是 Fed 貨幣政策多已朝向系統與秩序化、及可被完全預期的機能。不管是多少次 QE、或是「扭轉性操作」、乃至於停止購債、升息等,多是投資機構可預期的。而就在 2017 年 2 月時,大部份投資銀行就已預測,Fed 已進入升息大循環。目前對 Fed「升息次數」與「宣告時序」規劃,多已經呈現完全可測現象。眾所周知 Fed 的節奏是:啟動 QE 政策 (2009 年 3 月)、停止構債、終止 QE(2014 年 11 月)、一年後 (2015 年 12 月) 啟動升息、再一年 (2016 年 12 月) 後發動升息循環、再來就是縮減資產負債表規模。就金融市場反應及趨勢演變,最具有關鍵性的影響是債券價格;美國債市經不起這樣折騰、終於大跌於 2016 年 7 至同年 12 月。這顯示:一、雖然 Fed 一而再、再而三,將它所要進行的貨幣策略宣告於前,但還是無法迴避該有的風險發生。二、從 2017 年債券市場全程反應,它明白表示系統性風險的發生,在面對確定性衝擊時卻仍無法迴避。無論 Fed 如何耳提面命、事先宣告,債券殖利率最終仍然大漲。三、將這個邏輯運用在股票市場上,顯然也會讓投資者擔憂;美國股市最終還是無法迴避大幅回檔的風險。而它發生的時機是在何時?已經開始醞釀發生了?

這個確定性效應是否、照樣還是會反應在美股中?自 2015 年初至今,不少經濟學家與投資機構,對持續上揚的 S&P 500、或是道瓊工業股價指數,批判與認定為泡沫化。美股被多數著名的學者專家認定為泡沫的價格位置,是為道瓊指數 18,000 點、及 S&P500 登上 2,000 點後。避險基金大師索羅斯,也曾在當時買進「認售」股價指數的「選擇權」(Put Option)、做空美股 S&P500 指數;但這些操作多在 2016 年初以挫敗停損收場。以做空角度或立場檢視有價證券價格時,必需要有「事件」去配合價格技術分析,進行兩種層面的分析,以客觀判斷未來趨勢發展。以效率市場理論 (EMH) 對投資者分類,在投資的領域中,大多數投資者多是「半強式」投資者。也就是當價格顯著上揚或下跌,趨勢形成後才發現,這是有後頭的利多、或是利空事件所造成;「現在股價」述說的是「明天的故事」。

就跟 10 年期公債價格一樣,2016 年 7 月初債券殖利率上揚,最後對上的利空是 2017 年 12 月 14 日,Fed 二次升息宣告。依照相同邏輯,投資者也會非常容易,由道瓊指數圖形見到:2017 年 2 月 27 日道瓊指數 21,169.11 點,疑似對應未來 Fed 推出新利空最高起跌點。這個起跌點可能是前無古人、後無來者的泡沫點數。就所有事件與資產價格對應,2017 年的 2 月 27 日的確有其重要意義。多數的金融資產價格當天起,對 2017 年 3 月 15 日 Fed 第三次升息預做反應;美元指數、公債殖利率短期趨勢也多是如此。到目前為止,Fed 所提到可預見的未來規劃還只是,2018 年還會持續升息、屆時「聯邦資金利率」(Federal Fund Rate) 將由目前 0.75% 到 1%、提高到 2.25% 到 2.5% 之間。但它的下一步縮減資產規模,已經開始成為金融話題。

用「倒敘法」「去到未來回顧現在」檢視股市時就會發現;如果道瓊指數在 2 月 27 日的 21,169.11 點真就是,該指數自 2009 年 3 月以來最高點。則未來可能呈現的利空事件可能就是,Fed 在升息後、接著開始縮減資產負債表。Fed 的緊縮貨幣政策流程應該是:停止 QE→升息→考慮收回美元貨幣數量→縮減資產報表規模→在公開市場操作中淨賣超政府公債→單向賣出公債→收回 QE 資金。由 Fed 過去政策操作手法,貨幣政策轉向會是緩慢與漸進式,雖然主席葉倫也提過股價泡沫化議題,但 Fed 也很怕傷害到金融市場。如果兼顧未來經濟情勢據,則今後道瓊指數的回檔或回跌,還是帶有針對 Fed 可能縮減資產負債表而來的故事。在沒有通貨膨脹迫切威脅下,這個故事有可能是,2017 年下半年到 2018 年期間,不斷宣告提醒 Fed 縮減規劃;而在 2018 年底或 2019 年初,開始進入縮小資產負債表規模操作。

衡諸近 80 年來歷史,美國政府對付與處理任何金融與經濟系統性風險;在收購不良資產或是資產跌價崩盤資產後,多會在非常遠離發生時間後才會反向賣出資產;而這種操作通常多以獲利收場。2008 年 Fed 收購崩跌的有價證券約有:不動產抵押債券 MBS、機構債、及不動產連動債等等。Fed 在 QE 期間從金融機構手上,以提高價格方式買進幾兆美元公債;以間接舒緩方式對銀行釋放資金。盡量讓銀行體系所持有不良資產,以持有到期方式處理。這近百年來,包跨 Fed 與金融機構,對風暴中不良資產的反向賣出、或持有多是在風暴發生後 10 多年以後的事;1930 年代大蕭條如此,之後任何信貸危機也同出一轍。2008 年金融風暴所遺留的不良債權資產,到期日可能多得等到 2020 年之後了。Fed 先會回收的應該是,銀行體系普遍性寬鬆資金;也就是賣出公債、收回 QE 放出的部份非全數資金。而 MBS 與機構債與連動債等,極有可能在 2020 年後才會處理。

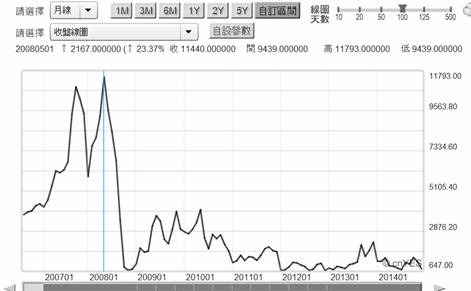

依據聯準會理事成員說法,縮減資產規模初步做法是,到期的債券不會「再投資」Reinvestment,而不是要提前將未到期債券賣出。在至少三次 QE 購債政策下,Fed 資產負債表至少多出近三兆美元;目前 Fed 財務報表總資產規模約為 4.5 兆美元、占美國一年 GDP 比率約為 23%。Fed 成員在此時拋出,討論 Fed 資產規模將要縮減的議題,有助於股市預期效應;沒有公開討論的緊縮政策屆時突然推出,會使心存僥倖的負債者忽略了這項可能利空。該做的公共政策提前公開討論會塑造預期效果,但預期效果也可能會使股市出現「非正面發展」;這由 2016 年 7 月公債市場的「多翻空」現象就可延伸思考到。若 Fed 在四或五次升息後,再縮減資產規模;預期效果會傷害的不只是債市,股市的衝擊可能會較大;因為目前股價指數是在高檔區。且回顧商品與金融市場由多轉空的變遷歷史,這些資產價格多翻空是相當有序的。一、波羅的海乾貨運費指數下跌於 2008 年 5 月,Dry 指數最高點為 11,793 點、目前點數為 1,282.00。二、國際金價最高價發生於 2011 年 8 月 1,912.29 美元 / 盎司;但崩跌於 2012 年 9 月、目前為 1,252.96 美元 / 盎司。三、油價也是如此,在 2011 年 4 月創金融海嘯以來最高價 125.99 美元 / 桶,但崩跌於 2014 年 6 月,目前為 53.12 美元 / 桶。

波羅的海運費指數 BDI 的大跌,代表實體經濟循環趨於冷淡,全球貿易展望衰退。油價下跌代表有效需求不足,產業的引申性需求疲弱。金價下跌代表保值效應消失,也意味保值資產將可能下修。債券價格下跌則是資金全面性趨緊,市場均衡利率將會提高的信號;這種效應已經反應在房價、與房地產有關的 REIT、或是 REATS 之上。在第三次升息前債市的大跌,是投機型房價在高檔區危機示警信號。美股在資金已失去寬鬆動能後,就必需仰賴全面性的實體經濟成長與消費者信心。而有效需求消費信心最具代表性的指標就是實質工資,而如果 CPI 上揚是代表工資成長,則未來股市多空將決戰於「消費者物價指數」CPI 是否上揚。

貨幣學派認為,需求拉動 Demand Pull 型的通貨膨脹,多是來自於工資上揚;甚至認為通膨多是工資現象。當下在資產的財富效果成長已有限情況下,工資上揚才能增強消費信心、填補不足的有效需求、彌補推升股價動能;如果 CPI 年增率始終還停留在年資增率 2% 以下,則代表工資成長是有限的、股市會有整理或回檔風險。目前股市高檔風險,不是在於資金寬鬆的轉向;最終還是取決於經濟景氣。這再回頭到波羅的海運費指數圖形,情勢的變遷並不站在多頭這邊;運費指數仍然在谷底、還沒有奮勇爬升跡象。過去 8 年多以來全球主要國家貨幣政策,只是穩住不再擴大的需求不足缺口,無法拉高真正「有效需求」;而在資產負債表規模撐大後,慢慢轉向求助於公共支出、財政政策。對股市投資者而言,他們是將 2016 年川普的財政政策威力,視若 2009 年 3 月的起的 QE?QE 是傳統貨幣政策公開市場操作變形,但當下川普的財政政策並非是新變革的政策、多是過去傳統公共支出翻版、舊藥方。QE 是出奇不意、而財政政策內容與方法多是行之有年,未來會有創新與奇襲的效果?川普的財政政策會像 QE 的規劃?一波接著一波而來?

(提醒:本文是為財金專業研究分享,非投資建議書;不為任何引用本文為行銷或投資損益背書。)

上一篇

下一篇