鉅亨網總主筆 邱志昌博士

一般市場投資人多以上市櫃公司,「預估每股稅後盈餘 EPS」,乘以「本益比」倍數,得到「理論合理股價」。但除此外,投資機構還重視上市櫃公司「淨現金流量」(Cash Flow);以淨現金流入成長趨勢為投資訴求。淨現金流入流量增加則表示,該公司本業營收成長顯著;就是本業經營成本並未隨、生產規模擴大而同步遞增、具有經濟規模效益。但無論是用那一種方法評估出來的「理論合理股價」,多要與當下市價互相比較;前者高於後者則投資策略為買進持有、前者低於後者則賣出,以此原則為投資決策。

但仔細檢視所有證券投資理論,本身也有不少多爭議之處。如「強式效率市場理論」(Strong Efficiency Market Theory),它說上市櫃公司當下股價就是該公司內部、與專業訊息完全兌現結果。而若投資者還不滿意、再將這家公司當下市價,與「理論合理股價」互相比較?那不啻表達當下股價並不是在反映過去、現在與未來訊息「理論合理股價」?那不就等同說,全天下沒有一個股票市場是「強式效率市場」;多是「半強式」或是「弱式市場」?如此一來則所有基金經理人操作績效,多必需也應該打敗大盤才對?因為所有當下的市價多非「理論合理股價」?當市價並非「理論合理股價」時,當然就會有買賣操作行為?這樣上市公司越多家,則成交量就應該越大才對;那為什麼目前台股集中市場,成交量反而越來越少?反過來說,如果當下股價多是合理,則為何還會有買賣行為?現實情況是,市場充滿著多層次投資者,如當天沖銷買賣的、做短線的、長期投資的。而投資方法也各有不同,有的投資者是順向、追強賣弱;有的則是逆向策略、賣強買弱。而在進行交易下單時,有的是用市價、有的是用限價;這些多元投資行為構成股票市場的全部交易。

但以上這些多元化交易行為,卻未使得股市成交量顯著增加,流動性反而降低?以台股加權股價指數周 K 線圖檢視,台股周成交量顯著減少,就是在 Fed 在 2015 年 12 月 27 日,它宣告第一次美元升息那一周;此後無論股價指數上揚或是下跌,成交量多是降溫型態。台灣央行彭總裁曾在 2016 年 11 月,回應立法院財委會諮詢說,這種情形已成為全球普遍現象。央行研究比較 2015 年初至同年 11 月中,全球各主要股市成交量發現,全球主要股市成交量同步減少、程度約為 14.1%。央行認為這是因全球長期低利率,在貨幣市場低利率環境下,股票投資被「債券化」了;很多績優股票多被當成「殖利率」投資,一旦買進之後就被鎖住、不再進行買買交易。

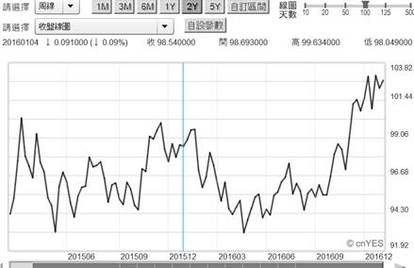

換言之,央行是以橫向方式,用各國同一期間市場的變化、互相比較結果。這意味著各國股市波動起落,其所受到影響因素多該是相同;其實這個主要因素就是美 Fed 升息。以台股股價指數日 K 線圖檢視,情況就是如此;2017 年 12 月 14 日,Fed 宣告第二次升息時,股價指數曾經由 2016 年最高點 9,430.34 點,也出現波段回跌、跌到 9,099.95 點,差一點跌破 9,000 點;成交量也顯著呈現萎縮。如果目前股市成交量要比 2016 年初減少 14.1%,則多少可歸因於 Fed 升息?又有多少是因為台股本身交易制度因素使然?我們再以資金流動指標重要指標、美元指數觀察,2016 年初美元指數為 98.54 點,而整年走勢型態呈現 U 字型;先是往下回落、再由谷底盤整後,到年底前才再拉高登上 100 點以上。全球各國貨幣市場,除較為孱弱的人民幣外,新台幣兌換美元所呈現格局則是;先是由美元流進台灣市場,再由台灣匯出到美元。短線上台股在 2016 年下年,全球再對 Fed 二次升息預期時,成交量萎縮情況更嚴肅。以此可見到的是,其實在這段期間中,台灣或新台幣資金並未大量流出;但持有幣別可能轉換為美元,且在台股集中市場的外資,對台股趨勢並未因 Fed 升息,而馬上轉趨悲觀;這也之所以至今,台股集中市場仍可維繫個股表現原因。

每個產業多有「生命週期」Life Cycle,標準週期發展為草創到成長、最後趨於成熟;草創時期的利潤最高,但如果該項產業進入障礙低、則高利潤階段持續時間不會太久。在進入成長期時供給與需求會同步增加,市場交投活絡、流動程度大增;進入成熟期後,則成為完全競爭、紅海市場、交易均衡價格由買方主導。1987 年台灣開放證券公司執照後,剛開始亂象輩出;部份尚未俱備專業知識、只想要撈取熱門行業利益者,紛紛轉入經營或仲證券買賣。在本身並不俱備深度專業下,在股價上揚沸騰中、沒空也並未將正軌金融投資專業知識傳遞、教育一般市場投資人。券商經營者站在 Sell Side 立場、每天推出數檔明牌,希望投資人能夠運用融資、甚至是地下資金,進行股票短期交易、以獲取手續費收入。但凡俱投資經驗老手多知道,投資股票從佈局、等待、成長、火熱、出脫等階段;這個過程會有風險及等待期間。但對券商而言,其業績壓力隨伺在撤要有及時雨,但上市公司沒有永遠不凋謝的股價,短線投資者也不可能只有,穩賺不賠的神奇眼光。券商在過去如果未曾盡到,金融專業投資知識的教導,可能也是當今成交量低迷遠因之一。因為有強大資金能力的投資者,只要在一次崩跌中不幸中槍,該券商分公司業績馬上受波及;這種現象又以 1997 年與 2008 年金融風暴最為顯著。

1996 年台股進入 MSCI 成份股後,台股投資風潮趨於收斂;每天成交量動輒由 1,500 億新台幣,開始趨於平穩每天 1,000 至 1,500 億新台幣間。在橫向面部份,外資開始售入共同基金 Mutual Fund,目前台灣對外投資境外基金已高達 3 兆多元。當台灣投資者將效率前緣曲線向左上方延伸後,這就已經表示台灣已進入全球化投資世代。金融投資型態與訴求,由追求短期爆發力、轉訴求長期穩定報酬。其實就在此時客戶已有所選擇,促銷台股的做法已非報明牌、叫客戶當沖做業績。沖出大量成交量賺取仲介傭金,券商可迅速獲得手續費收入。但企業經營之道是客戶獲利最優先;如近期藉一例一休漲價的飲食業者,可能沒將消費者 CP 值放在最優先,引發消費者議論乃至不滿。在金融市場投資領域中,客戶獲利就是業者的成功;但在 1980 至 1990 年代時股票仲介者,並未將此一訴求擺在最優先。反正是泡沫行情、買股票必賺;客戶為求下單服務優先、還要對業務員送禮,但在理性與穩健投資情勢形成後、此情此景丕變。由台股成交量變化,很清楚見到金融投資潮起潮落;證券經紀商同樣面臨「產能過剩」問題。尤其當網路與更便捷下單方式出現後,在專業資訊價格幾乎已經免費下,投資模式發生革命性改變。這種新世代投資方式,將成為下一代投資人的主流,過去那種一進門全面多是電視牆、偌大的看盤大廳的現象幾乎全部消失。在租金上揚與成交量乏人問津下,營業員臨櫃的股票買賣交易方式已成過去。未來將進一步的買賣方式必然是,銀行理財部門可能與證券經紀部門合併;因為就產品手續費收益而言,海外共同基金手續費收入遠高於國內股票。而在網路電子下單完全替代後,股票仲介價值在於處理非平常性交易,或是特殊情況如 IPO、或是客戶資券投資買賣錯帳處理等等。券商經紀部門還是一個不能廢除的平台,但在短期成交量式微無法改善下,營運成本的計較將成為金控公司績效焦點。要提升到全方位理財專業能力,如承做國外證券複委託與代理海外基金投資、及保險業務的銷售等。

在檢視問題原因所在,除運用「比較靜態」(Comparative Statistic) 方法,進行時間點對時間點比較外;還應該進行縱向動態比對。例如要以一年期間平均成交量比較,或是運用 2015 與 2016 年,多年移動平均量比較。將 2016 年每個月與平均量比較;從財務理論角度,如果股價是在對於未來經濟景氣做預期,則其成交量又在對流動性做預期,是什麼因素使得買與賣方多失去買賣動能與興趣?如果量是價先行指標,則未來加權股價指數的推升便相當有限?因為可能有部份上市公司將會消失?由台灣復興航空的解散,但截至目前為止多還沒有接手經營者;從這個案例僅見產業供給過剩情況嚴重。由凱因斯流動性需求理論,消費者對貨幣需求三種動機,投資動機的確是由利率與國民所得決定;但在三種動機中、投資是剩餘動機,是在滿足交易與預防之外的多餘資金所驅動。在 2003 到 2008 年之間,股價與房價增值效果形成同步互動,但 2008 年後則分道揚鑣,除美股與房市受惠 Fed 美元 QE 外,新興國家股市受 QE 外部效應 (External Effect),股市波動呈現間斷性、上揚與回檔節奏很明顯受到 QE 干擾。而就台灣年輕世代的新生代而言,除受上一代庇蔭外;連所得較高者所承受居住成本壓力,比過去一世代大幅提升。在上一代已為退休生活投入長期資金後,年輕世代在高居住成本壓力下,扣除租金或是房貸可支配所得降低,可從事第三貨幣需求動機能力顯然受限;最後股市成交量出現低迷,這是世代財富斷層過渡性現象。這由美國經濟發展來看也是如此,2008 至 2015 年核心物價上揚;都會區新鮮人上班族、名校出身、在紐約市上班;每年 8 萬美元卻僅足維持日常生活、奢談儲蓄與投資。而 2016 年起又面對食物與能源類物價揚升,又如何有會有充足資金與無後顧憂?又奈何可在風險不小股市中殺進殺出?能做個殖利率投資、長期投資者就不錯了。

(提醒:本文是為財金專業研究分享,非投資建議書;不為任何引用本文為行銷或投資損益背書。)

上一篇

下一篇