〈鉅亨主筆室〉川普通膨禮炮?會嚇壞債、金、股!

鉅亨網總主筆 邱志昌博士

壹、前言

2017 年會是景氣未復甦,輸入性通貨膨脹先報到。雖說房地產與黃金多有保值功能,但成本推動通膨卻反而會使它們遭殃。一、Fed 於 2016 年 12 月 14 日開完會後,宣佈升息一碼 0.25%;將美國聯準會聯邦資金利率 Federal Fund Rate,由 0.25% 到 0.5% 調高為 0.5% 到 0.75% 之間。二、Fed 會後宣言並預告,2017 全年會將 Federal Fund Rate 調升 3 次。就是這一段宣告,使近期像似沖天炮道瓊工業指數戛然而止;當天回落了 118.68 點、以 19,792.53 點收盤。三、Fed 調高利息 1 碼完全符合市場預期,但 2017 年將要升息三次則出乎預料。Fed 這樣宣告的本意必然想「一網打進」,消弭金融市場對未來一年的升息預期。但它所造成「不確定性」(Uncertainty) 卻仍然存在、疑雲更大。四、就算金融機構深信升息三次,但 2017 年全年會調高多少?每一次會調高幾碼?FOMC 過去幾年多以史丹福大學「泰勒法則」(Tailor Rule),運用物價與就業目標缺口,認定 2.25% 是美國總體經濟最合理利率目標。但這對明年而言,將成為過去沒有通膨下邏輯思維,這是過去式的舊思維,要以此對付 2017 年的通膨必然力有未逮。目前情勢演變與過去最大不同是,油價或是一般 CPI 年增率,在 2017 年將顯著上揚;且它發展速度非 Fed 所能掌握,Fed 必需看 OPEC 臉色。

貳、川普的「公共建設」吸金威力高過中國「一帶一路」!

而更令經濟學家訝異是,一向中立不帶任何政治色彩的 Fed 已然涉入政治。Fed 會後文認為 2016 年 1 月 20 日,川普總統就任後將啟動財政政策。這將使 2016 年出現通貨膨脹;而為順應此情勢變遷、抑制通貨膨脹,預期 2017 年將需升息三次。川普在 2016 年 10 月競選總統期間曾「碎碎念」說,他當選後會換掉 Fed 主席葉倫;但還沒到 2017 年 1 月 20 日,Fed 就認定川普未來財經政策威脅。葉倫的 Fed 主席任期要到 2018 年初;人下台身影要比上台英姿重要,如果 2017 年經濟與金融市場一敗塗地,葉倫在全球金融市場歷史地位,不僅難以媲美葛林斯班、也跟不上柏南克;葉倫會成為一個毀譽參半的 Fed 主席,與伏克爾一樣、為對抗通貨膨脹、大幅調高利率,使美國經濟步入衰退。川普強勢重商意念不僅已影響美國貨幣政策;他也劃出美國公共建設擴建藍圖,全球企業也多對美國未來各種商機磨刀霍霍,全球資金向美元看齊、美元指數強強滾。日本軟銀基金就結合台灣鴻海、與中東沙烏地阿拉伯主權基金,將大舉進軍投資美國高科技產業。過去傳統產業第二春在中國大陸,因為它提供廉價勞力與低價土地成本;未來產業發展的春天在美國?美國各個飛機場重建現代化、境內高速鐵路規劃、招標與材料供應等。未來全球財政政策最大商機在美國?如果說川普的強勢財政政策是衝著中國「一帶一路」而來,則在美元指數與人民幣匯率貶值驗證下,顯然是美國財政政策比一帶一路居上風。

叁、Fed 唱起「老鷹之歌」會「魔音穿腦」!

Fed 的升息循環已非常篤定,現在還不是預估 Fed 升息滿足點時候,3%、4% 或 6% 沒人知道?眼前最疑惑的是,Fed 在 2017 年升息幅度將如何拿捏。如果貨幣市場還是按過去,2015 年 12 月 27 日、及 2016 年 12 月 14 日這兩次升息手法;即每次升高一碼幅度去推估。這會被認定,2017 年貨幣市場利率將升高 3 碼。但這真的是 2017 年 Fed 不變的目標?Fed 預估 2017 年 CPI 年增率為 1.9%,在名目 GDP 經濟成長率預估為 2.1% 之下,平減物價年增率後的實質 GDP 成長率只有 0.2%;這是相當低的實質成長。在這種情勢下 Fed 仍要升息三次?每次只會升息 1 碼?這真是為經濟復甦?還是項莊舞劍、意在沛公、只是為防範通貨膨脹?CPI 年增率 1.9%、名目 GDP 為 2.1%,則 Federal Fund Rate 應為多少?如果 2016 年利率水準只還是調高 3 碼,則 Federal Fund Rate 的名目資金利率則為 1.5%,折算實質利率其實是為負數;這對股票與房地產投資者多有風險?當負實質利率仍然還是對上高房價與高股價指數時?很顯然這就表示現在,有部份的房與股價還是由寬鬆資金硬撐起來。名目利率升高當下可能還不會,撼動這兩種高檔資產價格;但等待低度名目 GDP,與 CPI 顯著揚升後;這類的資產投資者才警覺到,這不是需求拉動、而是成本推動通貨膨脹、大事不妙、群羊亂奔了。

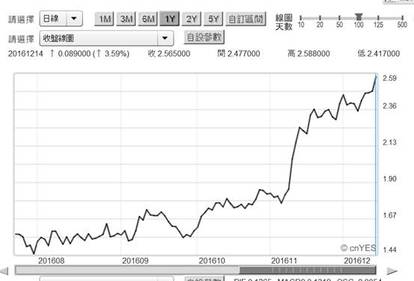

在川普政策預期下,如果製造業回到美國本土生產則 GDP 必定上揚?但民主政治即使是完全執政,它的效率會比極權政治高?其實由債市預期效果檢視,Fed 在這次 2016 年 12 月 14 日,應該宣告的是調高兩、或是三碼。其它如 2017 年是否還會調高利息,則即使不表態、師馬昭之心路人皆知、也一定會調高。這次的這種運作情況會使升息利空出不盡,2017 全年金球金融市場多還是籠罩在 Fed 升息陰影中。周一本文所言,對債券投資者言此政策會使殖利率挺在高檔下不來;債券投資風險有流動性、本息違約、與實質購買力。在預期通膨增溫預期下,固定債息就有購買力風險;投資者會將未來債息收益與預期 CPI 增溫比較。除此之外,這對以配發現金股利 (Cash Dividends) 的股票,也具殺傷力;因為現金股利平減物價年增率後,實質股利率下降。這也之所以常湊巧的是,以穩定高現金股利的台股集中市場電信股,近期高檔價格時間點,幾乎與美國 10 年期公債殖利率最低點同時發生。如中華電信股價周 K 線圖,由 2016 年 7 月 11 日那一周 123 元 / 股,直線下跌到同年 12 月 15 日 104 元 / 股,跌幅為 19/123=15.45%;跌勢相當明顯;這與圖一美 10 年期債殖利率日曲線圖異曲同工。

肆、2017 年金與股價指數將被持續升息的預期嚴重壓抑!

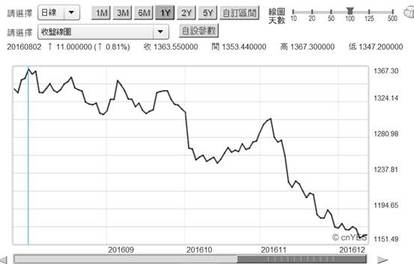

投資股票追求的不就是價差與現金股利收入?在 Gordon 股利折現模型 (Dividends Discount Model) 中,現在當下合理股價是,未來每一期現金股利折現值;而未來可預見的是,每一期折現利率多將向上揚升,這會使使折現總合之合理股價下降。債券殖利率、金價與美元指數誰是老大?本文陳腔常提,老大就是榜樣與領先指標,為什麼家族中老么得寵?傳統觀念,一大半以上家庭對長子殷殷期盼,因此從小磨練他、修理他;這就被老么旁觀得寵之道。研究金融商品走勢也是如此,2011 年金價怎麼走、2014 年油價後來跟進、2015 年高收益債跟進、2016 年底投資等級債券也跟進;可能 2017 年股票也跟上。黃金是老大?金價開始不振時,就該注意買美元?或是美元指數上揚時,就該留意賣出黃金?是雞生蛋?還是蛋生雞?2016 年這波預期 Fed 將升息風暴中,大跌商品不只是投資等級債券還有金價。不提 2011 年的歷史高價往事,金價於今 2016 年 8 月 2 日,由 1,353.44 美元 / 盎司開始盤軟,在 11 月 4 日由 1,303.7 美元跳水,短線急跌到 12 月 9 日 1,156.42 美元。

依商品價格趨勢實際演變,2016 年 11 月 4 日商品或有價證券,開始反映 11 月 8 日、川普當選美國總統:一、美國 10 年期公債殖利率大幅陡升、債券價格大跌。金價也是由此時大跌;但以金價與公債殖利率相比,仍以債券殖利率走勢敏感與領先。二、債券殖利率在 7 月 8 日開始溫吞上揚,金價下跌還落後於債券殖利率反應;理論上應該也必然落後美元指數。三、但實際上由美元指數曲線圖檢視,美元指數對於 Fed 升息預期效果,卻遲到 2016 年 8 月 18 日才發生。由美元指數曲線圖可見,由 2016 年 8 月 18 日開始,美元指數由 94.15 點開始上揚。

伍、結論:成本推動通膨與強勢美元下、新興市場面臨輸入性通膨!

綜上所述,原本在高檔盤整金價,在預期 Fed 將升息下、接著觸動美元指數上揚;這顯示金價對金融市場敏感度高於美元貨幣。在商品價格全面下跌過程中,對一個風險極端保守者投資者,他對黃金與房地產及債券投資選擇,他可能選擇的偏好順序會是什麼?希望變現較快的會投資債券,相信保值的會投資黃金,寄望保值又有現金流量的會選投房地產。黃金不會有債息與現金股利,因此它對通貨膨脹保值效果應落後房地產;在失掉保值價值時,金價跌幅可能較房地產顯著。2017 年不是通貨膨脹?為什麼不投資保值商品?在 OPEC 與非 OPEC 陣營多減產下,油價未來將是會高檔不下。在這種情勢下,金融市場對資產價值敏感方向,會較看重通貨膨脹、而不是經濟景氣復甦。就是投資機構會一直,密切在通貨膨脹陰影下檢視景氣復甦;不是在經濟成長下、看待通貨膨脹。簡單地說,停滯性的通膨可能是未來 2017 年的經濟主角。

對新興市場而言,最尷尬的這會是匯率與物價取捨問題;這其實也會成為經常帳與資本帳、及金融帳取捨。在需要經常帳、或是貿易盈餘為主的新興市場中,匯率貶值會造成很多國家進口成本提高;尤其是以代工為主,產業鏈又不完整的國家。在匯價貶值處境下,會使進口物價提高;而製造商必需有能力將額增成本轉嫁出去。這在新興市場國家,彼此兌換美元匯價不會同向變化時,還會有價格、產品報價競爭力問題。但在新興市場匯價多同步兌換美元貶值下,價格競爭力就不是重點。進出口貿易的重點又回到核心議題,就是非價格競爭力。這在產業垂直鏈上,只會有一種結果;就是上游大廠會要求下游代工者減少代工費用;這會使下游廠商利潤受到壓縮,影響新興市場國家廠商收入。

(提醒:本文是為財金專業研究分享,非投資建議書;不為任何引用本文為行銷或投資損益背書。)

- 弱勢美元來襲!2026 歐日圓操作全攻略

- 掌握全球財經資訊點我下載APP

- 講座

- 公告

上一篇

下一篇