【林嘉焜專欄】贈與房產招來重稅,持有十年亦無解

林嘉焜

避免贈與房地產給子女,就算子女長期持有再出售,亦無法降低沉重稅負。

近年來,台灣房價翻上幾番,年輕人買房不易,父母若願意贊助子女購屋,也要留意贈與過程中,選擇贈與現金或房地產,需繳納的贈與稅會有高低不同。原則上,我建議父母先贈與現金讓子女自行購屋,日後子女出售時的房地合一稅額才不會太重。換句話說,父母應該避免贈屋給子女!

我在 2016.11.3 於鉅亨網撰文「贈屋 or 贈金?這樣算你就懂!」說明詳細的稅金驗算,讀者可回顧參考此文(網址:http://news.cnyes.com/news/id/3598720)

不過,有讀者來函提問:「有稅務顧問和他說,如他現將不動產分年切割贈與給孩子,將來孩子 10 年後才售出,則稅務即不會課像我文章說得這麼高,是否如此呢?有空檔再拜託請解惑, 感恩!」

非常感謝讀者對本人文章的重視,關於讀者來函所提到的疑問,我還是舉例驗算稅額,才能證明哪一種作法的稅額最低。舉例研討如下:

假設有一房地產,市價 5000 萬元,其土地公告現值為 1200 萬元,房屋評定現值為 300 萬元,前述二金額合計 1500 萬元,又稱「時價」,有別於市價。探討父母傳承資產給子女時,除了計算贈與時之贈與稅,還要驗算將來子女出售時的所得稅!因此,分成前後二個階段,個別計算稅負,再將二個階段的稅負金額加總,便可從「總稅負」判斷何種規劃的稅負較少。

【第一階段:贈與】 [甲案] 父母先購置房地產,再逐年移轉土地與房屋持分,由於遺贈稅對房地產「時價」認定,是以土地公告現值與房屋評定現值合計 1500 萬元為主,若父親一人購置房地,再逐年以 220 萬元 (目前現行贈與免稅額),假設土地公告現值增值不快,則也需時 6.8 年 (1500÷220),到第 7 年度才能完成。若父母一起購買房地產,個別持有一半產權,則二人合計一年可轉 440 萬元的房地時價給子女,需時 3.4 年 (1500÷220),到第 4 年度才能完成。以上規劃的優點是合法節省贈與稅,但是有隱藏重大缺點,將來子女出售時,房地合一稅很重!

[乙案] 父母贈與現金 5000 萬元給子女,匯款留下紀錄,30 日內到國稅局誠實申報贈與稅,子女再以受贈資金購買市價 5000 萬元的房地產。乙案產生的贈與稅計算如下:(5000 萬元─免稅額 220 萬元) × 10%= 贈與稅 478 萬元。

就第一階段來看,甲案並無贈與稅,而乙案卻須繳交 478 萬元的贈與稅,看來第一階段,甲案暫時領先!不過,到底是房地產的糾葛?房地合一稅的糾纏?贈與稅的誘惑?還是利益的衝突?這一切命運的糾葛,是否會隨著事件的突破而水落石出呢?就讓我們繼續看下去……

【第二階段:出售】 假設子女購屋 5 年後,以 6000 萬元出售房產,且該房地產不符合自用住宅標準,以房地合一稅的一般稅率 20% 計算,則子女該如何申報房地合一稅呢?

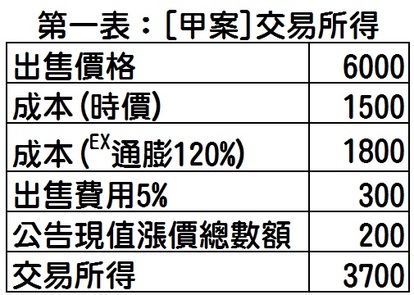

[甲案] 依規定,子女出售其受贈或繼承取得的房地產,必須以繼承當時的「時價」為成本,但是可以調整通貨膨脹值。假設 5 年間,政府公布通貨膨脹值為 120%,所以受贈當年時價 1500 萬元 × 120% =1800 萬元,這就是子女出售時的房地產成本。根據房地合一稅規定,出售者可以列舉相關的費用,若不能蒐集足夠的單據,也可以售價的 5% 為費用,就不需提供相關單據。因為售價為 6000 萬元,因此子女可以主張費用為 300 萬元 (6000 萬元 × 5%)。另外,假設父母贈與子女房地產時,當年度土地公告現值為 1200 萬元,5 年後,已經調漲為 1400 萬元,則增加的 200 萬元,也可以當作所得的減項。因此,[甲案] 出售房地產的所得,計算如下: 售價 6000 萬元─成本 1800 萬元─費用 300 萬元─公告現值漲價總數額 200 萬元 = 交易所得 3700 萬元

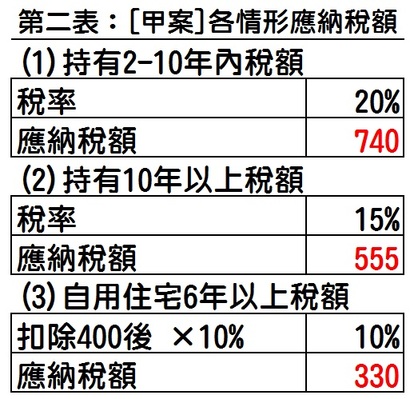

接下來驗算應納稅額: (1) 由於持有 5 年出售,適用房地合一稅率 20%,因此應納稅額 740 萬元 (3700 萬元 × 20%)。 (2) 依照讀者來函詢問,某稅務顧問建議他,只要持有滿 10 年,稅額就不會高,其實,再以持有 10 年的非自用住宅稅率 15% 驗算,應納稅額也高達 555 萬元。(3700 萬元 × 15%),並不划算。 (3) 甚至以最優惠的房地合一稅自用住宅免稅額 400 萬元及稅率 10% 驗算,應納稅額也達 330 萬元。 以上稅額彙整如下表:

[乙案] 本案作法是父母先贈與匯款 5000 萬元到子女帳戶,再由子女自行購屋,因此,子女名下房地產的「原始取得成本」為 5000 萬元。如同甲案之費用 300 萬元、土地公告現值漲價總數額 200 萬元。則乙案的出售房地產交易所得如下計算: 售價 6000 萬元─成本 5000 萬元─費用 300 萬元─公告現值漲價總數額 200 萬元 = 交易所得 500 萬元

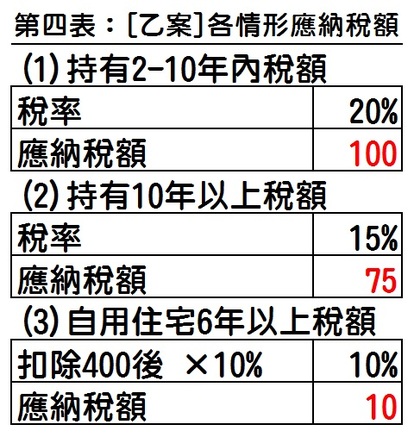

接下來驗算應納稅額: (1) 由於持有 5 年出售,適用房地合一稅率 20%,因此應納稅額 100 萬元 (500 萬元 × 20%)。 (2) 若持有滿 10 年,以非自用住宅稅率 15% 驗算,應納稅額只有 75 萬元。(500 萬元 × 15%),非常低廉。 (3) 再以最優惠的房地合一稅自用住宅免稅額 400 萬元及稅率 10% 驗算,應納稅額只剩 10 萬元。[(500 萬元─400 萬元) × 10%] 以上稅額彙整如下表:

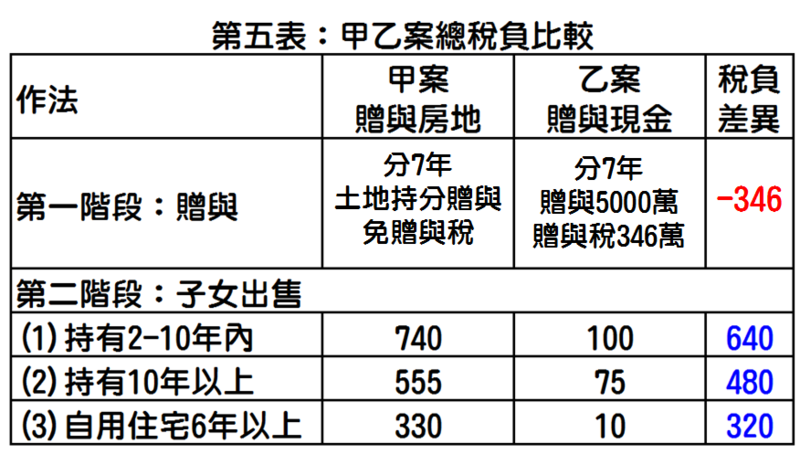

經過以上複雜的驗算之後,終於可以把甲、乙二案的稅額做比較,該如何下決策,就一目了然了。彙整如下表:

根據第五表的彙整,有以下心得分享:

(1) 雖然贈與房地產,贈與稅比贈與現金的贈與稅少,但是,考慮到將來子女出售時的重稅,還是要考慮贈與現金。除非子女有把握 6 年內不會出售,而且能符合自用住宅規定,才要考慮贈與房地產。

(2) 如果父母贈與子女房地產,無法持有滿 6 年,就不可能符合房地合一稅的自用住宅優惠稅率,就千萬不要贈與房地產,以免子女出售時,承擔重稅。

(3) 雖然就第五表來看,7 年間贈與現金 5000 萬元,會有 346 萬元的贈與稅。不過,父母若能分年免稅贈與合計 440 萬元給子女,可以有機會完全省下 346 萬元的稅負。只要父母能事先規劃贈與資金,就更要選擇子女自行購屋的乙案。

(4) 子女受贈及繼承房地產後,將來出售時,稅負極重。子女應該趁早累積資金,再以市價向父母購買房地產。除非父母持有多年房地產,出售給子女會產生高額土增稅。

(5) 採用乙案的子女,只要持有滿 2 年後出售,稅負都不重。但是,採用甲案的子女,除非持有 6 年以上,而且要符合自用住宅定義,否則稅負很重!在此提醒,誰能保證 6 年內的房市一定是多頭?!若房市下跌,子女為停損而出售,還要被認定成本只有 1500 萬元,誤為暴利遭課重稅,情何以堪?!「避免贈與或繼承房地產」是筆者的實務工作經驗所得,苦口婆心,逢人就勸!

(6) 近年來房地產相關法規變動極大,原則上,自住房產的稅負仍低,若是購買多戶房產的投資人,會面臨稅負倍數成長的窘境,悔不當初!筆者心得是「自住一戶就夠,買多困擾多。」

(7) 由於房地產稅法修改趨勢偏向重稅,民眾目前仍不清楚加稅事實,將來出現房地產課重稅新聞,經媒體報導後,民眾才逐漸了解重稅真相,對民眾購屋動機將是一大利空。

- 弱勢美元來襲!2026 歐日圓操作全攻略

- 掌握全球財經資訊點我下載APP

林嘉焜

稅務名師

專精個人資產之稅務規劃、企業股權安排。曾任職於台灣及香港之壽險、銀行及證券商。目前十餘本著作主題涵蓋理財、信託、稅務、保險,應邀演講場數近2千場,連續十年獲得台灣金融研訓院菁英講座殊榮。

文章標籤

- 講座

- 公告

上一篇

下一篇