從美選後歷史經驗看亞股!摩根投信:佈局亞太高息股

鉅亨網記者宋宜芳 台北

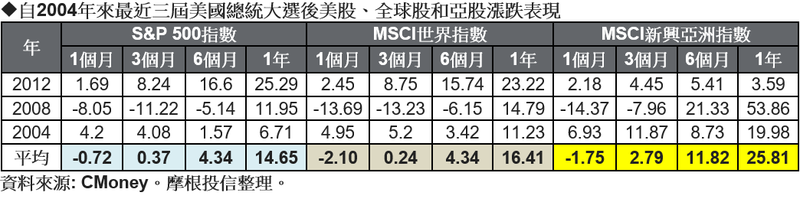

川普意外入主白宮,受惠於政局不確定消弭,美股連日開香檳慶祝,歷史經驗也顯示,摩根投信分析,不論是全球股市或亞股,美國總統選舉落幕後都有不錯的行情,尤其是選後 1 年的勝率更是滿點,主要是隨不確定性消除,加上新任總統政策逐步發酵,全球股市漲幅平均 15%、亞股更是逾 25%,大選後的股市顯然很值得期待。

統計自 2004 年來最近 3 屆美國總統大選主要股市表現,摩根亞太入息基金經理人羅傑瑞 (Jeffrey Roskell) 指出,不論是美股、全球股或亞股,選後 1 個月常因投資人各自解讀選後結果而出現震盪。

但隨著時間點拉長,美國政局發展方向逐步明朗,投資氣氛愈發樂觀,股市漲幅也有逐步拉大的趨勢,特別是亞股,選後 3 個月和後 6 個月平均上漲 2.79% 與 11.82%,後 1 年平均漲幅更上看 25.81%,較美股和全球表現更為優異,對照目前美股勁揚,亞股可望也跟著有好氣色。

摩根亞太入息基金經理人羅傑瑞 (Jeffrey Roskell) 分析,川普當選美國總統,加上共和黨掌握國會多數席次,使得市場預估未來美國將大幅擴大財政支出,尤其投資人預期川普將兌現選前承諾的基礎建設與大規模稅務改革,若美國經濟因擴大基建與稅務改革而加速成長,則新興亞洲預期將連帶受惠。此外,影響資產價格最大的要素是美元,若美國通膨上升導致實質利率下降,則將拖累美元走勢,對於亞股來說是一大利多。

此外,摩根亞太入息基金經理人羅傑瑞 (Jeffrey Roskell) 說明,中國與印度等以內需為主的經濟體,未來受川普入主白宮影響也較低,雖然對貿易依賴較深或是以出口產業為導向的亞洲國家將受到較大的衝擊。然而,考量國際上複雜的供應鏈關係,目前也還不會看到因為美國新任政府,使得這些國家的就業市場大幅轉向國內製造相關業的跡象。

摩根亞太入息基金經理人羅傑瑞 (Jeffrey Roskell) 強調,即使川普上台後貨幣政策短期將有重大轉變,也不至於讓葉倫將提前下台,且聯準會屈服政治壓力的機率很低。若明年上半年美國政府推出大幅的財政刺激,這可能使得聯準會改變想法,思考是否要維持寬鬆的政策。

另外,羅傑瑞 (Jeffrey Roskell) 認為,重大稅制改革不僅需要政治認同,也需要時間,且聯準會將在法案有可能成真的情況下才會有所動作。

不過,貿易政策預期出現重大改變。摩根亞太入息基金經理人羅傑瑞 (Jeffrey Roskell) 提醒,跨太平洋夥伴關係 (TPP) 現在看來通過的可能性很低,且若川普拉高關稅條件的話,將對馬來西亞和越南產生負面影響,而日本也可能受到衝擊,不過,由於中國未參與 TPP,因此對於中國的出口商來說,反而是降低了國際競爭風險。

從價值面來看,摩根亞太入息基金經理人羅傑瑞 (Jeffrey Roskell) 強調,新興亞股目前本益比約 12.4 倍,不僅較成熟市場折價,也較全球 15.5 倍來得便宜,而根據 JPMorgan 證券預估,新興亞洲今明兩年企業獲利增長率將達 1.7% 和 11.9%,搭配企業陸續調整成本改善利潤率,企業獲利回穩有望提升其股市估值。

不過,摩根亞太入息基金經理人羅傑瑞 (Jeffrey Roskell) 提醒,後續仍須留意川普上台後對亞洲態度,12 月還有美國聯準會升息和義大利憲改公投,接下來市場不確定性仍高,建議看好亞股投資人可以佈局有股息收益支撐保護的亞太高息股,既可掌握亞股漲升契機,又可因應市場潛在波動。

- 主動式ETF正夯?行家:這幾檔勝率更高!

- 掌握全球財經資訊點我下載APP

- 講座

- 公告

上一篇

下一篇