巴菲特 價值型與成長型兼具的投資人

鉅亨網編譯郭照青 綜合外電

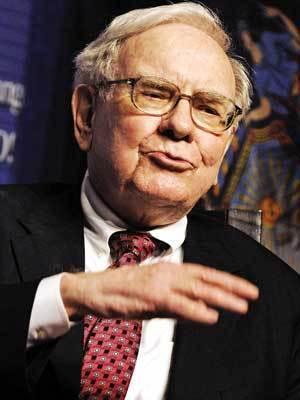

股神巴菲特

大多投資人認為巴菲特是一位價值型投資人,其實他的投資方式絕非如此簡單。

他的風格隨著時間,不斷地演進,已經溶入了成長型投資策略。因而已有分析師稱他為價值型兼成長型投資人。

想賺到如巴菲特那般的高獲利,投資人就必須超越本益比的觀念,或其他價值型投資人所常用的投資方式。

如果巴菲特只是一位價值型投資人,則他近來以360億美元併購鐵路公司Burlington Northern Santa Fe就讓人難以理解。因為這項併購案的本益比達18,已然偏高。稍早,他大量買進可口可樂,美國運通及富國銀行股票,本益比亦不低。事實上,他大多的投資都在合理,而非偏低的價格。

此外,由於順著「買低賣高」的格言,當股價上漲後,價值型投資人會賣股出場,但是巴菲特的投資卻通常都是長期持有。

巴菲特的伯克夏海瑟威公司(Berkshire Hathaway)一年成長20%,對大多成功的成長型公司而言,仍難望其項背。巴菲特通常是投資普通股,或併購快速成長的公司。那麼,他是否是一位成長型投資人?

應該算是。價值型投資最重要的原則,就在避免下跌的風險。由於只投資體質健全的企業,巴菲特可謂一直堅守著這項核心原則。除此之外,他其實也是一位成長型投資人。

大多投資人不認為巴菲特是成長型投資人,因為他不投資高科技公司。這是因為他深知這類投資的下跌風險。成長型投資最重要的一面,在於發覺未來多年均將成長的公司。他的投資風格則是,找尋未來多年將會成長(成長型投資),兼具低下跌風險(價值型投資)的公司。

巴菲特在傳統企業裡,找尋成長型公司的機密在於:人。巴菲特找尋的是,表現出非凡成功的經理人。在幾次場合裡,他提到,他不會輕易投資一家公司,除非他欽佩,信任也喜歡這家公司的管理階層。與大多其他的併購人不同,他不會更換被併購公司目前的管理階層。本質上,公司成長靠的是高品質的管理階層,而非靠高科技投資。

從巴菲特的投資中,我們學習到,一般的投資人應可在傳統企業中,找到易於了解的成長良好的公司,諸如富國銀行與Wal-Mart。巴菲特能找到他們,其他的投資人應該也可以,訣竅就在把焦點聚於:避開下跌風險及找尋高品質管理階層。

- 掌握全球財經資訊點我下載APP

- 講座

- 公告

上一篇

下一篇