【朱挺豪專欄】《趨勢高手》年輕人,更該買債券

鉅亨網投顧總經理 朱挺豪

如果要我給年輕人投資的兩個建議,第一個原則就是「不虧本」,第二個原則就是不要抵觸第一個原則。

但投資市場裡,「年輕人買股票,資深的買債券」幾乎是一種想都不用想的「鐵律」。理由很常見:「年輕人資本少,靠股票才能快速增值」,「年輕人可承受的風險高很多,賠了再賺就好!」

但我倒覺得,年輕人反而應該多買體質良好的債券基金,並以此當核心並長線持有,理由有以下三點:

善用債券的複利效果

大科學家愛因斯坦曾說,「複利是宇宙間最強大的力量」(The most powerful force in the universe is compound interest),據說,愛因斯坦還曾視複利為世界第八大奇景(the eighth wonder),前七大奇景是地理課本要教的,至於「複利」這個第八大的無形奇景,則是咱們理財生涯一定要懂的,

不管是宇宙最強力量還是第八大奇景,但都在陳述一個重點,那就是用時間與複利來累積資產,將是威力驚人,而且時間愈長,力量愈大。

債券基金最大特色是它有利息的挹注,找到穩健的標的後不用花太多心思,容易產生複利效果,相對的,股票基金主要獲利來自於資本增值,偏偏資本增值不但要眼明手快,還要戰勝貪婪恐懼,長線下來,便會知道為什麼「慢跑的烏龜,可以贏躁進的兔子」。

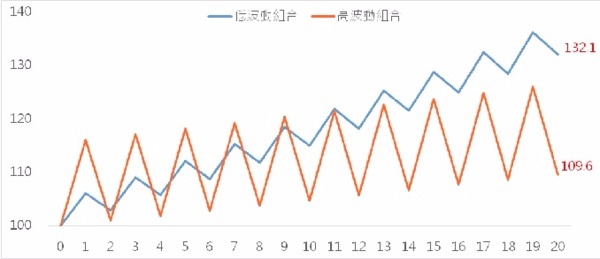

請看看下面的試算結果:

圖一:高風險不代表高報酬

註:低波動組合是以一年漲 6%、隔年下跌 3%,高波動組合則是以一年漲 16%、隔年跌 13% 為基礎設算;資料整理:鉅亨網投顧。此資料僅為歷史數據模擬回測,不為未來投資獲利之保證,在不同指數走勢、比重與期間下,可能得到不同數據結果。

上圖的結果很明顯,只要時間拉長,低波動的報酬率反而明顯勝出,而高波動絕不代表高報酬;因此,選擇長線的佈局核心,一定要觀察它的波動性,波動性愈低,期望的複利效果才會愈好!

降低被洗出市場的風險

初出社會,年輕人通常都需忙於工作,真正投入理財知識養成時間並不多;而在摸索階段,對景氣掌握、投資商品、各國政策間的連動性也不熟悉之下,就貿然將身家重押在波動性高的股票上,風險反而更高。

「追高殺低」向來是人性,既稱為人性,就代表它很難抗拒,買了股票基金,看著它漲,會認為它會漲更多,看著它大跌,就開始擔心會賠更慘,結果就是往往在市場大跌之際匆忙賣出手上持股,卻錯失了日後市場回升的機會。

相對於股票的大幅波動,債券波動相對較低,它的走勢很難令人感到興奮,但下跌的行情裡,跌勢往往也較股市溫吞;看來無趣,卻也間接降低了人性「追高殺跌」的機會,因此不會在一些震盪劇烈的行情裡,莫名其妙被洗出市場。

另外,很多人深信,債券報酬率不如股票;股市多頭期間確實如此,但其他時候就不見得。以年輕人偏愛的新興市場為例,比較近十年的總報酬率可以發現,經歷金融海嘯的洗禮,新興市場主權債券的總報酬率是 101.3%,相對之下,新興市場股票的總報酬率為 30.3%,換算為年化報酬率,新興市場主權債券年率約在 7.2%,而新興市場股票年率僅約 2.7%!

十年來新興市場債券與股票報酬走勢

資料來源:Bloomberg,新興市場債券以美林新興市場主權債券指數,新興市場股票以 MSCI 全球新興市場指數代表;資料日期:2006/4-2016/4;資料整理:鉅亨網投顧。此資料僅為歷史數據模擬回測,不為未來投資獲利之保證,在不同指數走勢、比重與期間下,可能得到不同數據結果。

費用率的考量

買債券其實是門檻很高的工作,一張債券動輒五百萬甚至上千萬台幣,因此對一般投資人來說,參與債市最簡便的方式就是共同基金,而雖然債券牽涉到的層面包含了各國政策、總經環境、企業獲利等複雜的因素,但一般而言,債券基金整體費用率卻比股票基金更低。

目前基金市場裡,股票基金手續費牌告價約 3%,債券基金的普遍在 1.5% 上下,再看每年付給基金公司的管理費(內扣),股票基金約在 1.5%-2.5% 之間,但債券基金則落在 1%-1.8% 之間,相對之下,債券型基金的費用確實較股票基金低廉得多。

簡單來說,理財切忌貪心,「沈著佈局、持續參與」才是累積資產的王道。年輕階段正是理財的黃金時代,我鼓勵大家多方嘗試,多元佈局,如果有機會,我也會建議年輕朋友多持有一些債券基金,至於股票基金,不是碰不得,但是記得,當配菜就好!

★鉅亨債券基金專區:https://goo.gl/fT6Glg

更多資訊請參考鉅亨基金交易平台:

- 弱勢美元來襲!2026 歐日圓操作全攻略

- 掌握全球財經資訊點我下載APP

- 講座

- 公告

下一篇